Việc tăng cường trích lập trong giai đoạn này sẽ đem lại lợi thế lớn cho các ngân hàng trong năm nay và giai đoạn sau. Ảnh: Quý Hòa.

Nợ cũ chồng nợ mới

Điều này đặt các ngân hàng vào bức tranh rủi ro chính sách xử lý nợ xấu khi hạn chót đã cận kề.

COVID-19 đẩy nợ xấu trầm trọng hơn

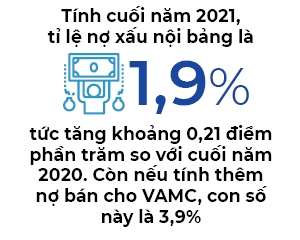

Theo số liệu từ Ngân hàng Nhà nước, tính cuối năm 2021, tỉ lệ nợ xấu nội bảng là 1,9%, tức tăng khoảng 0,21 điểm phần trăm so với cuối năm 2020. Còn nếu tính thêm nợ bán cho VAMC, con số này là 3,9%. Tỉ lệ nợ xấu gộp (bao gồm nợ xấu nội bảng, nợ xấu bán cho VAMC chưa được xử lý và nợ xấu tiềm ẩn từ các khoản cơ cấu lại) tăng mạnh lên 7,31% cuối năm 2021 từ mức 5,1% cuối năm 2020 và gần tương đương với con số cuối năm 2017 (khoảng 7,4%). “Đây cũng là năm mà Nghị quyết 42 của Quốc hội bắt đầu có hiệu lực”, Tiến sĩ Cấn Văn Lực, chuyên gia kinh tế trưởng của Ngân hàng BIDV, cho biết.

|

Theo ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng, Nghị quyết 42 đã tháo gỡ nhiều vướng mắc như cho phép tổ chức tín dụng được quyền thu giữ tài sản bảo đảm, mua bán nợ xấu theo thị trường, tòa án áp dụng thủ tục rút gọn để giải quyết tranh chấp và hàng loạt chi tiết khác. Nhưng theo đại diện các ngân hàng, dịch COVID-19 đã khiến bản chất của nợ xấu có sự thay đổi.

Trong bài phát biểu gần đây, Phó Thống đốc Đào Minh Tú nhấn mạnh việc cơ cấu lại thời hạn trả nợ hay giữ nguyên nhóm nợ trước mắt là hết sức cần thiết, nhằm giải quyết khó khăn cho doanh nghiệp và người dân nhưng cũng tiềm ẩn rủi ro nợ xấu gia tăng và rủi ro kỳ hạn thanh khoản trong trung hạn. Việc cung ứng vốn cho nền kinh tế, đặc biệt vốn trung dài hạn, vẫn chủ yếu dựa vào hệ thống ngân hàng trong khi nguồn vốn ngân hàng chủ yếu là ngắn hạn, làm gia tăng rủi ro kỳ hạn, rủi ro thanh khoản cho hệ thống các tổ chức tín dụng.

Tiến sĩ Cấn Văn Lực cho rằng môi trường pháp lý cho hoạt động xử lý nợ xấu trong năm 2022 không hoàn toàn thuận lợi cho vấn đề giải quyết nợ xấu. Kịch bản xấu là dịch bệnh còn tiếp diễn, doanh nghiệp vẫn gặp nhiều khó khăn thì nợ xấu có thể trở thành tâm điểm trong năm nay, khi tỉ lệ nợ xấu gộp đang ở mức cao nhất trong vòng 4 năm trở lại đây, phá vỡ thành quả tái cơ cấu các tổ chức tín dụng giai đoạn 2016-2020.

“Do có độ trễ, nợ xấu nội bảng được dự báo có thể lên mức 2,3-2,5% và nợ xấu gộp sẽ khoảng 6% trong năm 2022 và có thể còn ở mức cao hơn khi từ năm 2024, quy định giữ nguyên nhóm nợ hết hiệu lực (theo Thông tư 14), nếu tình hình phục hồi kinh tế thiếu khả quan”, Tiến sĩ Cấn Văn Lực nhận định.

Trong khi đó, về con số báo cáo, tỉ lệ nợ xấu cũng tăng mạnh ở nhiều ngân hàng trong năm 2021. Tuy nhiên, theo ông Quản Trọng Thành, chuyên gia phân tích Maybank Investment Bank (MIB), những con số này vẫn duy trì ở mức bình thường và mức khá. Nguyên nhân vì trước đó tỉ lệ này ở nhiều ngân hàng vẫn duy trì ở mức tương đối thấp trước thời điểm dịch, thậm chí một vài ngân hàng ở mức rất thấp (chỉ khoảng 0,4-0,6%).

|

| Theo số liệu từ Ngân hàng Nhà nước, tính cuối năm 2021, tỉ lệ nợ xấu nội bảng là 1,9%, tức tăng khoảng 0,21 điểm phần trăm so với cuối năm 2020. Ảnh: Quý Hòa. |

Chờ chính sách mới

Hiện rủi ro chính sách trong việc xử lý nợ xấu đang tăng cao vì Thông tư 14 (xử lý nợ vì COVID-19) có thời hạn đến cuối tháng 6, còn Nghị quyết 42 thì đến ngày 15/8/2022. Ông Phan Thanh Hải, Phó Tổng Giám đốc BIDV, cho rằng các cơ quan quản lý cần nghiên cứu, luật hóa Nghị quyết 42 để ban hành Luật Xử lý nợ xấu trong giai đoạn hiện nay.

“Việc đồng bộ hệ thống luật và các văn bản dưới luật liên quan đến xử lý nợ xấu sẽ là tiền đề quan trọng để xây dựng hành lang pháp lý cần thiết, hình thành môi trường kinh tế lành mạnh, hoạt động cấp tín dụng và xử lý nợ chuyên nghiệp, bài bản cho Việt Nam, góp phần nâng cao mức độ an toàn, lành mạnh của hệ thống ngân hàng Việt Nam”, ông Hải cho biết. Tương tự, Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI, Trọng tài viên VIAC, cho rằng nếu không được tiếp tục xử lý nợ xấu theo Nghị quyết 42 thì sẽ gây rất nhiều khó khăn cho ngành ngân hàng, đặc biệt trong bối cảnh nợ xấu bùng phát vì ảnh hưởng từ dịch bệnh.

Ngân hàng Nhà nước đang kiến nghị gia hạn thời gian áp dụng Nghị quyết 42 để tiếp tục thực hiện trong giai đoạn 2021-2025, đồng thời đề xuất xây dựng một luật riêng về xử lý nợ xấu. Thực tế, nhiều ngân hàng cũng mong mỏi được “luật hóa” Nghị quyết 42, dù vẫn còn nhiều “điểm sạn” ở nghị quyết này.

|

“Chúng tôi đề xuất cơ quan soạn thảo xây dựng theo hướng quy định cho phép các tổ chức tín dụng được lựa chọn áp dụng quy định của Luật Xử lý nợ xấu để xử lý các khoản nợ xấu phát sinh trước khi Luật về xử lý nợ xấu được thông qua, có hiệu lực”, ông Hùng nói.

Điểm nhấn mạnh ở đây là Luật phải xác định rõ vai trò của các chủ thể tham gia vào quá trình xử lý nợ xấu. Theo giới quan sát, cũng không loại trừ việc cơ quan quản lý có thể nới lỏng một số mốc thời hạn quan trọng để giúp các ngân hàng có thêm thời gian thích ứng, nếu tình hình dịch bệnh trở nên trầm trọng hơn hoặc mức độ hồi phục không như kỳ vọng. Chẳng hạn, Thông tư 14 có thể được gia hạn, thậm chí là các văn bản khác liên quan đến chất lượng tài sản ngân hàng như tỉ lệ vốn ngắn hạn cho vay trung dài hạn để giúp các ngân hàng có thêm nguồn vốn.

Trong khi chờ đợi chính sách mới, phương án xử lý của các ngân hàng là tăng cường trích lập dự phòng. Theo báo cáo của MIB, tỉ lệ dự phòng tổn thất khoản vay nợ xấu (LLCR) bình quân đạt khoảng 145%, cao kỷ lục và hơn gấp đôi so với 5 năm trước. Một số cái tên có thể kể đến như Vietcombank (tỉ lệ này lên đến 424%) hay MB (268%). Nhiều ngân hàng cũng ghi nhận tăng mạnh, khác biệt so với giai đoạn trước đây như VPBank hay LienVietPostBank. Việc tăng cường trích lập trong giai đoạn này sẽ đem lại lợi thế lớn cho các ngân hàng trong năm nay và giai đoạn sau, vì nếu nợ xấu được thu hồi thì khoản trích lập lại được hoàn nhập trở thành lợi nhuận báo cáo trên sổ sách.

Trong bối cảnh này, nhiều lãnh đạo ngân hàng kỳ vọng cao vào khả năng phục hồi của nền kinh tế cũng như việc xử lý nợ. “Sau 6 tháng kể từ khi được VPBank cấu trúc nợ lần 1, có hơn 80% khách hàng đã phục hồi, có thể trả nợ lại bình thường và chỉ chưa tới 20% cần hỗ trợ tái cấu trúc nợ lần 2”, ông Nguyễn Đức Vinh, Tổng Giám đốc VPBank, cho biết khả năng phục hồi của thị trường tốt hơn nhiều so với dự đoán. Tương tự, ông Nguyễn Hoàng Linh, Tổng Giám đốc MSB, mới đây cũng cho hay dự kiến trong quý I, Ngân hàng sẽ giảm tỉ lệ nợ xấu xuống dưới mức 1% khi thu hồi được các khoản nợ xấu của năm ngoái.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)