Nhựa Ngọc Nghĩa "trói mình" vào thực phẩm

Thuận Phát với thương hiệu nước mắm Phú Quốc được bán cho ICP, kem đánh răng P/S về tay Unilever, hay Diana thuộc về Unicharm... Trong tất cả các thương vụ này, bên bán đều là những thương hiệu Việt nổi tiếng có xuất phát điểm là doanh nghiệp gia đình phát triển mạnh trong 20-30 năm.

Càng lớn mạnh, áp lực tăng trưởng thị phần lại càng đè nặng lên vai người sáng lập trong bối cảnh thị trường khốc liệt. Như chuyện Thuận Phát gặp khó khăn khi mở rộng hệ thống phân phối và thương hiệu, còn Diana gần như tăng trưởng đạt đỉnh nên buộc phải vươn ra khu vực và thế giới. Thế nên, để đảm bảo cho “đứa con tinh thần” có môi trường tốt nhất, nhiều ông chủ Việt đã chọn đường chia sẻ quyền lực hoặc đành gả bán.

Cũng là một doanh nghiệp tư nhân và đang dẫn đầu thị trường phôi, chai nhựa PET tại Việt Nam, Nhựa Ngọc Nghĩa (.NNG) lại chọn chiến lược mở rộng sang lĩnh vực thực phẩm giữa lúc áp lực tăng trưởng ngành PET ngày càng nặng nề. Thế nhưng, ngành thực phẩm có vẻ chưa phải là mối lương duyên với doanh nhân kiêm kỹ sư La Văn Hoàng, người chủ kín tiếng của Nhựa Ngọc Nghĩa, khi mảng kinh doanh mới của ông đã liên tục thua lỗ suốt 5 năm qua.

Đại gia ngành PET

Công ty Ngọc Nghĩa, ghép tên 2 người con của ông Hoàng, được thành lập vào năm 1993. Đây là tập đoàn chuyên cung cấp bao bì PET cho cả ngàn doanh nghiệp sản xuất nước giải khát, thực phẩm, hóa chất, mỹ phẩm... trong và ngoài nước. Trong đó bao gồm những khách hàng lớn như Coca-Cola Việt Nam, PepsiCo Việt Nam, Lavie, Masan, Vinamilk, Dầu ăn Tường An, Bảo vệ Thực vật An Giang hay Unilever. Nhờ đó, Công ty luôn có nguồn doanh thu ổn định. Tốc độ tăng trưởng doanh thu bình quân đạt khoảng 15%/năm trong 5 năm trở lại đây. Năm 2014, doanh thu của toàn Tập đoàn Ngọc Nghĩa đạt gần 2.000 tỉ đồng, chủ yếu đến từ các sản phẩm ngành PET.

Để có được thành quả như vậy, không thể không nhắc đến “thiên thời” mà chàng kỹ sư trẻ La Văn Hoàng có được từ hơn 20 năm trước. Thời điểm đó, khi tất cả các nhà sản xuất trong nước đều phải nhập khẩu 100% chai nhựa PET, ông Hoàng đã nhìn thấy cơ hội và thành lập Công ty Sản xuất Thương mại Ngọc Nghĩa cung cấp bao bì PET đầu tiên tại Việt Nam. Nhu cầu thị trường lớn mà lại chưa có đối thủ nào “nặng ký” chính là tiền đề giúp Ngọc Nghĩa phát triển nhanh và gặt hái được nhiều thành công vượt bậc.

Đến nay, Tập đoàn đã có 7 nhà máy với quy mô lớn và công nghệ hiện đại mua từ nhiều hãng nổi tiếng thế giới như Husky, Sidel, Sacmi, Oberburg... Các nhà máy này do công ty con của Ngọc Nghĩa phụ trách, với các phân khúc và sản phẩm khác nhau gồm phôi, chai và nắp.

Nhắc đến công nghệ, theo thông tin từ Ngọc Nghĩa, thì cho đến nay, họ là “đơn vị duy nhất tại Việt Nam có hệ thống R&D mạnh, có thể nghiên cứu, phát triển, ứng dụng bao bì PET cao cấp thế hệ mới”. Đơn cử như trường hợp Ngọc Nghĩa từng thuyết phục Coca-Cola Việt Nam đổi tiêu chuẩn chai PET bằng cách tư vấn thiết kế mẫu bao bì mới, thu ngắn chiều dài cổ chai. Cách này giúp giảm trọng lượng chai và tiết kiệm được nhiều chi phí cho Coca-Cola.

Ứng dụng kỹ thuật cao và các tiêu chuẩn sản xuất mới hiệu quả là một lợi thế lớn của Ngọc Nghĩa so với các đối thủ khác. Điều này có lẽ một phần là nhờ người chủ Công ty vốn dĩ là một kỹ sư cơ khí chế tạo máy. Ông Hoàng là người rất giỏi về kỹ thuật và luôn làm việc với lòng nhiệt huyết cao nhất. Nhân viên của Ngọc Nghĩa vẫn truyền tai nhau câu chuyện khi ngày khánh thành nhà máy nước mắm ở Phan Thiết sắp đến gần, nhưng máy vẫn còn gặp sự cố chưa lắp đặt xong. Căng thẳng nhất là việc không kỹ sư nào cả trong lẫn ngoài nước tìm được nguyên nhân. Chính ông Hoàng là người khắc phục thành công sau 2 ngày đêm liên tục “ăn ngủ với máy móc”.

Không chỉ áp dụng các chuẩn mới trong sản xuất, Ngọc Nghĩa còn linh hoạt lắp đặt hệ thống thổi chai PET kết nối trực tiếp với nhà máy sản xuất của các công ty lớn như Coca-Cola Việt Nam, PepsiCo Việt Nam hay Vinamilk. Điều này giúp Ngọc Nghĩa có thể cung cấp cho khách hàng sản phẩm liên tục, tiết giảm chi phí vận chuyển cho Công ty và không có hàng tồn kho; và còn giúp giảm giá bán nhằm giữ chân khách hàng. Tuy nhiên, mô hình này chỉ áp dụng với khách hàng chiến lược, doanh thu cao và có năng lực tài chính.

Nhờ xuất phát điểm đúng “thiên thời”, kết hợp với sự linh hoạt trong sản xuất và bán hàng, Ngọc Nghĩa đã trở thành đơn vị có thị phần nhựa PET lớn nhất Việt Nam, chiếm khoảng 32-35%.

Động lực tăng trưởng của Ngọc Nghĩa không chỉ tập trung vào thị trường nội địa, mà Công ty còn đặt mục tiêu đẩy mạnh xuất khẩu sang nhiều nước trên thế giới, chẳng hạn như Thái Lan, Indonesia, Philippines, Nhật, Úc, Ấn Độ... Đây là bước đi nhằm hiện thực hóa mục tiêu mà ông chủ La Văn Hoàng thường nhấn mạnh trong các cuộc họp cổ đông. Đó là trở thành nhà cung cấp bao bì PET lớn nhất Đông Nam Á vào năm 2015.

Chưa biết Ngọc Nghĩa có thể chạm đến mục tiêu này hay không, nhưng bộ phận kinh doanh xuất khẩu của Công ty cũng đã gặt hái những thành quả đáng kể. Vào năm 2011, thời điểm Ngọc Nghĩa mới bắt đầu xuất khẩu, doanh thu chỉ đạt hơn 100 tỉ đồng, chiếm 6% tổng doanh thu mảng PET. Nhưng tỉ trọng mảng xuất khẩu đã tăng nhanh lên gần 30% trong năm 2012, tương ứng khoảng 460 tỉ đồng.

Để làm được điều này, Tập đoàn Ngọc Nghĩa đã xây dựng thêm 2 nhà máy mới chuyên biệt dành cho phôi và nắp, nhằm phục vụ cho xuất khẩu kể từ năm 2012. Nhà máy này trực thuộc công ty con của Ngọc Nghĩa là Công ty Cổ phần PET Quốc Tế (IPC) và Công ty Cổ phần Nắp Toàn Cầu (Global Cap). Đây là những nhà máy được trang bị công nghệ và thiết bị hiện đại, đáp ứng những yêu cầu khắt khe của khách hàng quốc tế. Minh chứng rõ ràng nhất là sản phẩm từ 2 nhà máy này đã đến được thị trường khó tính như Nhật, Úc, New Zealand. Tất nhiên, ngoài công nghệ, không thể bỏ qua nỗ lực của bộ phận kinh doanh quốc tế trong mấy năm qua.

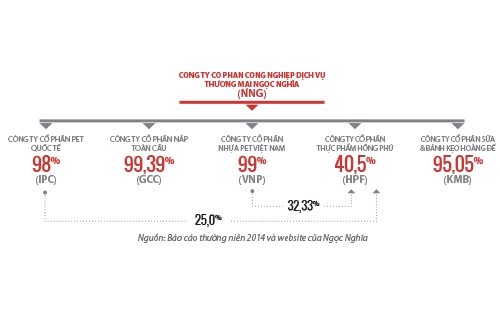

|

| Cơ cấu sở hữu các công ty con của Ngọc Nghĩa |

Nhưng thuyền to thì sóng cả. Đường đi của Ngọc Nghĩa hiện tại đã hết bằng phẳng. Thách thức đầu tiên là thị trường nhựa PET không còn thuận lợi như 5 năm trở về trước. Hiện nay, các khách hàng lớn của Ngọc Nghĩa như PepsiCo Việt Nam (đã bán cho Suntory), Coca-Cola Việt Nam đều đang chủ động lắp đặt hệ thống ép phôi, thổi chai của riêng họ.

Không chỉ vậy, các đối thủ trong ngành xuất hiện ngày càng nhiều và đều lớn mạnh theo thời gian, như Nhựa Bảo Vân, Nhựa Tân Phú, Kỹ Nghệ Đô Thành hay Bao bì Dầu thực vật. Đáng chú ý, các tập đoàn nước ngoài cũng đã thâm nhập sâu vào thị trường nội địa và xây dựng nhà máy tại Việt Nam. Tiêu biểu nhất là Tập đoàn Hon Chuan (Đài Loan) thành lập Công ty Hon Chuan Việt Nam và xây nhà máy tại Bình Dương. Hay như Tập đoàn Srithai Superware của Thái Lan mới công bố sẽ chi 32 tỉ đồng để xây thêm nhà máy thứ 3 ở Việt Nam.

Báo cáo thường niên năm 2014 của Ngọc Nghĩa chỉ ra rằng “hầu hết sản phẩm truyền thống đều đã có sự tham gia của đơn vị khác, nên Ngọc Nghĩa chịu sức ép lớn về giá và chảy máu lợi nhuận rất lớn để có thể duy trì lượng khách hàng hiện hữu”. Có thể thấy điều này khi lợi nhuận năm ngoái của Tập đoàn chỉ còn 24 tỉ đồng, giảm mạnh so với 2 năm trước. Không chỉ lợi nhuận giảm, mà “doanh thu sẽ không có sự tăng trưởng đột phá nếu không khám phá ra đại dương xanh mới”, Ngọc Nghĩa thừa nhận.

Đó cũng là lý do Ngọc Nghĩa đang tập trung nghiên cứu và phát triển các sản phẩm mũi nhọn (chưa công bố cụ thể và dự kiến 2016 sẽ có doanh thu), đồng thời mở rộng thêm phân khúc khác như cung cấp chai PET cho ngành sữa, bia, hóa mỹ phẩm và mỹ phẩm cao cấp...

Thông thường, ngoài việc tập trung vào nghiên cứu và phát triển sản phẩm mới, con đường quen thuộc đối với các doanh nghiệp lớn chạm ngưỡng tăng trưởng là mở cửa hợp tác về vốn, kỹ thuật, cách thức quản lý, hoặc theo đuổi chiến lược M&A. Masan là trường hợp điển hình. Một mặt, Masan kêu gọi vốn từ các quỹ đầu tư quốc tế. Mặt khác, doanh nghiệp này chọn lọc và mua chính đối thủ trong ngành để mở rộng thị phần và xoá bỏ áp lực cạnh tranh.

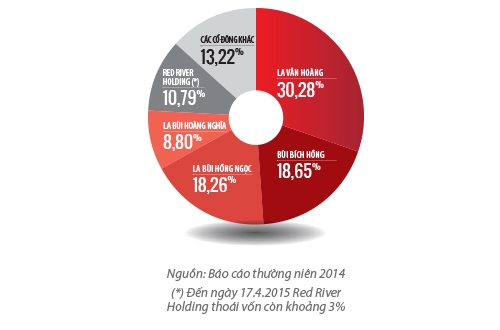

Ngọc Nghĩa lại không làm như vậy. Dù đã cổ phần hóa và có cổ đông chiến lược nắm giữ gần 11%, nhưng hơn 75% vốn (đủ để bỏ phiếu thông qua mọi vấn đề) vẫn được nắm giữ bởi gia đình ông Hoàng. Các thành viên chủ chốt trong ban điều hành Công ty đa phần cũng là người thân trong gia đình. Trong khi đó, vai trò của cổ đông chiến lược Red River Holding tại đây khá mờ nhạt. Trọng trách của đại diện quỹ này là tư vấn quản trị cổ phiếu Ngọc Nghĩa, nhưng mãi đến nay Công ty vẫn chưa niêm yết.

|

| Cơ cấu cổ đông của Ngọc Nghĩa |

Mọi quyết định liên quan đến Tập đoàn đều nằm trong sự kiểm soát của gia đình, mà đứng đầu là thuyền trưởng La Văn Hoàng. Bước chân vào thực phẩm là một minh chứng. Có 2 lý do cơ bản khiến ông Hoàng mở rộng kinh doanh sang ngành này. Một là nhận định tăng trưởng của thị trường nhựa PET truyền thống sẽ giảm dần. Hai là khát vọng cung ứng thực phẩm sạch, lĩnh vực mà ông Hoàng cho rằng còn nhiều dư địa phát triển.

"Trói mình" vào thực phẩm

Chính vì niềm tin mãnh liệt vào thị trường thực phẩm mà doanh nhân La Văn Hoàng đã từng đặt mục tiêu vươn lên vị trí trong tốp 3 ngành nước chấm vào năm 2013, dù mới tham gia vào mảng này năm 2009. Do vậy, ngoài tỉ lệ góp vốn gần 100% (trực tiếp và gián tiếp) vào 2 công ty con là Thực phẩm Đông Á (đã đổi tên thành Hoàng Đế) và Thực phẩm Hồng Phú, Ngọc Nghĩa còn cho 2 công ty này vay vốn để hoạt động.

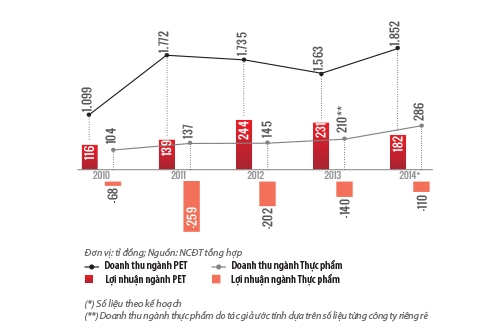

Thế nhưng, Đông Á và Hồng Phú đã thua lỗ quá mức dự kiến, khiến cho Tập đoàn phải gánh chịu không ít tổn thất. Lỗ lũy kế do 2 công ty này gây ra lên đến gần 800 tỉ đồng trong 5 năm qua (chủ yếu là từ Hồng Phú). Thậm chí, năm 2011, ngành PET cũng không thể “cõng” nổi thiệt hại, khiến cho Tập đoàn phải chịu lợi nhuận ròng âm 110 tỉ đồng. Vì đâu lại nên nỗi?

|

| Doanh thu thuần và lợi nhuận ròng từ các ngành kinh doanh của Ngọc Nghĩa |

Hồng Phú là đơn vị sở hữu nhà máy nước mắm tại Bình Thuận khánh thành cách nay 5 năm, được trang bị công nghệ tiệt trùng UHT (chuyên dùng để sản xuất sữa tiệt trùng), khử sạch các vi khuẩn gây hại mà vẫn giữ lại các vitamin và khoáng chất cần thiết. Hai nhãn hiệu nước mắm ban đầu của Công ty là Kabin và Thái Long. Hiện Hồng Phú đã mở rộng thêm sản phẩm nước tương và tương ớt.

Ngọc Nghĩa nổi tiếng ở mảng sản xuất chai PET, vốn là sản phẩm phụ trợ cung ứng cho khách hàng mua sỉ. Còn thực phẩm hướng tới người tiêu dùng cuối cùng, nên sẽ đòi hỏi cách tiếp cận khác. Thế nên, dù Ngọc Nghĩa cũng đã dành khá nhiều chi phí cho quảng cáo, nhưng dường như thông điệp nước mắm vô trùng chất lượng cao vẫn chưa đến được với số đông người tiêu dùng. Theo khảo sát nhanh của NCĐT, các bà nội trợ thường dùng nước mắm Phú Quốc, Hồng Hạnh, Chinsu, Đệ Nhất... và hầu như ít người nghe và nhớ đến chữ “vô trùng” của nước mắm Kabin.

Trong khi việc truyền thông quảng bá của Hồng Phú chưa hiệu quả, thì Công ty lại gặp rắc rối với sự cố phân phối ở Quảng Bình vào năm 2012. Khi đó, một đại diện phân phối chính thức của Hồng Phú đã lừa dối các tiểu thương chợ Đồng Hới liên quan đến việc chi trả hoa hồng khi mua và trưng bày sản phẩm Kabin. Dù không thực sự do Hồng Phú gây ra và Công ty cũng đã đại diện đứng ra khắc phục hậu quả, đền bù thiệt hại, nhưng việc chọn sai nhà phân phối và không kiểm soát được hệ thống này chắc chắn sẽ khiến cho họ mất điểm trong mắt tiểu thương.

Như vậy, 2 điểm quan trọng nhất trong việc đưa sản phẩm đến tay người tiêu dùng là hệ thống phân phối và quảng bá, công ty con ở mảng thực phẩm của Ngọc Nghĩa dường như chưa đạt được thành công.

Trong khi đó, ngành thực phẩm, đặc biệt là nước mắm, đang do Tập đoàn Masan làm chủ cuộc chơi. Masan chiếm khoảng 76% thị phần, theo tính toán của Công ty Chứng khoán ACB trong năm 2013. Thông qua chiến lược mua bán và sáp nhập các thương hiệu nổi tiếng, công ty này không mất quá nhiều thời gian để xây dựng từ đầu. Thực hiện tốt việc phân phối và quảng bá, doanh thu từ mảng nước mắm của Masan mỗi năm xấp xỉ 4.000-5.000 tỉ đồng.

Thị trường có giới hạn, nên thị phần của Masan tăng lên đồng nghĩa với hàng loạt doanh nghiệp nước mắm khác thu hẹp sản xuất, thậm chí là đóng cửa. Đến cả doanh nghiệp lớn như Unilever dù đưa nước mắm thương hiệu Knorr Phú Quốc ra trước, nhưng cũng nhanh chóng bị sản phẩm của Masan lấn át. Do đó, không quá ngạc nhiên khi “tân binh” như Hồng Phú lại lỗ triền miên kể từ khi thành lập đến nay. Chọn một ngành vừa không phải thế mạnh, vừa phải đối đầu với nhiều ông lớn là một quyết định “quả cảm” của Ngọc Nghĩa. Không chỉ riêng nước mắm, ngành bánh kẹo do Thực phẩm Đông Á phụ trách cũng không khá hơn, khi có quá nhiều doanh nghiệp mạnh như Kinh Đô, Bibica, Hải Hà... đang chi phối thị trường. Không dễ để truyền thông tiếp cận với Ngọc Nghĩa khi lãnh đạo là người khá kín tiếng.

Tuy nhiên qua các tài liệu của Tập đoàn có thể thấy đến nay, Ngọc Nghĩa vẫn đang nỗ lực tái cấu trúc và sắp xếp lại hệ thống phân phối, mở rộng mạng lưới. Trong phần trả lời chất vấn của cổ đông tại đại hội năm 2015, ông La Văn Hoàng cho rằng “ngành thực phẩm cần 5-10 năm mới thấy kết quả chứ không thể nhìn ngay được”. Ông cũng tin rằng giai đoạn 2015-2018, “tăng trưởng về doanh thu và lợi nhuận của Tập đoàn sẽ do ngành thực phẩm mang lại”.

Dù vậy, những kỳ vọng của vị doanh nhân này với thực phẩm sẽ chưa thể sớm trở thành hiện thực, nếu nhìn vào kết quả kinh doanh mảng thực phẩm của Ngọc Nghĩa 5 năm qua. Khi mảng thực phẩm ra đời, Công ty đặt mục tiêu năm 2013 sẽ đạt vị trí tốp 3 trên thị trường nước chấm. Sau đó mục tiêu này được điều chỉnh sang giai đoạn 2014-2015. Và giờ, chỉ để có được lợi nhuận thì phải chờ đến 2015-2018.

Lý giải cho nguyên nhân doanh thu tăng trưởng thấp và lợi nhuận âm, Ngọc Nghĩa thừa nhận việc hoạch định nhu cầu đầu tư ở mảng thực phẩm giai đoạn đầu chưa chuẩn xác, dẫn đến chi phí tồn kho và chi phí khác tăng mạnh. Sản lượng bán ra thường chỉ đạt 30-50% so với dự kiến ban đầu. Điều này cho thấy Công ty chưa thực sự am hiểu nhu cầu trên thị trường thực phẩm, cũng như nắm rõ năng lực của các đối thủ trong ngành.

Thế nhưng, ở Ngọc Nghĩa dường như có một sức mạnh vô hình nào đó khiến cho người đứng đầu vẫn có niềm tin mãnh liệt vào ngành thực phẩm. Thậm chí, cổ đông chiến lược duy nhất là Red River Holding liên tục phản đối chuyện Tập đoàn đầu tư vào ngành thực phẩm cũng không có tác dụng. Hợp tác từ cuối năm 2009, đến năm 2011, thấy lợi nhuận hợp nhất của Ngọc Nghĩa bị âm, quỹ đầu tư này đã bỏ phiếu phủ quyết việc Ngọc Nghĩa tiếp tục cho công ty con ở ngành thực phẩm vay vốn. Mâu thuẫn kéo dài và lên đến đỉnh điểm khi đôi bên phải giải quyết việc mua lại cổ phần thông qua trọng tài quốc tế. Đến quý II/2015, Red River Holding chính thức không còn là cổ đông lớn khi bán đi gần 8% cổ phần, chỉ còn giữ lại 3%.

Không bàn đến giá mua lại cổ phiếu và những mâu thuẫn cá nhân như truyền thông đề cập, thì việc Red River Holding phản đối Ngọc Nghĩa đầu tư vào thực phẩm liệu có hợp lý? Vẫn còn sớm để đưa ra kết luận, nhưng nhìn qua các đối thủ lớn trong ngành nhựa PET của Ngọc Nghĩa, có thể thấy rằng các công ty như Nhựa Bảo Vân, Hon Chuan Việt Nam... chỉ tập trung vào lĩnh vực chính và không phân tán tài nguyên sang mảng khác. Nhờ đó, Bảo Vân đã trở thành đối trọng với Ngọc Nghĩa khi cũng là một doanh nghiệp hàng đầu trong lĩnh vực này.

Sự kiện thay đổi nhân sự cấp cao bất ngờ ở Ngọc Nghĩa cũng đáng chú ý. Việc Phó Tổng Giám đốc phụ trách Tài chính ở Ngọc Nghĩa là Phạm Duy Hiếu từ nhiệm đúng thời điểm Tập đoàn bước vào lĩnh vực thực phẩm liệu có phải sự trùng hợp ngẫu nhiên? Có nhiều lời đồn đoán ông Hiếu, được đánh giá là Tổng Giám đốc trẻ nhất ngành ngân hàng, cũng đồng quan điểm với Red River Holding về triển vọng kinh doanh trên ngả đường thực phẩm của Ngọc Nghĩa.

Mục tiêu biến thực phẩm thành động lực tăng trưởng của Ngọc Nghĩa đang đối mặt với thế lưỡng nan: cạnh tranh khốc liệt ở ngành nhựa PET và chưa vượt qua “bãi lầy” thực phẩm. Liệu rằng mảng kinh doanh truyền thống sẽ còn gồng gánh lỗ từ thực phẩm thêm được bao lâu? “Muốn cởi chuông, hãy tìm người buộc”. Xem ra câu tục ngữ này đang vận vào doanh nhân La Văn Hoàng, người sáng lập nên Ngọc Nghĩa.

Hoàng Vy

English

English

_241415258.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)