Nhóm thực phẩm với tăng trưởng ấn tượng về lợi nhuận sau thuế với mức tăng 49% so với cùng kỳ. Ảnh: PAN.

Nhóm thực phẩm đột phá về tăng trưởng lợi nhuận

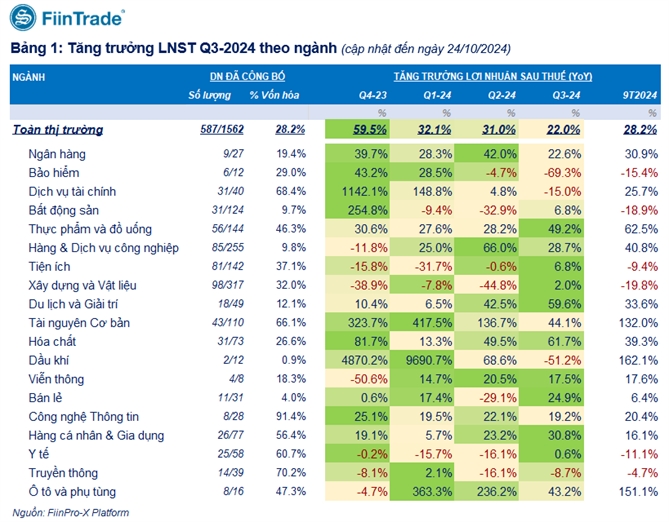

Báo cáo của FiinTrade cho thấy, tổng lợi nhuận sau thuế quý III/2024 của 587 doanh nghiệp duy trì tăng trưởng cao so với cùng kỳ (+22%) nhưng giảm nhẹ -6% so với quý II trước đó, cho thấy đà hồi phục có dấu hiệu chững lại.

Trong đó, nhóm thực phẩm với tăng trưởng ấn tượng về lợi nhuận sau thuế với mức tăng 49% so với cùng kỳ và 22,3% so với quý trước, chủ yếu nhờ kết quả kinh doanh tích cực của MSN, DBC, PAN.

Trong quý III, doanh thu thuần của Masan Group (mã MSN) đạt 21.487 tỉ đồng, tăng 6,6% so với mức 20.155 tỉ đồng trong quý III/2023, nhờ sự tăng trưởng bền vững từ các mảng kinh doanh tiêu dùng bán lẻ. Lợi nhuận sau thuế của Công ty đạt hơn 1.301 tỉ đồng, tăng 169% so với cùng kỳ nhờ tăng trưởng doanh thu, lợi nhuận gộp của mảng kinh doanh tiêu dùng, lợi nhuận từ các công ty liên kết cao hơn so với cùng kỳ, trong khi chi phí tài chính sụt giảm.

|

Trong khi đó, lợi nhuận sau thuế quý III/2024 của Dabaco cũng gấp hơn 25 lần cùng kỳ năm trước nhờ tình hình giá nguyên liệu sản xuất thức ăn chăn nuôi trong nước và nhập khẩu tương đối ổn định và giá lợn hơi trên thị trường tăng giúp cho lợi nhuận của các công ty chăn nuôi tăng mạnh so với cùng kỳ năm trước.

Với PAN Group (mã PAN), Công ty đạt 5.083 tỉ đồng doanh thu thuần và 343 tỉ đồng lãi sau thuế, tăng trưởng lần lượt 37% và 78% so với quý III/2023. Chủ yếu nhờ các mảng kinh doanh chính như giống cây trồng và gạo, khử trùng, nông dược, thủy sản,... đều có sự tăng trưởng về doanh thu và lợi nhuận.

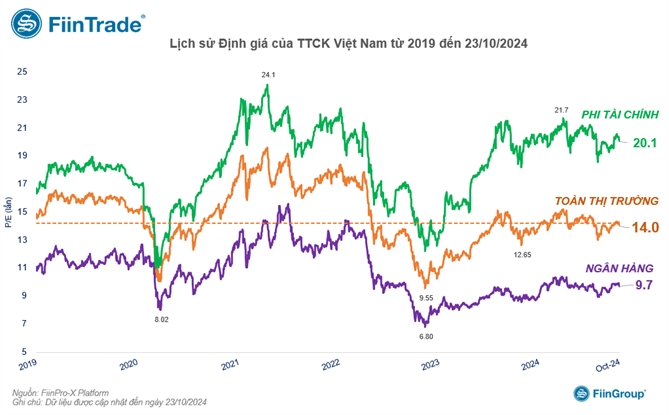

Báo cáo ngày 24/10 của FiinTrade cho thấy, hiện P/E toàn thị trường đang ở mức 14x, tương đương mức trung bình giai đoạn từ 2019 đến nay. Trong đó, P/E của ngân hàng ở mức 9,7x, gần như đi ngang từ đầu 2024 đến nay, và phi tài chính là 20x (cao hơn hơn so với trung bình 5 năm - 16,4x).

|

Với lợi nhuận toàn thị trường dự kiến tăng trưởng 2 chữ số trong quý III này (khoảng 15%-18%), P/E của toàn thị trường có thể về khoảng 12,5x-13x, tương đương đáy gần nhất thiết lập vào cuối tháng 10/2023 (12,6x).

Nhìn lại lịch sử P/E toàn thị trường giai đoạn từ 2020 trở lại đây, khi P/E về dưới 12, thị trường ở trạng thái quá bán (với VN-Index giảm hơn 15%), và số lượng cổ phiếu nằm dưới đường MA50/MA100 vượt ngưỡng 70%-80% thì đó sẽ là thời điểm đảo chiều của VN-Index.

Ở thời điểm hiện tại, P/E đang quanh 14x (và có thể về mức 12,5x-13x sau mùa báo cáo tài chính quý III), VN-Index vẫn trong xu hướng đi ngang với RSI ở vùng trung tính, số lượng cổ phiếu nằm dưới đường MA50/100 dập dềnh quanh mức 50%-70%, nên khó có thể hấp dẫn dòng tiền quay lại.

Tuy nhiên, do số lượng doanh nghiệp có ước tính kết quả kinh doanh quý III/2024 chưa đủ lớn nên những phân tích về lợi nhuận trong lần cập nhật này chưa mang tính đại diện cho toàn ngành hay toàn thị trường.

Có thể bạn quan tâm

Người Việt chi 22,7 tỉ đồng cho Pickleball trên 5 sàn thương mại trong 3 tháng

English

English

_21353517.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)