Ảnh: QH

Ngừng vay ngoại tệ, Ngân hàng Nhà nước kiên định mục tiêu 'chống đô la hóa'

Mức độ “đô la hóa” của một quốc gia được đánh giá dựa vào tỉ lệ giữa tiền gửi ngoại tệ/M2 hoặc tổng tiền gửi; tỉ lệ tín dụng ngoại tệ/M2 hay tổng tín dụng. Theo tiêu chí đánh giá của Quỹ Tiền tệ Quốc tế (IMF), một nước có tỉ lệ tiền gửi ngoại tệ/M2 lớn hơn 30% được coi là có mức độ “đô la hóa” cao. Việt Nam được IMF xếp vào nhóm nước “đô la hóa” không chính thức, có nghĩa USD được sử dụng rộng rãi trong nền kinh tế, mặc dù không được chính thức thừa nhận.

Giảm tình trạng “đô la hóa”, giảm đầu cơ và găm giữ ngoại tệ là xu hướng tất yếu để giúp thị trường tài chính hoạt động hiệu quả và quan trọng nhất là đảm bảo an ninh tiền tệ cho nền kinh tế Việt Nam. Vì vậy, Ngân hàng Nhà nước kiên định mục tiêu chống đô la hóa trong nhiều năm qua và nước cờ cuối cùng là dừng cho vay ngoại tệ. Theo đó, từ ngày 1.10, các ngân hàng thương mại đã dừng cho doanh nghiệp vay ngoại tệ trung và dài hạn để thanh toán ra nước ngoài tiền nhập khẩu hàng hóa, dịch vụ.

Quy định tại Thông tư 42/2018 từng bước thực hiện lộ trình chuyển dần quan hệ huy động - cho vay sang quan hệ mua - bán ngoại tệ. Các đối tượng được vay ngoại tệ thu hẹp chỉ còn 4 nhóm doanh nghiệp gồm: cho vay ngắn hạn để thanh toán ra nước ngoài tiền nhập khẩu hàng hóa, dịch vụ nhằm thực hiện phương án sản xuất, kinh doanh hàng hóa xuất khẩu qua cửa khẩu biên giới Việt Nam, khi khách hàng có đủ ngoại tệ từ nguồn thu sản xuất, kinh doanh để trả nợ vay.

|

“Đây cũng là chủ trương Chính phủ phê duyệt trong đề án về chiến lược phát triển ngành ngân hàng đến năm 2025 và 2030, tiến tới chấm dứt cho vay ngoại tệ, trước mắt là ngắn hạn, sau đến trung và dài hạn, đã có lộ trình và đáng lẽ ra phải làm sớm hơn”, Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú cho biết.

Có thể thấy, ở thời điểm hiện tại, Việt Nam đang có nhiều công cụ để mạnh tay chống đô la hóa. Trong đó, dự trữ ngoại hối hiện nay đã lên con số kỷ lục khoảng 70 tỉ USD. Lãi suất VND hợp lý và tỉ giá được giữ ổn định sẽ giúp các doanh nghiệp xuất nhập khẩu thuận lợi hơn trong việc mua bán ngoại tệ. Bên cạnh đó, giá trị VND duy trì ổn định trong những năm qua, trong khi chênh lệch lãi suất VND với USD không còn lớn khiến cho dư địa dùng đòn bẩy tài chính dựa trên biến động tiền tệ của doanh nghiệp không còn nhiều như trước kia.

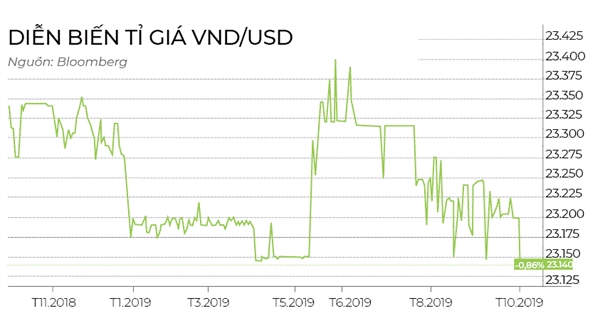

Tính đến hết tháng 8.2019, tỉ giá VND/USD gần như không thay đổi so với giai đoạn đầu năm. Trong khu vực ASEAN, VND là đồng tiền duy nhất ổn định so với USD trong bối cảnh nhân dân tệ liên tục giảm. Ðây là hiện tượng hiếm khi xảy ra đối với VND do quan hệ thương mại theo hướng nhập siêu rất lớn với Trung Quốc.

Ở góc độ quan tâm của các ngân hàng, khi phạm vi đối tượng được vay ngoại tệ ngày càng thu hẹp lại đồng nghĩa với dư nợ ngoại tệ tại các ngân hàng giảm. Tuy nhiên, hiện dư nợ ngoại tệ chỉ chiếm một tỉ trọng nhỏ trong tổng dư nợ của các ngân hàng, nên khi triển khai quy định tại Thông tư 42 không tác động diện rộng lên thị trường cũng như chỉ tác động rất ít đến hoạt động kinh doanh của ngân hàng. Con số thực tế cho thấy, theo Ngân hàng Nhà nước chi nhánh TP.HCM, trong 8 tháng đầu năm, tín dụng ngoại tệ trên địa bàn tăng 7,8% so với đầu năm và tỉ trọng dư nợ ngoại tệ chỉ chiếm khoảng 8% trên tổng dư nợ tín dụng.

|

Ông Ngô Đăng Khoa, Giám đốc Khối ngoại hối và thị trường vốn HSBC, nhận định, những thay đổi này sẽ hạn chế việc vay ngoại tệ của các doanh nghiệp nhập khẩu để phục vụ cho nhu cầu tiêu dùng trong nước, buộc doanh nghiệp phải chuyển qua vay VND để mua ngoại tệ thanh toán tiền hàng nhập khẩu. Hiện lãi suất vay vốn VND cao hơn lãi suất vay USD khoảng 3-4%, trong khi tỉ giá năm nay dự kiến biến động khoảng 2%. Vì thế, chi phí vay vốn bằng VND của doanh nghiệp có tăng nhưng sẽ không nhiều.

Vì vậy, theo Tiến sĩ Nguyễn Trí Hiếu, ngừng cho vay ngoại tệ sẽ có tác động tích cực tới nền kinh tế, nhất là đối với tiến trình giảm đô la hóa trong nền kinh tế. Bởi vì, dù dự trữ ngoại tệ của Việt Nam đã tăng hơn trước khá nhiều, nhưng thanh khoản ngoại tệ vẫn rất nhạy cảm. Hơn thế, Việt Nam ở trong chế độ kiểm soát hối đoái, chỉ nên giao dịch một loại tiền tệ đó là VND.

English

English

_241415258.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)