Dự báo ảnh hưởng của bão số 3 có thể làm giảm khoảng 0,15% tốc độ tăng trưởng GDP cả năm so với kịch bản tăng trưởng là 6,8-7%. Ảnh: Dân Trí.

Ngành bảo hiểm trụ vững sau bão

Theo Cục Quản lý, Giám sát Bảo hiểm, đến ngày 12/9, các doanh nghiệp bảo hiểm đã tiếp nhận thông tin hơn 9.000 vụ thiệt hại về tài sản và xe cơ giới. Ước tính tổng số tiền chi trả thiệt hại về người và tài sản vào khoảng 7.000 tỉ đồng. Những con số trên mới chỉ là ước tính sơ bộ trong bối cảnh thiệt hại do bão số 3 và hoàn lưu bão gây ra còn chưa thống kê được toàn diện, đầy đủ. Dự báo ảnh hưởng của bão số 3 có thể làm giảm khoảng 0,15% tốc độ tăng trưởng GDP cả năm so với kịch bản tăng trưởng là 6,8-7%.

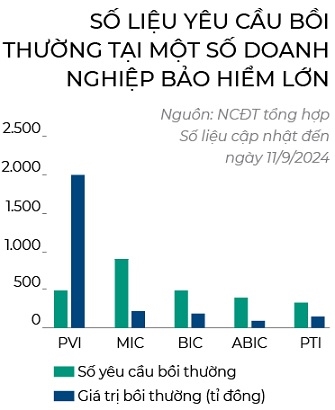

Là doanh nghiệp nắm giữ thị phần lớn nhất trong mảng bảo hiểm phi nhân thọ, Tổng Công ty Bảo hiểm PVI cho biết tính đến ngày 11/9, Công ty đã ghi nhận hơn 500 vụ tổn thất về bảo hiểm tài sản, ước tổng mức khiếu nại tổn thất hơn 2.000 tỉ đồng, chưa bao gồm các yêu cầu bồi thường bảo hiểm xe cơ giới và con người. Doanh nghiệp này cho biết: “Đây có thể là tổn thất lịch sử không mong muốn của ngành bảo hiểm Việt Nam nói chung và PVI nói riêng”.

|

Bảo hiểm Bảo Việt cũng cho biết đến ngày 12/9 đã tiếp nhận 692 vụ tổn thất với tổng bồi thường ước tính 950 tỉ đồng. Các yêu cầu bồi thường tập trung vào bảo hiểm xe ô tô, nhà tư nhân, các công trình xây dựng, nhà xưởng, kho bãi, máy móc thiết bị, cầu cảng và hàng hóa. Tổng Công ty Bảo hiểm Quân đội (MIC) cũng ghi nhận khoảng 900 vụ tổn thất bao gồm tài sản, xe cơ giới và hàng hải, ước tính tổng bồi thường 230 tỉ đồng, theo thống kê sơ bộ đến ngày 11/9. Tại Tổng Công ty Bảo hiểm Ngân hàng Đầu tư và Phát triển Việt Nam (BIC), tính đến 10/9, có gần 500 vụ tổn thất với tổng số tiền bồi thường ước tính gần 200 tỉ đồng... Mức bồi thường tăng mạnh do bão lũ gây ra đã làm ảnh hưởng đến kết quả kinh doanh của các doanh nghiệp trong ngành, giá cổ phiếu của nhiều công ty bảo hiểm lập tức bị giảm 3-7%. Đánh giá về triển vọng ngành bảo hiểm sau tác động của siêu bão Yagi, Công ty Chứng khoán TP.HCM (HSC) cho rằng trong những trường hợp tương tự từ quá khứ, các công ty bảo hiểm phi nhân thọ thường bị ảnh hưởng nặng hơn các công ty bảo hiểm nhân thọ do thiệt hại về tài sản là rất lớn.

Khi đánh giá tác động của 4 cơn bão lớn nhất đổ bộ vào Việt Nam kể từ năm 2012, tỉ suất lợi nhuận của các công ty bảo hiểm phi nhân thọ thường sụt giảm mạnh ngay trong quý xảy ra cơn bão hoặc một quý sau đó. Tuy nhiên, tỉ suất lợi nhuận này có xu hướng phục hồi về mức bình thường ngay trong quý tiếp theo. Điều này chứng tỏ năng lực về ước tính và xác định giá trị thiệt hại tại các doanh nghiệp bảo hiểm đã được cải thiện đáng kể, giúp họ sớm trích lập trước chi phí. Theo HSC, trong số các công ty bảo hiểm phi nhân thọ, những công ty tập trung nhiều hơn vào các sản phẩm bảo hiểm tài sản và xe cơ giới như PVI hay MIC sẽ có khả năng chịu ảnh hưởng nghiêm trọng hơn so với những công ty tập trung vào các sản phẩm bảo hiểm sức khỏe như Bảo Việt.

|

Mặc dù vậy, theo ông Phùng Đắc Lộc, nguyên Tổng Thư ký Hiệp hội Bảo hiểm Việt Nam, số tiền bồi thường được doanh nghiệp bảo hiểm trích ra từ Quỹ dự phòng dao động lớn (bồi thường cho thiên tai thảm họa) được trích lập hằng năm của các năm trước. Do vậy, tình hình tài chính của doanh nghiệp bảo hiểm không có biến động lớn. Những yêu cầu bồi thường sau cơn bão sẽ không ảnh hưởng trực tiếp đến lợi nhuận thuần của các công ty bảo hiểm phi nhân thọ do những công ty này đã ước tính và trích lập chi phí dự phòng khi ghi nhận doanh thu và một phần rủi ro sẽ được tái bảo hiểm chi trả.

Ở góc độ khác, nhiều chuyên gia vẫn đưa ra nhận định ngành bảo hiểm sẽ là một trong những lĩnh vực có thể được thúc đẩy mạnh sau bão. Với những thiệt hại lớn về tài sản và con người sau bão, nhu cầu bảo hiểm được dự đoán sẽ tăng lên khi doanh nghiệp và cá nhân cần bảo vệ tài sản của mình trước những rủi ro tương lai.

Sau một thảm họa thiên nhiên, nhận thức về rủi ro và bảo hiểm thường được nâng cao và điều này có thể là yếu tố tích cực đối với tăng trưởng phí bảo hiểm cũng như tăng doanh thu từ các hợp đồng bảo hiểm mới. Các công ty bảo hiểm lớn trong lĩnh vực bảo hiểm tài sản và nhân thọ được dự báo sẽ hưởng lợi từ xu hướng này.

Theo nhóm chuyên gia của AM Best, tỉ lệ thâm nhập bảo hiểm ở Việt Nam vẫn còn thấp, do đó tổn thất được bảo hiểm có khả năng thấp hơn nhiều so với tổn thất kinh tế. Rủi ro phát sinh từ bão thường được thị trường mô hình hóa tốt, vì trung bình có từ 2-3 cơn bão đổ bộ vào Việt Nam mỗi năm. Các công ty chủ động mua các hạn mức tái bảo hiểm để giảm thiểu rủi ro phát sinh từ những cơn bão nghiêm trọng và các thảm họa thiên nhiên khác.

Tại Việt Nam, Chính phủ đặt ra 2 mục tiêu lớn có liên quan đến sự phát triển của thị trường bảo hiểm: 15% dân số sẽ tham gia mua bảo hiểm nhân thọ vào năm 2025 (so với năm 2023 chỉ đạt 12%); tỉ lệ thâm nhập của tổng doanh thu phí bảo hiểm nhân thọ và phi nhân thọ được kỳ vọng sẽ đạt 3,5% GDP vào năm 2025.

Vì vậy, mặc dù sẽ chịu nhiều ảnh hưởng trong ngắn hạn, các doanh nghiệp bảo hiểm vẫn được đánh giá tốt về tiềm năng tăng trưởng trong dài hạn nhờ hưởng lợi từ xu hướng tăng trưởng kinh tế của Việt Nam và tỉ lệ thâm nhập thấp hiện nay.

Có thể bạn quan tâm

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)