Ảnh: TL.

Ngân hàng và áp lực kênh dẫn tiền

Dù thị trường vốn, bao gồm cả cổ phiếu và trái phiếu, tăng trưởng mạnh mẽ trong vài năm gần đây, nhưng hệ thống ngân hàng vẫn đóng vai trò “bệ đỡ” của cả nền kinh tế.

Bệ đỡ cho hệ thống tài chính

Quy mô thị trường tài chính Việt Nam (cả 3 khu vực: tổ chức tín dụng, chứng khoán và bảo hiểm) tương đương 324% GDP tính đến cuối năm 2020, theo thống kê của Viện Đào tạo và Nghiên cứu BIDV. Trong số này, các tổ chức tín dụng chiếm 62,6% quy mô tổng tài sản của hệ thống (bao gồm cả Ngân hàng Phát triển Việt Nam). Tiếp theo là thị trường chứng khoán (xét về giá trị vốn hóa) với tỉ trọng 24,1%, còn trái phiếu chiếm 12,4%, bảo hiểm 0,9%. Những con số này chưa tính đến thị trường phi chính thức.

|

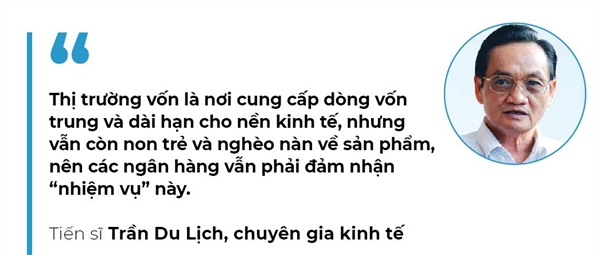

“Các con số trên cho thấy các định chế tài chính, hàng hóa, lượng doanh nghiệp niêm yết … của Việt Nam phát triển khá nhanh, nhưng hệ thống tổ chức tín dụng vẫn chi phối thị trường”, Tiến sĩ Cấn Văn Lực, chuyên gia kinh tế trưởng Ngân hàng BIDV, nhận định. Tiến sĩ Trần Du Lịch cũng đánh giá: “Các ngân hàng đang gồng gánh nền kinh tế”. Theo chuyên gia này, thị trường vốn là nơi cung cấp dòng vốn trung và dài hạn cho nền kinh tế, nhưng vẫn còn non trẻ và nghèo nàn về sản phẩm, nên các ngân hàng vẫn phải đảm nhận “nhiệm vụ” này.

|

Dù vậy, trong vài năm gần đây, sự thay đổi về thị trường vốn cũng có những điểm đáng chú ý. Nhờ vào mặt bằng lãi suất ở mức thấp kỷ lục (do chính sách tiền tệ mở rộng để kích thích kinh tế trên toàn cầu chứ không chỉ ở Việt Nam), quy mô vốn hóa ở thị trường vốn bỗng tăng chóng mặt.

Điển hình như ở thị trường chứng khoán. Chỉ số VN-Index chốt năm 2020 ở mức 1.103,9 điểm, tăng 14,9% so với cuối năm 2019, là tốc độ tăng trưởng hằng năm cao nhất trong 3 năm trở lại đây. Còn tính đến hiện nay, chỉ số chứng khoán này đã phá mốc 1.200 điểm, là ngưỡng kháng cự mạnh mẽ từ năm 2008 cho đến nay.

Thị trường trái phiếu cũng có bước chuyển mình ấn tượng. Năm 2020 lượng trái phiếu phát hành đạt 430.000 tỉ đồng, tăng 29%, trong đó phát hành riêng lẻ chiếm 93,4% (tăng 30,4%) và phát hành ra công chúng tăng 33%. Giai đoạn 2017-2020, quy mô trái phiếu doanh nghiệp tăng bình quân 48%.

Một lý do giúp thị trường vốn thu hút lượng tiền nhàn rỗi đáng kể là nhờ mặt bằng lãi suất thấp kỷ lục. Chưa hết, cả hai kênh chứng khoán và trái phiếu doanh nghiệp đều đang có sự điều chỉnh quan trọng về mặt pháp lý với Luật chứng khoán mới có hiệu lực từ đầu năm nay và các Nghị định, Thông tư hướng dẫn có liên quan.

Nhưng tăng trưởng quy mô tài sản cũng là vấn đề cần được nghiên cứu triệt để hơn. Tiến sĩ Trương Văn Phước, thành viên Tổ Tư vấn kinh tế của Thủ tướng, cho rằng cần phải có con số cụ thể và nhìn nhận thực tế hơn về dòng chảy vốn từ hệ thống các tổ chức tín dụng hiện nay. Thực tế, tiền từ ngân hàng vẫn có thể chảy dễ dàng vào kênh đầu tư cổ phiếu, hoặc mua trái phiếu doanh nghiệp và ngược lại.

Các dòng chảy đan xen nhau từ sự liên thông giữa thị trường tiền tệ và thị trường vốn trong quá khứ từng đem đến những bài học lớn, khi nhiều loại tài sản trở thành bong bóng hay hệ lụy sở hữu chéo. Ngày nay, các tổ chức tín dụng dù rất cố gắng để tránh lặp lại những rủi ro tương tự trong quá khứ, nhưng áp lực cũng chưa vì thế mà vơi bớt đi.

|

| Ảnh: Quý Hòa. |

Áp lực tăng vốn

Thực tiễn cho thấy cấu trúc doanh thu ở các ngân hàng thương mại hiện có tới 80% đến từ hoạt động tín dụng. Đặc trưng của nền kinh tế có hơn 90% là doanh nghiệp nhỏ và vừa, với khả năng tiếp cận vốn thấp do năng lực tài chính, quản trị, phương án kinh doanh khả thi, quản trị dòng tiền còn hạn chế, có những doanh nghiệp không đủ điều kiện vay vốn. Do đó, lãnh đạo nhiều ngân hàng đều chia sẻ rằng hoạt động tín dụng là rất rủi ro.

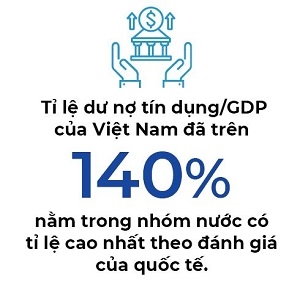

Nhưng kinh tế tăng trưởng trong những năm qua vẫn cần phải dựa vào dòng vốn tín dụng ngân hàng và điều này cũng đồng thời tạo áp lực lên hệ thống tài chính. Trong buổi làm việc với Thủ tướng Chính phủ mới đây, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết tỉ lệ dư nợ tín dụng/GDP của Việt Nam đã trên 140%, nằm trong nhóm nước có tỉ lệ cao nhất theo đánh giá của quốc tế.

Lãnh đạo Ngân hàng Nhà nước cũng đánh giá rằng nếu tỉ lệ này tiếp tục tăng cao và vốn vay trung dài hạn cũng dựa nhiều vào ngân hàng thì sẽ tạo áp lực lớn đối với việc cân đối vốn của hệ thống ngân hàng và cân đối vĩ mô. Do đó, việc phát triển thị trường tài chính nên đi theo hướng hài hòa giữa thị trường tiền tệ và thị trường vốn.

Dòng chảy vốn của ngân hàng thường tập trung vào kỳ hạn ngắn vì vốn huy động từ thị trường dân cư đa phần là ngắn hạn. Cho vay các dự án trung và dài hạn vì thế dễ dẫn tới rủi ro kỳ hạn trong hoạt động tín dụng khi có sự lệch pha nhau.

Một áp lực khác, theo Tiến sĩ Cấn Văn Lực, là “khu vực ngân hàng Việt Nam luôn chịu áp lực tăng vốn, do nền vốn còn mỏng trong khi tín dụng, đầu tư tăng khá cao và nguy cơ nợ xấu có thể tăng là hiện hữu”. Một ví dụ là nhóm ngân hàng quốc doanh như VietinBank, Vietcombank và BIDV chứng kiến thị phần giảm dần trong những năm gần đây, đối lập với các ngân hàng tư nhân lớn liên tục tăng vốn.

“Mức trần tăng trưởng tín dụng hạn chế do nền tảng vốn mỏng khiến tăng trưởng của nhóm ngân hàng thương mại nhà nước thấp hơn bình quân ngành. Điều này xuất phát từ dư địa hạn chế trong việc pha loãng tỉ lệ sở hữu Nhà nước”, báo cáo Công ty Chứng khoán Rồng Việt nhận định. Dù vậy, một điểm tích cực là nhóm ngân hàng này đã có hành lang pháp lý để tăng vốn bằng nhiều phương án khác nhau, bao gồm cả chia cổ tức bằng cổ phiếu từ nguồn lợi nhuận giữ lại.

Sự thay đổi về mặt pháp lý, quy định thị trường đang dần hỗ trợ tích cực hơn cho sự mở rộng “chậm mà chắc” của thị trường. Điển hình như các quy định gắt gao hơn về việc phát hành trái phiếu doanh nghiệp, thông qua Nghị định 153/2020 của Chính phủ ban hành cuối năm 2020, quy định về chào bán giao dịch trái phiếu doanh nghiệp riêng lẻ. Lãnh đạo Bộ Tài chính cũng đặt kỳ vọng lớn vào việc sớm hình thành thị trường giao dịch trái phiếu doanh nghiệp thứ cấp dành cho các nhà đầu tư chuyên nghiệp, từ đó nâng cao thanh khoản của thị trường.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)