Ngân hàng loay hoay tăng vốn

Ngân hàng Thương mại Cổ phần Quân đội (MBB) đã có một năm kinh doanh thành công khi các chỉ tiêu tài chính phần lớn đều vượt kế hoạch. Tuy nhiên, đáng tiếc chỉ riêng mỗi kế hoạch tăng vốn điều lệ là không hoàn thành. Năm 2014, MBB đặt kế hoạch tăng vốn lên tới 37,7% thì đến cuối năm, con số này mới chỉ lên đến mức 3%. Đây là câu chuyện không mới ở MBB. Năm 2013, ngân hàng này cũng đặt kế hoạch tăng vốn rất cao, từ mức 10.625 tỉ đồng lên đến 15.000 tỉ đồng, nhưng cũng chỉ thực hiện được hơn 14,4% kế hoạch đặt ra.

Sở dĩ MBB luôn đặt kế hoạch tăng vốn điều lệ ở mức cao là vì ngân hàng này có tham vọng nhảy vào top 5 ngân hàng thương mại lớn nhất ở Việt Nam trong tầm nhìn đến năm 2018, theo chiến lược mới trong giai đoạn 2014-2019 mà MBB đưa ra trong kỳ đại hội cổ đông năm 2014. Theo ông Lê Hải, Phó Tổng Giám đốc MBB, tổng tài sản đang tăng rất nhanh nên để đáp ứng các quy định an toàn vốn (hệ số CAR) bắt buộc ngân hàng phải tăng vốn. “Nếu không tăng được thì giảm hiệu suất kinh doanh”, ông nói.

Trong lĩnh vực ngân hàng, vốn tăng lên một phần vì các ngân hàng muốn gia tăng thêm nội lực để đáp ứng nhu cầu kinh doanh, nhưng phần lớn khác là để đáp ứng những quy định mới từ phía cơ quan quản lý. Giai đoạn 2008-2011, các ngân hàng phải đáp ứng yêu cầu vốn pháp định 3.000 tỉ đồng. Còn từ năm 2011 cho đến nay, hàng loạt quy định có liên quan trực tiếp đến vốn điều lệ ở ngân hàng lần lượt đi vào hiệu lực.

Chẳng hạn như Thông tư 21/2012 quy định lại về hoạt động trên thị trường liên ngân hàng, các thông tư liên quan trực tiếp đến vốn cấp 1 của ngân hàng như Thông tư 22/2011 (sửa đổi bổ sung của Thông tư 13/2010) về tỉ lệ an toàn vốn tối thiểu, Thông tư 02/2013 (đã được điều chỉnh thời điểm có hiệu lực về tháng 6.2014) về phân loại nợ. Và gần đây nhất là Thông tư 36/2014 quy định lại một số chỉ tiêu an toàn của ngân hàng.

Trên thực tế, MBB không phải là trường hợp duy nhất loay hoay tăng vốn. Kế hoạch gọi thêm vốn đã được nhiều ngân hàng bắt đầu từ đầu năm 2013, nhưng cho đến nay, phần lớn vẫn chỉ là những bản kế hoạch trên giấy.

Các ngân hàng lớn như Vietcombank, BIDV và Sacombank đều đặt ra các kế hoạch tăng vốn. Nhóm ngân hàng quy mô nhỏ và trung bình cũng tìm cách gọi thêm vốn như Ngân hàng Đại Dương, Ngân hàng Việt Á, SHB, Ngân hàng Đông Á... Trong đó, trường hợp Ngân hàng Đông Á trong năm 2014 là khá đặc biệt. Với kế hoạch tăng vốn điều lệ từ 5.000 tỉ đồng lên 6.000 tỉ đồng, Ngân hàng cuối cùng cũng phải trả lại tiền đã nộp cho cổ đông do cổ đông mới chỉ đóng hơn 50% lượng tiền theo mục tiêu đặt ra.

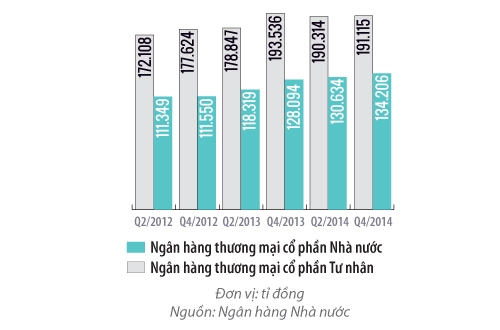

Nhìn về tổng thể, theo số liệu của Ngân hàng Nhà nước, tổng lượng vốn điều lệ của nhóm ngân hàng thương mại cổ phần tư nhân trong năm 2014 đã giảm so với năm 2013. Theo lý giải của Tiến sĩ Nguyễn Trí Hiếu, đó là do hệ thống ngân hàng diễn ra nhiều thương vụ sáp nhập nên vốn điều lệ bị “triệt tiêu”.

|

| Tổng vốn điều lệ của 2 nhóm ngân hàng Nhà nước và tư nhân |

Nhiều ngân hàng gọi vốn không thành công còn là vì giá trị cổ phiếu ngân hàng thấp hơn nhiều so với trước kia, theo ông Hiếu. Thực tế kinh doanh trong ngành ngân hàng hiện cũng đã khác. Ngày nay ngân hàng ngần ngại cho vay, tỉ lệ nợ xấu cao, cổ tức thì giảm, thậm chí không được chia. “Hồi trước ngân hàng huy động vốn để bành trướng quy mô, còn bây giờ là để bù đắp lỗ và lượng tiền đầu tư vào ngành ngân hàng thì ngày càng ít đi”, ông Hiếu nói.

Mặt khác, một yếu tố quan trọng để gọi vốn là vấn đề đối tác chiến lược. Một ví dụ điển hình là MBB. Ngân hàng này đã nhiều năm tìm kiếm đối tác chiến lược nhưng không thành công. Ông Hải, MBB, cho biết “chủ yếu là vướng về đối tác chiến lược. Hiện nay có một vài đối tác nhưng chưa chốt được ai, cả nước ngoài lẫn trong nước”. Theo ông Hải, đối tác chiến lược phải là nhà đầu tư hỗ trợ được cho MBB ở nhiều mảng, chứ không đơn thuần là bỏ tiền vào.

Mặc dù tình hình thu hút vốn đang gặp khó khăn, nhưng các ngân hàng vẫn không thôi kỳ vọng. MBB, chẳng hạn, năm 2015 vẫn đặt ra kế hoạch tăng vốn điều lệ cao hơn năm trước đó, từ mức kế hoạch 15.500 tỉ đồng lên mức 16.000 tỉ đồng. Nhiều ngân hàng khác cũng tiếp tục kế hoạch tăng vốn trong những năm trước như OCB, Nam A Bank, SCB và gần đây là Ngân hàng Thương mại Cổ phần Bắc Á, Ngân hàng Thương mại Cổ phần Liên Việt.

Liệu triển vọng tăng vốn có lạc quan hơn trong thời gian tới? Theo ông Hiếu, năm 2015 tình hình gọi vốn cũng không mấy tươi sáng, do trong năm nay, nhiều ngân hàng buộc phải tái cấu trúc.

Bên cạnh đó, một yếu tố khác là sự thay đổi quy định của cơ quan quản lý. Chính sách gần đây nhất của Ngân hàng Nhà nước là kiểm soát vấn đề chia cổ tức ở các ngân hàng. Theo Tiến sĩ Lê Hồng Giang, chính sách này ảnh hưởng đến khả năng kêu gọi vốn từ xã hội và nước ngoài vào hệ thống ngân hàng. Hơn nữa, nguồn cung cổ phiếu ngân hàng có xu hướng tăng lên bởi quy định một ngân hàng nắm giữ tối đa không quá 2 tổ chức tín dụng và tỉ lệ sở hữu không quá mức 5% trong Thông tư 36 ban hành năm ngoái. Những yếu tố này đều làm giảm đi sức hấp dẫn của cổ phiếu ngân hàng.

Tuy nhiên, cũng có một vài điểm sáng trong việc gọi vốn. Vietcombank, chẳng hạn, năm 2014 đã tăng vốn từ 23.174 tỉ đồng lên 26.650 tỉ đồng nhờ phát hành hơn 367,6 triệu cổ phiếu thưởng. Trước đó, năm 2012, Vietcombank đã chào bán cổ phần riêng lẻ và năm 2011 là phát hành cho đối tác chiến lược Mizuho.

Một trường hợp thành công khác là OCB. Sau khi được chấp thuận tăng vốn từ 3.234 tỉ đồng lên 4.000 tỉ đồng hồi cuối năm ngoái, OCB đã phát hành cổ phiếu thưởng, nâng vốn điều lệ trong đợt 1 lên mức 3.547 tỉ đồng. Giống như nhiều ngân hàng khác, những trường hợp gọi vốn thành công gần đây đều có một điểm chung: phát hành cổ phiếu thưởng từ nguồn lợi nhuận sau thuế của ngân hàng. Đây là một phương án tốt, vì vừa giúp giữ lại tiền “thật” cho ngân hàng, vừa giúp tăng thêm quy mô vốn điều lệ.

Có lẽ Ngân hàng Nhà nước cũng hướng các ngân hàng đến điều này, khi gần đây hạn chế các ngân hàng chia cổ tức quá nhiều bằng tiền mặt. Nhưng phương án này cũng khiến cổ đông hiện hữu không hài lòng và cũng không phải là biện pháp lâu dài. Theo ông Hiếu, một biện pháp dài hơi hơn là xem xét lại quy định về hạn chế mức trần sở hữu cho nhà đầu tư nước ngoài, hiện chỉ ở mức 30%.

Nguồn Nhịp cầu Đầu tư

English

English

_17154588.png)

_399399.jpg?w=158&h=98)

_221453960.jpg?w=158&h=98)