_151654938-(1)_281515369.jpg)

Vẫn có rủi ro là nợ xấu sẽ phát sinh nhiều hơn khi nhiều yếu tố cho thấy lãi suất (cho vay) sẽ tiếp tục tăng trong thời gian tới. Ảnh: TL.

Ngân hàng lo nợ xấu

Các chỉ tiêu về chất lượng tài sản là một trong những vấn đề quan trọng được theo dõi sát sao trong ngành tài chính, vì nó ảnh hưởng trực tiếp đến sức khỏe tài chính của ngân hàng và sự ổn định của hệ thống ngân hàng nói chung. Diễn biến chất lượng tài sản của các ngân hàng niêm yết dù khá phân hóa, nhưng có phần cải thiện.

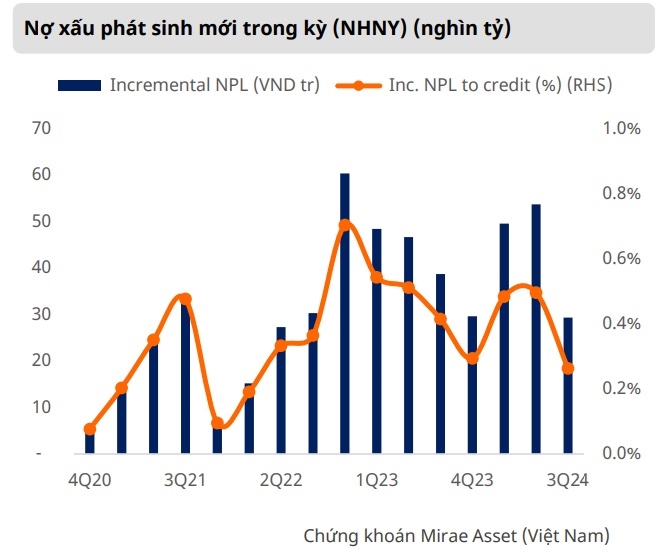

Số liệu từ báo cáo của Công ty Chứng khoán Mirae Asset, tỉ lệ nợ xấu (NPL) của nhóm ngân hàng niêm yết giảm nhẹ trong quý III/2024, trung bình giảm 7 điểm % xuống còn 2,47%, dù vậy vẫn cao hơn mức đầu năm khoảng 42 điểm %. Trong khi đó, tỉ lệ nợ dưới chuẩn (bao gồm nợ nhóm 2) giảm đáng kể hơn theo quý với 46 điểm %, hay 6 điểm % so với năm 2023 xuống còn 5,18%. So với mức nợ xấu đỉnh điểm trong quý III/2023 thì hai tỉ lệ này đã giảm lần lượt 14 điểm % và 67 điểm %. Ngoài ra, lượng nợ xấu hình thành mới trong kỳ cũng ghi nhận giảm đáng kể.

|

Báo cáo của Mirae Asset chỉ ra, các ngân hàng ghi nhận chất lượng tài sản duy trì ở mức tốt có thể kể đến như VCB, TCB, và CTG, trong khi một vài ngân hàng vốn có chất lượng tài sản tốt lại có sự suy giảm tương đối trong kỳ như BID và MBB.

“Mặc dù chất lượng tài sản trên mặt bằng chung có phần cải thiện, mức độ cải thiện vẫn chưa đáng kể, một phần vì thị trường bất động sản có vẻ cần nhiều thời gian hơn để phục hồi, đặc biệt là trong mảng vay mua nhà. Với triển vọng vĩ mô hồi phục ổn định đi cùng với đó là ngành bất động sản cũng khởi sắc, kỳ vọng sẽ hỗ trợ ngành ngân hàng ổn định chất lượng tài sản”, Mirae Asset nhận định.

|

Tỉ lệ bao phủ nợ xấu (LLR) cũng ghi nhận cải thiện trong quý III/2024, đồng thời cũng phân hóa tương đối. Trong đó, tỉ lệ LLR trung bình hồi phục khoảng 2,2% so với quý II và đạt mức 83%. Tuy mức trung bình ghi nhận cuối quý III có vẻ không quá khả quan so với giai đoạn chính sách tiền tệ được nới lỏng 2020-2022, tỉ lệ LLR hiện tại đang tương đương với mức 2019.

Hiện tại số ngân hàng duy trì được mức LLR trên 100% giảm từ 5 xuống 4 trong quý, khi tỉ lệ này tại MBB giảm mạnh. Trong khi đó, xét theo các nhóm ngân hàng, chất lượng tài sản tại nhóm ngân hàng quốc doanh vẫn phần nào vượt trội hơn nhóm tư nhân. Tuy nhiên, chất lượng tài sản của nhóm này đã giảm tương đối trong kỳ, đặc biệt là tỉ lệ LLR, khi thu nhập của nhóm này bị hạn chế khi phải duy trì mức lãi suất thấp.

Mirae Asset đánh giá, tình hình chung có phần cải thiện nhưng chưa thực sự khả quan, khi đã được hỗ trợ bởi nhiều chính sách ưu đãi. Tình trạng nợ xấu cao và tỉ lệ bao phủ nợ xấu tương đối thấp cũng lý giải phần nào cho chủ trương duy trì mặt bằng lãi suất thấp. Vì vậy, vẫn có rủi ro là nợ xấu sẽ phát sinh nhiều hơn khi nhiều yếu tố cho thấy lãi suất (cho vay) sẽ tiếp tục tăng trong thời gian tới.

Ngoài ra, rủi ro từ nhóm trái phiếu doanh nghiệp hết thời gian ân hạn trong giai đoạn đầu vào giữa năm 2025 cũng có thể gây áp lực lên chất lượng tài sản của ngành, khi dòng tiền của các doanh nghiệp phát hành, đặc biệt là nhóm bất động sản, không khởi sắc hơn.

Có thể bạn quan tâm

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)