Ảnh: Quý Hòa

Mua bán nợ: Chợ có nhưng thưa người vào

Thị trường mua bán nợ nói chung và nợ xấu nói riêng hình thành với sự xuất hiện của sàn giao dịch nợ thuộc Công ty Quản lý Tài sản (VAMC) vào năm 2021. Theo đó, hoạt động mua bán nợ bước đầu đã có sự chuyển biến tích cực, góp phần thúc đẩy xử lý thu hồi nợ của ngành ngân hàng và nền kinh tế nói chung.

“Tuy nhiên, thị trường mua bán nợ về cơ bản vẫn khá sơ khai, còn nhiều vấn đề cần giải quyết như khung pháp lý chưa thống nhất, thiếu và yếu. Bên cạnh đó, kỹ thuật phương pháp định giá còn thiếu tính thị trường, hạ tầng công nghệ thông tin còn nhiều bất hợp lý, chưa có sự kết nối thông tin chặt chẽ giữa các chủ thể tham gia vào thị trường”, Phó Thống đốc Ngân hàng Nhà nước Nguyễn Kim Anh nhận định trong hội thảo bàn về giải pháp xây dựng thị trường mua bán nợ chuyên nghiệp.

|

Chiến lược phát triển ngành ngân hàng đến năm 2025 và định hướng đến năm 2030 đã chỉ rõ mục tiêu đưa nợ xấu của toàn hệ thống tín dụng dưới 3% vào năm 2025. Do đó, cần thiết phải có một thị trường mua bán nợ chuyên nghiệp và mở rộng hợp tác với thị trường mua bán nợ các nước trong khu vực và trên thế giới.

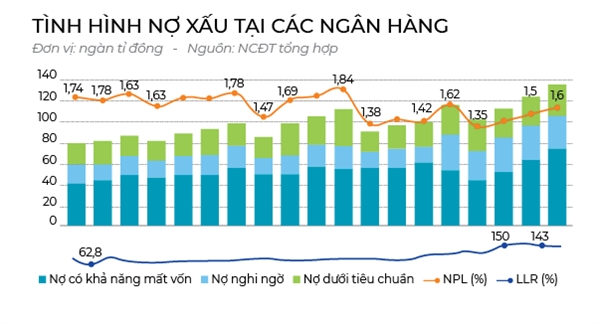

Đặc biệt, thị trường này trở nên cấp bách hơn khi nợ xấu đang xấu hơn trong bối cảnh kinh tế trong và ngoài nước chịu nhiều bất ổn về chính trị, xung đột vũ trang, suy thoái... Báo cáo tài chính quý III của 27 ngân hàng cho thấy, tính đến ngày 30/9/2022, tổng nợ xấu nội bảng của 27 ngân hàng ở mức gần 129.800 tỉ đồng, tăng 28,4% so với đầu năm. Đáng chú ý, tổng nợ nhóm 5, tức nợ có khả năng mất vốn, tính đến cuối tháng 9 tăng mạnh 62,5% so với đầu năm, lên gần 72.400 tỉ đồng, chiếm 55,8% tổng nợ xấu, so với tỉ trọng 44% hồi đầu năm.

|

Kết quả xử lý nợ xấu thông qua Nghị quyết 42 dù đạt kết quả tích cực nhưng thực trạng nợ xấu cho thấy nền kinh tế vẫn tiềm ẩn rủi ro. Trong khi đó, Nghị quyết 42 hết hiệu lực sẽ khiến áp lực xử lý nợ xấu trong thời gian tới là rất lớn. Vì vậy, việc luật hóa xử lý nợ xấu là rất cần thiết, khi đó lĩnh vực xử lý nợ xấu sẽ có văn bản luật riêng để điều chỉnh, các quy định xử lý nợ xấu sẽ có giá trị pháp lý cao hơn, giúp cho ngành ngân hàng và các cơ quan nhà nước liên quan phối hợp xử lý nợ xấu hiệu quả hơn.

“Hiện chưa có hướng dẫn về thẩm định giá trị khoản nợ, kế thừa nợ xấu, quy định về quyền chủ nợ, nên việc bán nợ trên sàn rất khó khăn”, ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng, cho biết. Mặc dù các ngân hàng bước đầu đã rao bán nợ trên sàn, song tổng giá trị thu hồi nợ thành công chưa tới 1.000 tỉ đồng. Trong khi đó, nguồn cung của thị trường mua bán nợ xấu khá dồi dào bởi dư nợ đến hết tháng 9/2022 là 11,6 triệu tỉ đồng. Nợ xấu nội bảng khoảng 1,7%, nợ xấu gộp xấp xỉ 5,41%, có thể tăng lên trong năm 2023.

|

| Nợ xấu nội bảng khoảng 1,7%, nợ xấu gộp xấp xỉ 5,41%, có thể tăng lên trong năm 2023. Ảnh: Quý Hòa |

Theo Tổ chức Tài chính Quốc tế (IFC), trên thế giới, 65% tài sản đảm bảo được xử lý thông qua cơ chế đàm phán thương lượng, còn tại Việt Nam việc thực hiện quyền chủ nợ thông qua pháp lý khó khăn, phức tạp, tốn kém, khiến cho nhà đầu tư nước ngoài chỉ đang quan sát thị trường Việt Nam. “Để các nhà đầu tư tư nhân trong và ngoài nước tham gia thị trường mua bán nợ, cần có khung pháp lý mạnh mẽ, luật lệ, quy định thống nhất, không có mâu thuẫn. Bởi nhà đầu tư cần có khả năng xác định rõ ràng dòng tiền trong các kịch bản xử lý nợ và trong tình trạng pháp lý của tài sản”, ông Johannes Raschke, chuyên gia IFC, khuyến nghị.

Tiến sĩ Cấn Văn Lực, chuyên gia kinh tế, cho biết hiện chỉ cho phép 2 phương pháp mua bán nợ là đàm phán trực tiếp và đấu giá được thực hiện, trong khi chứng khoán, hình thức mua bán nợ phổ biến trên thế giới lại chưa được phép thực hiện; công ty tham gia mua nợ chuyên nghiệp còn ít về số lượng, hạn chế về năng lực tài chính một phần là do quy định của pháp luật còn hạn chế. Do đó, cần bổ sung các chủ thể tham gia thị trường có các tổ chức, cá nhân, định chế tài chính phi ngân hàng, nhà đầu tư tư nhân trong và ngoài nước, mở rộng phương thức mua bán nợ cho phép chứng khoán hóa.

“Đặc biệt, phải phát triển thị trường thứ cấp, tăng tính thanh khoản, phát triển hạ tầng tài chính, đẩy nhanh tiến trình cơ cấu lại các tổ chức tín dụng, doanh nghiệp nhà nước”, Tiến sĩ Cấn Văn Lực đề xuất.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)