Tính đến hết tháng 10.2020 đã có 5.451 lượt góp vốn mua cổ phần của nhà đầu tư nước ngoài với tổng giá trị vốn góp 6,11 tỉ USD.

M&A chờ “Chim tung cánh”

M&A ngược dòng

Danh Khôi Holdings mới đây đã mua lại 100% cổ phần Sun Frontier (thuộc tập đoàn bất động sản Nhật Sun Frontier Fudousan) với giá 920 triệu USD. Đây là thương vụ M&A đáng chú ý nhất trong ngành bất động sản trong giai đoạn từ tháng 6 đến tháng 9 năm nay.

Thương vụ này cũng là điểm nhấn trong báo cáo xu hướng M&A của MergerMarket và HSF. Theo báo cáo này, trong nửa đầu năm 2020, Việt Nam đứng thứ 2 Đông Nam Á về giá trị giao dịch M&A, với tổng giá trị giao dịch 872 triệu USD. Nhiều thương vụ M&A lớn vẫn diễn ra tại Việt Nam. Điều này cho thấy, định giá các công ty Việt Nam đã tăng lên, đồng thời nhà đầu tư ngày càng tự tin rót vốn vào Việt Nam. Tiêu biểu như Quỹ Kohlberg Kravis Roberts (KKR) đầu tư vào Vinhomes 651 triệu USD; tập đoàn Thái Stark Corporation mua 100% cổ phần của Cáp điện Thịnh Phát (ThiPha Cable) và Công ty Kim loại màu và Nhựa đồng Việt Nam (Dovina)...

Bên cạnh đó là các thương vụ góp vốn, mua cổ phần như Sumitomo Life mua thêm 41.436.330 cổ phần BVH; Aozora chi 139 triệu USD mua 15% cổ phần tại Ngân hàng Thương mại Cổ phần Phương Đông... Tính chung, theo số liệu từ Cục Đầu tư Nước ngoài (Bộ Kế hoạch và Đầu tư), tính đến hết tháng 10.2020 đã có 5.451 lượt góp vốn mua cổ phần của nhà đầu tư nước ngoài với tổng giá trị vốn góp 6,11 tỉ USD.

|

| Ảnh: Quý Hòa |

Tích cực nhất trong các thương vụ M&A tại Việt Nam là nhà đầu tư đến từ Nhật, Hàn Quốc, Thái Lan và Singapore. Theo PwC, trong 9 tháng năm 2020, vốn M&A vào ngành công nghiệp chế biến, chế tạo đạt hơn 1,5 tỉ USD, chiếm 26,6% giá trị góp vốn; hoạt động sản xuất kinh doanh bất động sản đạt gần 1,5 tỉ USD, chiếm 26,1%; các ngành còn lại 2,7 tỉ USD, chiếm 47,3%.

|

“Trong trường hợp các điều kiện thuận lợi về môi trường chính trị, kinh tế, cùng với sự phục hồi của kinh tế toàn cầu, sự dồn nén các cơ hội đầu tư giai đoạn 2019-2021 có thể được giải phóng vào thời điểm năm 2022”, báo cáo của MAF Research và CMAC Institute dự báo.

Thị trường M&A đang khởi sắc trong bối cảnh Việt Nam được đánh giá khống chế thành công dịch bệnh. Trong khi đó, khủng hoảng COVID-19 làm cho kinh tế thế giới tê liệt, khiến hoạt động M&A thế giới năm nay giảm sâu. Theo báo cáo xu hướng M&A của MergerMarket và HSF, tổng giá trị M&A toàn cầu trong 6 tháng đầu năm 2020 là 901,7 tỉ USD, giảm 52% so với cùng kỳ năm trước; với 6.943 thương vụ, giảm 32% so với cùng kỳ.

Việt Nam “ngược dòng” khi hiện là nước duy nhất có mức tăng trưởng dương cho đến nay cũng như dự báo cho năm 2020, trong khi các nước Đông Nam Á khác tăng trưởng âm. Việc ký kết CPTPP và EVFTA sẽ giúp Việt Nam tạo thêm động lực thu hút được nhiều nhà đầu tư lớn nước ngoài.

Chờ một đợt sóng mới

Yếu tố tiếp theo tạo tiền đề quan trọng cho đà phục hồi của thị trường M&A là sự dịch chuyển sản xuất từ các nước khác sang Việt Nam. Ông C.K Tong, Tổng Giám đốc Công ty BW Industrial, cho biết Việt Nam đang là điểm đến hàng đầu của dòng vốn nước ngoài, các nhà sản xuất công nghệ cao và kỹ thuật đang chạy đua để xây dựng và mở rộng sản xuất tại Việt Nam. “Trong 9 tháng qua, đã có nhiều doanh nghiệp dịch chuyển khỏi Trung Quốc và lựa chọn điểm đến là Việt Nam”, ông C.K Tong nhận xét.

Báo cáo của VinaCapital cũng cho thấy nhà đầu tư ở những quốc gia phát triển tìm đến Việt Nam trong bối cảnh họ phải tìm kiếm các cơ hội đầu tư khác có lợi suất cao hơn để nâng cao giá trị cho danh mục đầu tư.

Đáng chú ý, theo ông Đặng Xuân Minh, Tổng Giám đốc Công ty AVM, Phó trưởng Ban Tổ chức Diễn đàn M&A Việt Nam 2020, hàng chục ngàn tỉ đồng từ thoái vốn, cổ phần hóa doanh nghiệp nhà nước sẽ là nguồn hàng lớn cho thị trường M&A trong năm 2020-2021. Trong đó, hàng loạt doanh nghiệp tiềm năng đối với nhà đầu tư, khối ngoại như VNPT, Vietcombank, BIDV, Mobifone, Agribank, Vinacomin...

|

Bên cạnh đó, thời gian qua, thị trường đã chứng kiến hàng loạt thương vụ M&A quy mô lớn được thực hiện bởi các tập đoàn Việt Nam như Masan, Vingroup, Vinamilk, Gelex, REE, Thaco, PAN Group... Xu hướng này vẫn sẽ tiếp tục diễn ra mạnh mẽ trong quá trình tái cấu trúc, mở rộng hợp tác kinh doanh với các đối tác trong và ngoài nước.

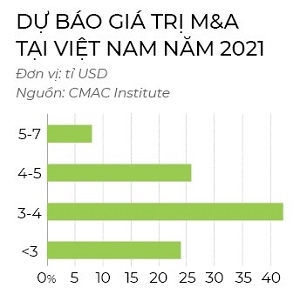

Nhiều đánh giá lạc quan hơn về thị trường M&A tại Việt Nam khi có vaccine phòng chống virus cúm, một đợt dịch chuyển lớn từ Trung Quốc sang Việt Nam khi các nhà đầu tư đa dạng hóa hoạt động sản xuất ở nhiều quốc gia khác nhau... Kéo theo đó sẽ có một đợt sóng M&A mới vào Việt Nam. Theo viễn cảnh lạc quan này, CMAC Institute dự báo giá trị thị trường M&A tại Việt Nam có thể phục hồi về mức 4,5-5 tỉ USD vào năm 2021 trước khi bật mạnh hơn tăng lên 7 tỉ USD vào năm 2022 theo mô hình chữ V, hoặc mô hình “Chim tung cánh”.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)