Theo Mirae Asset, nhiều khả năng Ngân hàng Nhà nước sẽ tiếp tục tăng lãi suất. Ảnh: TL.

Lợi thế huy động tiền gửi đang thuộc về các ngân hàng lớn

Sự mất cân đối giữa tăng trưởng tín dụng và tiền gửi đẩy tỉ lệ cho vay trên tiền gửi (LDR) của các ngân hàng niêm yết lên mức cao trong 10 năm trở lại đây, tiệm cận mức trần là 85%. Tuy nhiên, theo các ngân hàng thì tiền gửi đã ghi nhận sự hồi phục đáng kể từ cuối tháng 9/2022 nhờ vào mức lãi suất hấp dẫn hơn giai đoạn trước đó.

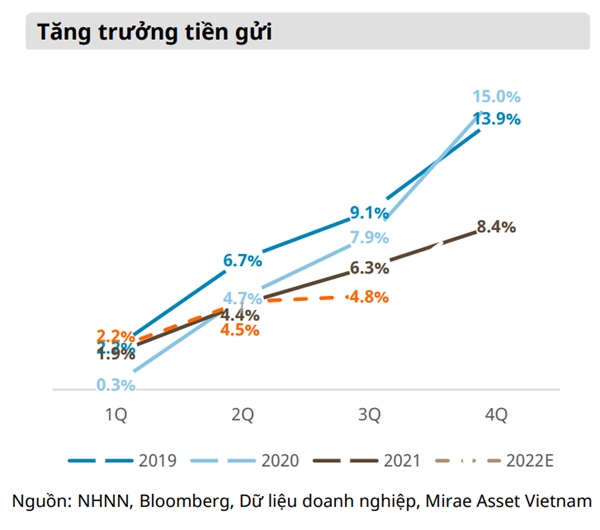

Số liệu từ Công ty Chứng khoán Mirae Asset, trong vòng 10 ngày cuối tháng 9, tăng trưởng tiền gửi tăng từ mức 4% so với 2021 lên 4,8% cuối quý III/2022. Mirae Asset kỳ vọng tiền gửi sẽ tăng trưởng tốt hơn tín dụng trong quý IV/2022 và năm 2023, dựa trên các giả định sau: 1) lãi suất tiếp tục tăng trong ngắn hạn; và 2) quá trình cơ cấu lại danh mục đầu tư từ các tài sản có tính rủi ro cao như cổ phiếu và trái phiếu sang tiền gửi. Nhìn chung, Mirae Asset kỳ vọng tăng trưởng tiền gửi phục hồi sẽ phần nào giảm bớt căng thẳng thanh khoản của ngành nói chung.

|

| Mirae Asset kỳ vọng tăng trưởng tiền gửi phục hồi sẽ phần nào giảm bớt căng thẳng thanh khoản của ngành nói chung. |

Về mặt bằng lãi suất, tình trạng khan tiền đã dẫn đến lãi suất huy động liên tục tăng. Cụ thể, trái ngược với tăng trưởng tín dụng cao, tăng trưởng tiền gửi vẫn ở mức thấp từ đầu năm, chỉ tăng 4,8% so với cuối năm 2021. Vì vậy, các ngân hàng thương mại đã phải đồng loạt tăng lãi suất huy động để thu hút dòng tiền nhàn rỗi.

Theo Mirae Asset, do các sự kiện bất thường có tầm ảnh hưởng lớn đến thị trường trái phiếu doanh nghiệp cũng như ngân hàng thương mại tầm trung, sẽ có rào cản để các ngân hàng thương mại nhỏ và vừa có thể huy động từ thị trường tiền gửi, đặc biệt là các ngân hàng yếu hay chưa có sự nhận diện thương hiệu tốt. Lo ngại mất tiền gốc sẽ cần được bù đắp bởi mức lãi suất hợp lý. Ngược lại, các ngân hàng lớn, đặc biệt là các ngân hàng quốc doanh sẽ có nhiều lợi thế trong việc huy động tiền gửi với mức chi phí huy động thấp hơn đáng kể.

_41351470.png) |

Cuối tháng 10/2022, Ngân hàng Nhà nước đã có đợt tăng lãi suất lần thứ 2 với 100 điểm cơ bản, nhằm giảm áp lực từ tỉ giá cũng như suy giảm dự trữ ngoại hối. Đến cuối tháng 10, giá trị đồng nội tệ so với đồng USD đã giảm khoảng 9,1% so với năm 2021, trong khi dự trữ ngoại hối được dự báo giảm gần 20% so với mức đầu năm. Như vậy kể từ đầu năm 2022, lãi suất điều hành đã tăng 200 điểm cơ bản, nhưng vẫn thấp hơn mức tăng lãi suất của FED 100 điểm cơ bản.

Theo Mirae Asset, nhiều khả năng Ngân hàng Nhà nước sẽ tiếp tục tăng lãi suất bởi so với lãi suất điều hành (lãi suất điều hành) của Mỹ vốn đã vượt mức trước dịch COVID-19, mức lãi suất điều hành của Việt Nam chỉ mới ngang bằng so với trước dịch. Bên cạnh đó, FED vẫn đang có kế hoạch tăng lãi suất điều hành trong tháng 12 và chưa cho dấu hiệu dừng tăng lãi suất trong năm 2023, vì vậy, Ngân hàng Nhà nước sẽ rất khó để giữ nguyên mức lãi suất hiện tại do áp lực tỉ giá gia tăng. Ngoài ra, nhu cầu toàn cầu suy giảm ảnh hưởng xấu đến xuất khẩu, gián tiếp ảnh hưởng đến nguồn thu và dự trữ ngoại hối của Việt Nam.

Ở khía cạnh cho vay, Mirae Asset cho rằng trong ngắn hạn, cho vay cá nhân sẽ là động lực cho tăng trưởng tín dụng. Do các bất ổn về kinh tế vĩ mô cũng như áp lực lạm phát, một bộ phận lớn cư dân sẽ có xu hướng hạn chế chi tiêu và tăng tiết kiệm cũng như tìm kiếm kênh đầu tư an toàn dài hạn. Thêm vào đó, các ngân hàng cũng đang nỗ lực giảm thiểu rủi ro tập trung; vì vậy, kênh tín dụng bán lẻ vẫn được kỳ vọng là động lực tăng trưởng tín dụng trong năm 2023.

Có thể bạn quan tâm

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)