Ảnh: Quý Hòa

Làm đẹp nợ xấu

T ại Việt Nam, tăng trưởng kinh tế những năm qua có mối liên hệ chặt chẽ với nợ xấu ngân hàng và xử lý nợ xấu. Nợ xấu nhiều năm đã trở thành gánh nặng của hệ thống ngân hàng Việt Nam, đặc biệt sau cuộc khủng hoảng tài chính toàn cầu cuối năm 2008 bắt nguồn từ Mỹ, lan rộng sang các nước lân cận và trên thế giới.

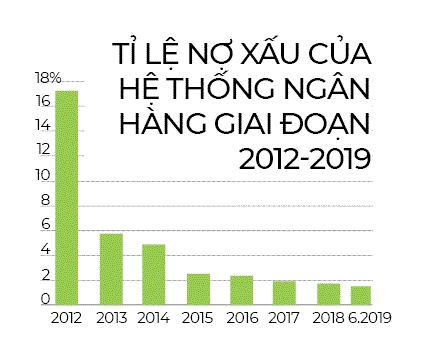

Tuy nhiên, nỗ lực xử lý nợ xấu của Việt Nam đang có kết quả khả quan. Theo số liệu từ Ngân hàng Nhà nước, lũy kế từ 15.8.2017 đến 31.8.2019, toàn hệ thống đã xử lý được 236.800 tỉ đồng nợ xấu xác định theo Nghị quyết số 42. Tính trung bình, toàn hệ thống xử lý được khoảng 9.600 tỉ đồng/tháng, cao hơn 4.700 tỉ đồng so với kết quả xử lý nợ xấu trung bình giai đoạn 2012-2017 trước khi Nghị quyết 42 có hiệu lực. Với tiến độ hiện nay, Phó Thủ tướng Vương Đình Huệ tin tưởng “nợ xấu sẽ giảm về dưới 3% vào cuối năm 2020”.

|

Đáng chú ý, hệ thống các tổ chức tín dụng của Việt Nam đã ổn định hơn. Đến cuối tháng 8.2019, tỉ lệ an toàn vốn của hệ thống là 11,9% (mức tối thiểu theo quy định là 9%), tỉ lệ dự trữ thanh khoản bình quân đạt 16,9%. Hầu hết các tổ chức tín dụng đạt tỉ lệ, giới hạn an toàn theo quy định. Bên cạnh đó, năng lực tài chính của các tổ chức tín dụng được củng cố, vốn điều lệ của toàn hệ thống đạt 592.500 tỉ đồng, tăng 2,7% so với cuối năm 2018 và tăng 15,8% so với cuối năm 2017; vốn chủ sở hữu đạt 857.800 tỉ đồng, tăng 12,5% so với cuối năm 2018, tăng 30% so với cuối năm 2017.

Bên cạnh việc xử lý nợ xấu thực chất, cuối năm 2018, một số ngân hàng đã tiếp tục bán nợ cho Công ty Quản lý Tài sản của các tổ chức tín dụng Việt Nam (VAMC) và nhận về trái phiếu đặc biệt, để làm đẹp sổ sách và kéo giãn thời gian trích lập dự phòng rủi ro. Đồng thời, một số ngân hàng khác lại chấp nhận gia tăng nợ xấu nội bảng do mua lại nợ từ VAMC. Đối với các ngân hàng này, nợ xấu nội bảng tăng lại phát đi tín hiệu tích cực vì là minh chứng cho tình hình tài chính đủ mạnh để xử lý toàn bộ tồn đọng của quá khứ, đồng thời, các khoản nợ xấu này đều không còn áp lực trích lập dự phòng, mỗi đồng nợ xấu thu được đều trở thành lợi nhuận bất thường trong tương lai.

Vietcombank, Techcombank, MBBank, OCB, VIB và mới đây ACB là những ngân hàng chính thức xóa sạch số nợ xấu được bán cho VAMC trước đây. Nhiều ngân hàng khác như Eximbank, TPBank, Kienlongbank, VPBank, BIDV, Eximbank hay SHB cũng lên kế hoạch mua lại nợ của VAMC và tất toán trái phiếu đặc biệt ngay trong năm nay. Theo ông Phạm Quang Dũng, Tổng Giám đốc Vietcombank, những năm trước đây thường Vietcombank thu được từ 1.500-2.000 tỉ đồng nợ ngoại bảng, nhưng năm 2018 Vietcombank đã thu được khoảng 3.200 tỉ đồng, tăng 56% so với các năm trước, năm nay dự kiến còn cao hơn nữa.

Mua lại nợ xấu, các ngân hàng có thể hoàn toàn chủ động trong việc xử lý nợ xấu, đặc biệt khi lợi nhuận khả quan và tỉ lệ nợ xấu nội bảng của các ngân hàng đang ở mức thấp. Tỉ lệ nợ xấu nội bảng của hệ thống các tổ chức tín dụng tiếp tục được duy trì dưới mức 2% (đến ngày 31.8.2019 là 1,98%).

|

Mặc dù vậy, xử lý nợ xấu vẫn còn một số khó khăn, vướng mắc. Điển hình là trong việc nâng cao năng lực tài chính thông qua tăng vốn điều lệ của ngân hàng thương mại có vốn nhà nước nhằm đảm bảo vai trò chủ đạo của các ngân hàng này trên thị trường tài chính tiền tệ. Bên cạnh đó, ngành ngân hàng cũng gặp khó khăn trong việc triển khai xử lý, cơ cấu lại 3 ngân hàng mua bắt buộc và các tổ chức tín dụng yếu kém do còn vướng mắc về cơ chế, chính sách... Ông Đỗ Giang Nam, Phó Tổng Giám đốc VAMC, cho biết dù nguồn cung nợ xấu nhiều nhưng các công ty chuyên về mua bán nợ lại không nhiều, mới chỉ có VAMC, DATC... Chỉ có bán được nợ xấu dòng tiền mới trở lại ngân hàng và ngân hàng thì hoạt động bằng tiền thật chứ không phải tiền trên sổ sách. Đặc biệt nữa là thị trường mua bán nợ phải có sự tham gia của nhà đầu tư nước ngoài.

Bên cạnh đó, nợ xấu mới có nguy cơ gia tăng, đến từ các khoản đầu tư của tư nhân, vay tiêu dùng của hộ gia đình và cá nhân, đặc biệt là ở các ngân hàng bán lẻ. Chẳng hạn, 6 tháng đầu năm nay, VPBank là ngân hàng có tỉ lệ nợ xấu cao nhất với 3,43%. Tỉ lệ nợ xấu cao tại VPBank là con số đã được Ngân hàng lường trước khi chấp nhận tập trung vào phân khúc cho vay tiêu dùng đặc biệt là cho vay tín chấp. Đây là nguyên nhân khiến tỉ lệ nợ xấu của VPBank luôn ở mức cao so với nhiều ngân hàng khác bởi vì “lợi nhuận cao thường đi kèm rủi ro cao”. Cũng như VPBank, lợi nhuận của nhiều ngân hàng thương mại tăng mạnh là do quy mô của các ngân hàng đã được mở rộng mạnh mẽ. Vì thế, các ngân hàng sẽ phải gia tăng tín dụng, khoản vay lợi nhuận càng cao thì rủi ro sẽ càng lớn.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)