Lãi suất khó giảm tiếp

Hầu hết các báo cáo đều đánh giá rằng lãi suất cho vay vẫn duy trì ở mức “ổn định”. Vậy kịch bản lãi suất cho năm 2018 sẽ như thế nào?

2017: Lãi suất ổn định

Theo báo cáo của Ủy ban Giám sát Tài chính Quốc gia, lãi suất cho vay đối với các lĩnh vực ưu tiên giảm khoảng 50-100 điểm cơ bản so với đầu năm, còn ở lĩnh vực sản xuất kinh doanh thông thường, lãi suất cho vay ở mức 6,8-11%/năm. Theo chuyên gia tài chính Nguyễn Trí Hiếu, ở phía lãi suất huy động, mặt bằng lãi suất huy động dài hạn trên 12 tháng phổ biến ở mức 6,4-7,2%. Thực tế, so với cuối năm 2016, lãi suất hầu như không thay đổi trong các lĩnh vực cho vay khác.

Viện Nghiên cứu Kinh tế và Chính sách (VEPR) nhận định, năm 2017, Việt Nam có nhiều yếu tố thuận lợi để giảm lãi suất. Kinh tế tăng trưởng đột biến trên cả mức kế hoạch, lượng ngoại tệ dồi dào giúp giảm sức ép lên tiền đồng, thanh khoản của hệ thống ngân hàng đảm bảo (nhờ Ngân hàng Nhà nước mua thêm 7,5 tỉ USD trong khi chỉ hút vào gần 31.000 tỉ đồng). Thêm nữa, trái với xu thế gia tăng trong năm 2016, lạm phát năm ngoái ở mức thấp (chỉ số giá tiêu dùng chỉ tăng 2,60% so với cùng kỳ năm trước) nhờ cuộc khủng hoảng thừa thịt heo.

Thực tế, trong năm ngoái, Ngân hàng Nhà nước đã có bước đi nới lỏng chính sách tiền tệ. Theo đó, vào tháng 7, cơ quan này đã điều chỉnh giảm 25 điểm cơ bản với các mức lãi suất điều hành (gồm lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm. Còn với lĩnh vực ưu tiên, mức trần lãi suất cho vay được điều chỉnh giảm 50 điểm cơ bản.

Tuy nhiên, động thái này là chưa đủ cho một cuộc ngược dòng về lãi suất. “Chính sách tiền tệ trong năm 2017 tiếp tục được thực hiện một cách chặt chẽ dù Ngân hàng Nhà nước có nhiều tuyên bố thể hiện khuynh hướng nới lỏng”, báo cáo kinh tế quý IV/2017 của VPER cho biết. Theo cơ quan nghiên cứu này, phần lạm phát lõi được duy trì ở mức ổn định (ở mức khoảng 1,3% từ tháng 5) là dư địa khá lớn cho chính sách tiền tệ, nhưng cũng phản ánh sự điều tiết cung tiền thận trọng của Ngân hàng Nhà nước.

Trong khi đó, Ủy ban Giám sát Tài chính Quốc gia cho rằng lãi suất có tín hiệu giảm nhưng không được như kỳ vọng. Nguyên nhân là mặc dù thanh khoản dồi dào, lãi suất liên ngân hàng ở mức thấp nhưng chỉ tập trung vào một số ngân hàng lớn. “Một số tổ chức tín dụng nhỏ hoặc thuộc diện tái cơ cấu thiếu vốn vẫn khó khăn trong việc cận dòng vốn lãi suất thấp trên thị trường liên ngân hàng, buộc phải giữ nguyên hoặc tăng lãi suất huy động trên thị trường tiền gửi”, báo cáo kinh tế năm 2017 của cơ quan này nhận định.

Thêm nữa, nợ xấu vẫn là một rào cản lớn cho việc hạ lãi suất, đặc biệt là mức chênh lệch giữa lãi suất huy động và cho vay vẫn còn thấp so với những nước khác trong khu vực, nên các tổ chức tín dụng không có nhiều động lực để giảm lãi suất cho vay.

|

2018: Lãi suất khó giảm

Đó cũng sẽ là những khó khăn trong kịch bản lãi suất năm 2018. Trong hội nghị ngân hàng đầu năm năm nay, cơ quan quản lý tiếp tục khẳng định theo đuổi chính sách hỗ trợ lãi suất thấp. Theo Thống đốc Lê Minh Hưng, mục tiêu của cơ quan điều hành trong năm nay là tiếp tục kiểm soát lạm phát ở mức dưới 4%, hỗ trợ tăng trưởng ở mức cao 6,7%, bảo đảm thanh khoản của các tổ chức tín dụng, ổn định thị trường ngoại hối. Nhìn chung, những mục tiêu này không khác gì năm 2017.

Còn Ủy ban Giám sát Tài chính Quốc gia dự báo, lãi suất huy động và cho vay ở mức khá ổn định, với biên độ dao động chỉ khoảng 0,2 điểm phần trăm. Trong khi đó, các chuyên gia kinh tế hầu hết đều cho rằng, giữ lãi suất ổn định nhưng giảm tiếp là một câu chuyện khó khăn.

Một khó khăn khác nằm ở yêu cầu tăng cường sự an toàn trong hoạt động ngân hàng. Dù lợi nhuận ngân hàng đã tăng theo chiều hướng tích cực trong thời gian gần đây, nhưng các chỉ số an toàn đòi hỏi phải nghiêm ngặt hơn. Bắt đầu từ năm nay, các ngân hàng cũng phải tăng cường huy động vốn kỳ hạn dài để đáp ứng nhu cầu cho vay, đồng thời phải tăng vốn để đáp ứng yêu cầu về tỉ lệ an toàn vốn CAR theo Hiệp ước Basel II. Mặt khác, như đã đề cập ở trên, phần nợ xấu chưa được xử lý rốt ráo sẽ tiếp tục là rào cản cho vay và ngân hàng phải giữ tỉ suất lợi nhuận cao để đảm bảo cho cả những tổn thất cho mình.

Thêm nữa, lãi suất cho vay còn khó giảm vì lãi suất huy động phải ở mức cao để giữ vị thế của hệ thống huy động tiền đồng trong bối cảnh các kênh đầu tư khác đang lên ngôi với mức sinh lời hấp dẫn hơn. Khi người dân cảm thấy “tự tin” hơn trong bối cảnh lãi suất huy động giảm, một phần dòng tiền thay vì chảy vào ngân hàng sẽ tìm đến kênh đầu tư khác.

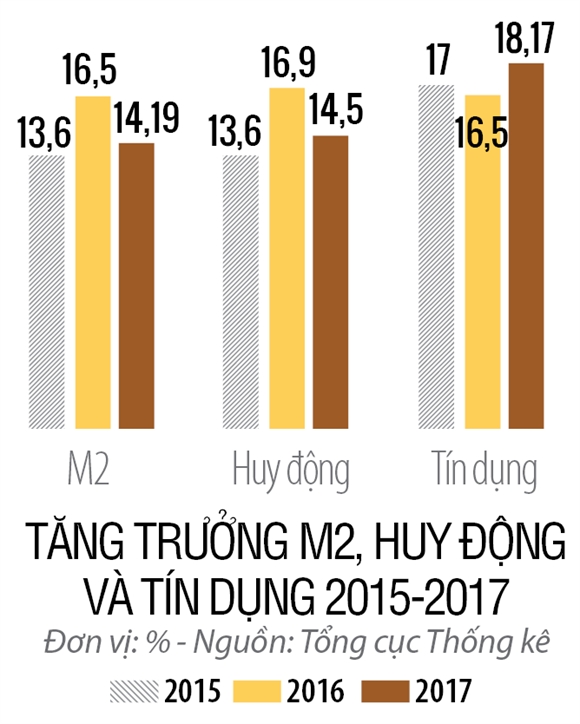

Bên cạnh đó, vẫn còn một yếu tố đáng chú ý khác mà cơ quan quản lý sẽ phải xem xét có nên bơm thêm tiền hay không. Tính chung năm 2017, tổng phương tiện thành toán ước tăng 14,19% so với năm 2016. Mức tăng trưởng này thấp hơn so với 2 năm liền trước (2015 là 14,91% và 2016 là 16,47%), nhưng tỉ lệ cung tiền trên GDP đã cao hơn nhiều so với năm ngoái (165% so với 146%). “Điều này cho thấy Ngân hàng Nhà nước cần bắt đầu thận trọng với tốc độ tăng cung tiền vì có khả năng dẫn tới bùng phát lạm phát trong thời gian tới khi các ảnh hưởng trễ phát huy tác dụng”, báo cáo của VEPR nhận định.

Báo cáo “ASEAN in 2018” của HSBC mới đây dự báo lạm phát năm nay ở mức 3,7%. Mức lạm phát này tăng nhẹ so với năm 2017 và sự khác biệt đến từ chi phí y tế, giá dầu và thực phẩm cao hơn. Theo HSBC, cơ quan quản lý vẫn sẽ tiếp tục chính sách “linh hoạt”. “Ngân hàng Nhà nước sẽ vẫn còn thận trọng, tránh nới lỏng không cần thiết vì lo ngại lạm phát và tăng trưởng tín dụng chậm chạp. Trong khi đó, cơ quan này cũng thận trọng trong việc thắt chặt nhằm tránh sự suy thoái của nền kinh tế”, báo cáo của HSBC nhận định.

Cũng trong báo cáo về các nước Đông Nam Á, HSBC dự báo rằng Việt Nam có chính sách tiền tệ trung tính, tương tự với Thái Lan và Philippines. Ngược lại là Indonesia có chính sách tiền tệ nới lỏng, trong khi Singapore và Malaysia có xu hướng thắt chặt. Năm ngoái, tất cả các nước trên đều nới lỏng tiền tệ bằng cách giảm lãi suất điều hành. Năm nay, HSBC dự đoán các nước có bước đi tương tự, nhưng trừ Việt Nam

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)