Khi tỷ giá trong nước "nhấp nhổm" theo Fed

Lần thứ 2 trong vòng 3 tháng, lãi suất cơ bản của đồng tiền quyền lực nhất thế giới được điều chỉnh tăng thêm 0,25 điểm phần trăm. Cục Dự trữ Liên bang Mỹ (FED) tỏ ý muốn thắt chặt chính sách tiền tệ trong bối cảnh nền kinh tế Mỹ nói riêng và toàn cầu nói chung đã có tín hiệu phục hồi rõ nét. Những nền kinh tế nhỏ như Việt Nam lại chịu tác động đáng kể từ chính sách này. Mặc dù vậy, phản ứng của thị trường trong những ngày qua lại khá bình lặng.

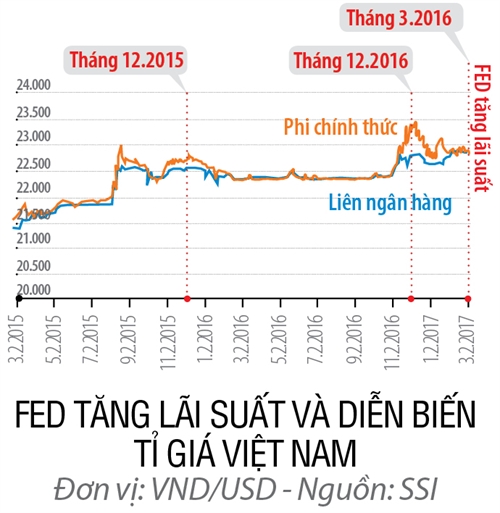

Ở Việt Nam, cả tỉ giá chính thức lẫn thị trường phi chính thức đều biến động không nhiều, thậm chí giảm. Các ngân hàng giảm giá bán USD trên thị trường, về thấp hơn mức trần, trong khi Ngân hàng Nhà nước cắt giảm tỉ giá trung tâm. Bên cạnh đó, khối ngoại mua ròng khoảng 8,5 triệu USD trên thị trường chứng khoán và 51,5 triệu USD thị trường trái phiếu, theo thống kê của Công ty Chứng khoán SSI. “Như vậy, việc tăng lãi suất của Mỹ đã không gây ra áp lực như dự đoán ở thị trường trong nước”, báo cáo của Công ty Chứng khoán SSI nhận định.

“Về thực chất, tác động của việc FED tăng lãi suất sẽ không diễn ra ngay lập tức vì thị trường đã tính toán trước”, ông Phạm Hồng Hải, Tổng Giám đốc HSBC Việt Nam, nói. Tuy nhiên, không phải vì thế mà sức ép lên đồng USD sẽ giảm đi trong năm nay.

|

FED bắt đầu tiến hành chu kỳ kinh tế có lãi suất cao bằng việc tăng lãi suất vào cuối năm 2015, sau 6 năm trước đó giữ nguyên mức lãi suất thấp kỷ lục để kích thích nền kinh tế. Thời điểm cuối năm 2015 cũng là lúc mà Việt Nam có cơ chế điều hành tỉ giá mới: tỉ giá trung tâm. Theo đó, cơ quan quản lý sẽ công bố mức tỉ giá bình quân liên ngân hàng mỗi ngày, làm cột mốc giao dịch cho hệ thống chính thức. Theo đánh giá của Viện Nghiên cứu và Quản lý Kinh tế Trung ương (VEPR), Ngân hàng Nhà nước đã có một năm vận hành cơ chế tỉ giá mới khá thành công. Thống kê cả năm cho thấy tỉ giá được điều chỉnh tăng 1,18% trong năm 2016, đạt ngưỡng 22.154 VND/USD, biên độ dao động trong khoảng 1,5%.

Mặc dù trong ngắn hạn, tỉ giá có vẻ đang ở mức yên bình, nhưng hành trình tiếp theo trong năm nay sẽ là một thách thức lớn, đặc biệt khi FED dự kiến tiếp tục tăng lãi suất thêm 2 lần nữa. Có nhiều tác động tiêu cực khi đồng USD mạnh lên so với tiền đồng, bao gồm ảnh hưởng trên thị trường tiền tệ, thương mại, khoản nợ nước ngoài, lạm phát và sự lo ngại về việc đảo ngược dòng vốn đầu tư. Nhưng với một quốc gia xuất khẩu như Việt Nam, điều cần quan tâm hiện nay là tình hình thương mại. “Rủi ro về áp lực dòng tiền nóng chảy ra do chênh lệch lãi suất ở Việt Nam sẽ không cao nhưng tác động âm thầm và dài hơi hơn là tác động trong xuất nhập khẩu là điều cần kiểm soát”, đại diện HSBC Việt Nam cho biết.

|

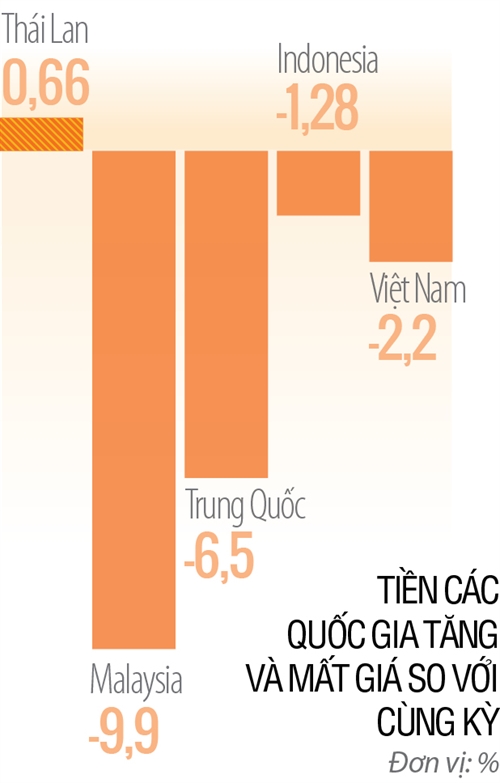

Thực tế cho thấy tỉ giá tăng trong 2 tháng đầu năm có một phần nguyên nhân từ nhập siêu, theo nhận định của VEPR. Khác với cùng kỳ các năm 2013 cho đến năm 2016, trong 2 tháng đầu năm nay, Việt Nam lại ghi nhận thâm hụt cán cân thương mại với mức nhập siêu 800 triệu USD (cùng kỳ xuất siêu 675 triệu USD). Theo thống kê sơ bộ nửa đầu tháng 3 của Tổng cục Hải quan, mức nhập siêu lũy kế cho đến giữa tháng 3 đã là 1,81 tỉ USD. Cán cân thương mại và sự giảm giá của đồng tiền đang trở thành nguyên nhân và hệ quả. Thực tế, điều mà HSBC cảnh báo còn là sự cạnh tranh của Việt Nam so với các nước khác trong khu vực, vì các đồng tiền khác đều giảm giá so với USD. Theo số liệu của Bloomberg, tính đến thời điểm hiện nay, tiền Thái Lan tăng giá 2,23%, trong khi tiền Malaysia giảm giá đến 12,33%, tiền Trung Quốc mất giá 6,75%, Indonesia mất giá 0,45%, tiền đồng giảm giá 2,2% so với cùng kỳ. “Chúng ta cần chú ý tới biến động của các đồng tiền trong khu vực để đảm bảo Việt Nam không bị mất lợi thế cạnh tranh”, ông Hải nói.

Trên thực tế, Ngân hàng Nhà nước vẫn còn đủ những công cụ can thiệp thị trường khi cần thiết. Hiện dự trữ ước khoảng 41 tỉ USD, tương đương với trên 2,5 tháng nhập khẩu. Song liệu quỹ dự trữ này có đủ sức cải thiện niềm tin cho các dự báo về tỉ giá trong năm nay?

Từ hồi đầu năm, đã có nhiều tổ chức dự báo tỉ giá sẽ tăng thêm 4% trong năm nay. Gần đây, theo ông Hải, HSBC Việt Nam dự báo tỉ giá có thể được điều chỉnh khoảng 2-3%. Con số này được đánh giá là phù hợp với tốc độ tăng trưởng kinh tế của Việt Nam, trong đó dự kiến gồm tác động của việc FED tăng lãi suất. Tuy nhiên, vẫn chưa tính những trường hợp ngoại lệ khách quan như Trung Quốc tăng tỉ giá.

|

Để giữ ổn định tỉ giá, một trong những phương án tiếp theo là tăng lãi suất tiền đồng. “Về lâu dài, khi lãi suất USD tăng lên, nếu lãi suất tiền đồng Việt Nam không tăng, thì trong vài tháng tới, chúng ta sẽ thấy tác động lên ngoại hối”, ông Hải nhận định. Thực tế cho thấy các ngân hàng đang bắt đầu đẩy dần lãi suất huy động từ giữa năm ngoái, chứ không chỉ mới bắt đầu trong năm nay.

Một trong những yếu tố khác khiến thị trường cảm thấy lo lắng về tỉ giá là lạm phát. Theo VEPR, xu hướng dài hạn của lạm phát bắt đầu thấy rõ hơn từ tháng 9 đến nay. Chỉ số giá tiêu dùng (CPI) tháng 2 đã tăng 0,69% so với cuối năm ngoái (cùng kỳ là 0,42%). Sự thay đổi của lạm phát vẫn là yếu tố được cân nhắc nhiều nhất trong chính sách về lãi suất và ngoại hối trong năm nay. Một hướng giữ đồng USD để tỉ giá ổn định là Ngân hàng Nhà nước buộc phải cung USD ra thị trường, hoặc hút tiền đồng về, hoặc tăng lãi suất tiền đồng. Theo đó, tác động đầu tiên là gánh nặng lên lãi suất tiền đồng. Để hạn chế sự mất giá, cơ quan điều hành sẽ phải điều chỉnh tăng lãi suất tiền đồng lên, báo cáo của VEPR nhận định trước đó.

Sau 1 năm, trong bối cảnh đó, áp lực lạm phát vẫn còn rất mạnh, nhưng có thể thấy được kể từ khi FED tăng lãi suất hồi năm cuối năm 2015, thì lạm phát Việt Nam năm ngoái ở mức 5,2%. Mức lạm phát này gây ảnh hưởng lên tiền đồng. Trong tương lai, tỉ giá chịu ảnh hưởng không chỉ bởi lãi suất đồng USD tăng, mà ngay cả bản thân tiền đồng cũng đang chịu sức ép giảm giá khá cao. Trên thực tế, Ngân hàng Nhà nước vẫn sẽ tiếp tục hỗ trợ thị trường ngoại hối, nhưng cũng chỉ đến một ngưỡng nào đó, vì lãi suất tiền đồng không thể quá cao, trong khi nguồn lực hỗ trợ thì có giới hạn.

Ngân hàng HSBC nhận định rằng chính sách tiền tệ ở khu vực châu Á vẫn sẽ tiếp tục đi ngược chiều so với Mỹ trong vài năm tới. “Nhưng tất cả những điều này chỉ giúp các thị trường mới nổi châu Á có thêm ít thời gian. Cuối cùng, nếu FED tiếp tục theo đuổi đường hướng của mình, những người đi vay ở châu Á chắc chắn sẽ cảm nhận được mức độ thắt chặt”, báo cáo viết.

Thanh Phong

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)