Hoa Sen gặp khó

Kết quả kinh doanh suy giảm

Trong quý bắt đầu từ ngày 1.4-30.6.2018 vừa qua, HSG chỉ đạt lợi nhuận 82,85 tỷ đồng, giảm 69% so với cùng kì năm ngoái. Kết quả kinh doanh như trên đã được giới đầu tư báo hiệu từ trước khi mà HSG đối mặt với nhiều khó khăn.

Những năm trước HSG đạt lợi nhuận tốt vì có tồn kho thép cuộn cán nóng (HRC) giá thấp chính vì vậy khi giá HRC tăng mạnh thì HSG được hưởng lợi lớn. Nhưng thời gian qua, giá thép HRC giảm khoảng 12% kể từ đầu năm và HSG mắc kẹt với khoản tồn kho lên đến 8.300 tỷ đồng vào cuối quý III trong năm tài chính hiện hành.

Trên thị trường tôn, HSG từng có thị phần tôn lên đến hơn 40% vào năm 2012, nhưng đã giảm xuống chỉ còn 33% trong năm 2016. Sau đó, Công ty đã sử dụng chiến lược giá thấp để giành thị phần trên thị trường tôn mạ nội địa. Cũng chính chiến lược này đã khiến tỷ suất lợi nhuận gộp giảm mạnh còn 12,5% từ 17,2% cùng kỳ năm ngoái trong bối cảnh chi phí đầu vào và chi phí khấu hao tăng.

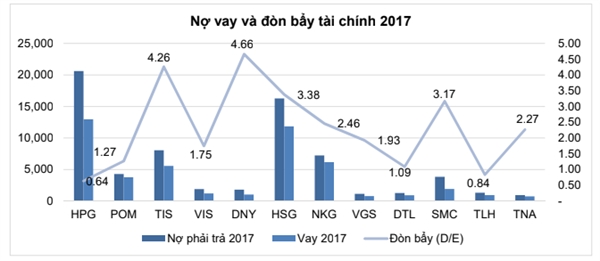

Không chỉ kết quả kinh doanh suy giảm so với các năm trước, HSG còn gánh khoản nợ cao hơn 3,5 lần vốn chủ sở hữu, hơn 18.300 tỷ đồng. Khối nợ này đã phình to từ năm 2017 khi công ty vay nợ để đầu tư mở rộng sản xuất kinh doanh như: dự án nhà máy Hoa Sen Hà Nam với tổng vốn đầu tư 3.000 tỷ đồng khởi công từ tháng 3/2016, hay nhà máy Hoa Sen Yên Bái với tổng vốn đầu tư 1.050 tỷ đồng…

Kết quả là chi phí lãi vay tăng mạnh lên 577 tỷ đồng (tăng 75% so với cùng kỳ) do vay & nợ thuê tài chính tăng 46,7%; được dùng để mở rộng công suất và tài trợ cho nhu cầu vốn lưu động.

Với việc các sản phẩm tôn và thép bị thị trường Mỹ áp thuế, HSG muốn củng cố thị trường trong nước. Tuy nhiên, thị trường nội địa cũng là bài toán khó. KIS cho rằng thị trường tôn mạ quy mô 3,5 triệu tấn/năm đang được chiếm lĩnh bởi Hoa Sen với 34% thị phần, Thép Nam Kim 16%, tôn Đông Á 14% và tôn Phương Nam 7%.

|

Ở đây, HSG không chỉ chịu áp lực cạnh tranh từ các nhà sản xuất trên mà ngay cả Hòa Phát cũng chính thức tham gia thị trường tôn mạ với nhà máy Hưng Yên công suất 400.000 tấn/năm đã đi vào hoạt động vào tháng 4/2018.

Hơn nữa vào cuối năm 2019, HPG sẽ chủ động được thép cuộn cán nóng (HRC) để sở hữu chuỗi giá trị khép kín thị trường tôn mạ. Công ty cổ phần Chứng khoán KIS Việt Nam dự báo 2 triệu tấn sản phẩm của Hòa Phát sẽ làm cho cuộc đua thị phần trở nên khó khăn hơn, ít nhất là trong ngắn hạn, và biên lợi nhuận của các công ty trong ngành có thể tiếp tục giảm trong các quý tới.

Hai người khổng lồ hai ngã rẽ

Vào năm 2016, Hòa Phát và Hoa Sen tung ra những chiến lược ngược nhau, giới phân tích hay gọi nôm na là “Vua thép” đi làm “tôn”, “Vua tôn” đi làm “thép”. Hòa Phát chi 4.000 tỷ đồng làm để xây dựng nhà máy sản xuất tôn với công suất 400.000 tấn/năm.

Hoa Sen cũng công bố kế hoạch xây dựng dự án thép Cà Ná với công suất lên đến 16 triệu tấn/năm với tổng vốn đầu tư 10,6 tỷ USD. Cần làm phép so sánh là nhà máy thép Dung Quất mà Hòa Phát đang xây dựng cũng chỉ đưa tổng công suất sản xuất của công ty lên 7,5 triệu tấn/năm. Nghĩa là nếu hoàn thành thì Hoa Sen sẽ đè bẹp Hòa Phát. Nhưng thực tế lại không diễn ra như vậy. Dự án thép Cà Ná hiện đang lâm vào bế tắc.

Xét về tiềm lực tài chính, ngay vào thời điểm 2016 thì vốn chủ sở hữu của Hòa Phát cũng gấp gần 5 lần so với Hoa Sen. Hiện tại thì con số đó đó còn nới rộng hơn lên 7 lần. Trong khi Hòa Phát vừa khánh thành nhà máy tôn vào tháng 4 vừa qua và bắt đầu tung ra thị trường sản phẩm của mình.

Việc phải chịu quá nhiều áp lực có thể khiến Hoa Sen khó khăn trong việc đương đầu với Hòa Phát trong cuộc chiến giành thị phần tôn. Một môi giới chứng khoán nhận định chỉ cần Hòa Phát sử dụng giá thấp để thâm nhập thị trường thì điều này cũng có thể ảnh hưởng lớn tới thị phần tôn của Hoa Sen.

Đặc biệt là khi Nhà máy thép Dung Quất hoàn thành, HPG sẽ tự chủ được nguồn HRC đầu vào để sản xuất tôn, giúp HPG sở hữu một chuỗi sản xuất khép kín mà không phải mua vào như các công ty khác. Ngoài ra, các công ty khác như POM, NKG, Tôn Đông Á cũng đang mở rộng công suất nhằm gia tăng sức cạnh tranh.

Tuy nhiên, mọi chuyện không hẳn là quá bi quan, việc HSG đang mở rộng hệ thống với nhiều chi nhánh mới cùng với chiến lược giá thấp để tăng thị phần đang tỏ ra có hiệu quả. Và kinh doanh quý II cho thấy điều này sản lượng tiêu thụ tôn trong nước tăng mạnh 42,4%.

Giới phân tích vẫn đánh gia cao mạng lưới cửa hàng tiêu thụ của HSG. Tại thời điểm cuối tháng 6 năm nay, số lượng chi nhánh vào khoảng 410-420 chi nhánh (tại thời điểm cuối năm ngoái là 350 chi nhánh). Công ty dự kiến nâng số lượng chi nhánh lên 450 chi nhánh vào cuối năm nay (tức là vào tháng 9/2018). Việc phải hy sinh lợi nhuận là điều mà HSG đã chọn để đổi lại việc củng cố thị trường.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)