Hà Tiên 1: Lãi đột biến nhờ đâu?

Đối với Công ty Cổ phần Xi măng Hà Tiên 1 (Hà Tiên 1- HT1), thời kỳ khó khăn dường như đã lui vào dĩ vãng. Thay vào đó, Công ty liên tục công bố các con số kinh doanh ấn tượng. Sau mức lãi 250 tỉ đồng gây kinh ngạc giới đầu tư trong quý I vừa qua, Hà Tiên 1 tiếp tục ghi tên mình vào danh sách các công ty đạt lợi nhuận đột biến ở quý II này. Cụ thể, lợi nhuận sau thuế của Hà Tiên 1 đã tăng 13 lần. Nếu gộp chung 6 tháng đầu năm nay, Hà Tiên 1 lãi 396,8 tỉ đồng, gấp 30 lần so với cùng kỳ năm ngoái.

Theo giải trình của ông Nguyễn Tuấn Anh, Tổng Giám đốc Hà Tiên 1, Công ty tăng trưởng mạnh mẽ chủ yếu nhờ sức tiêu thụ xi măng trong quý II tăng 21,6%, giúp lợi nhuận gộp tăng 51%. Ngoài ra, theo cách hạch toán kế toán mới, chi phí khuyến mãi không nằm ở chi phí bán hàng mà được điều chỉnh sang giá vốn hàng bán. Chi phí khách hàng truyền thống cũng không thuộc chi phí bán hàng mà trở thành doanh thu chưa thực hiện được. Vì thế, chi phí bán hàng và quản lý của Hà Tiên 1 đã giảm gần 60% trong quý II năm nay.

Hà Tiên 1 cũng tìm cách cải thiện bức tranh kinh doanh thông qua cắt giảm chi phí tài chính. Chi phí này đã giảm về gần 50% trong nửa đầu năm nay. Một phần quan trọng trong nỗ lực cắt giảm chi phí tài chính đến từ yếu tố chênh lệch tỉ giá. Từ tháng 3.2014, giá trị đồng euro liên tục sụt giảm đã giúp Hà Tiên 1 hưởng lợi. Nửa đầu năm 2015, Công ty ghi nhận mức lãi 93,4 tỉ đồng từ chênh lệch tỉ giá trong khi cùng kỳ, con số này chỉ hơn 200 triệu đồng.

Ở khoản chi phí tài chính, Hà Tiên 1 chỉ còn lỗ chênh lệch tỉ giá chưa tới 1 tỉ đồng, trong khi 6 tháng đầu năm ngoái con số này là lỗ 126,1 tỉ đồng. Gộp chung các yếu tố này lại, lợi nhuận thuần từ kinh doanh của Hà Tiên 1 nửa đầu năm nay đã cao hơn cùng kỳ đến 494 tỉ đồng.

Hà Tiên 1 cũng đang tiến hành tái cơ cấu các khoản nợ. Năm 2013, dưới sự hỗ trợ của công ty mẹ Vicem (Tổng Công ty Công nghiệp Xi măng Việt Nam), Hà Tiên 1 đã chuyển đổi 1.200 tỉ đồng nợ thành vốn chủ sở hữu. Nhờ đó, Công ty tiết kiệm được khoảng 80 tỉ đồng chi phí lãi vay hàng năm. Công ty cũng giảm dần các khoản nợ vay dài hạn với mức giảm gần 1.500 tỉ đồng trong 2 năm rưỡi vừa qua. Hiện tại, hệ số nợ/vốn chủ sở hữu của Hà Tiên 1 đã về 2,04%, thấp đáng kể so với mức 6,27% của năm 2011.

|

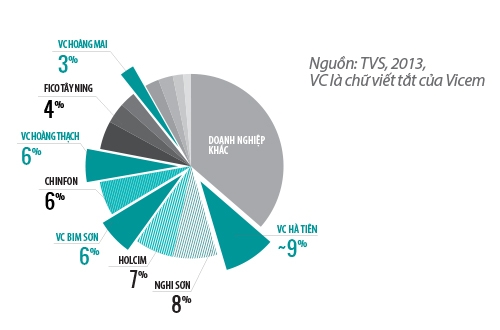

| Thị phần của các thành viên Vicem tại Việt Nam |

Công ty cho biết không chia cổ tức năm 2014 vì muốn dành tiền trả nợ. Theo dự kiến, Hà Tiên 1 sẽ trả hết nợ vay ngoại tệ vào năm 2018 và các khoản nợ bằng tiền đồng đến năm 2022. Công ty Chứng khoán Thiên Việt (TVS) cho rằng dự tính này của Ban quản trị Công ty là khả thi vì EBITDA (thu nhập trước thuế, lãi và khấu hao) trung bình hằng năm của Hà Tiên 1 đạt đến 1.400 tỉ đồng, đủ sức cho Công ty trả nợ. Bên cạnh đó, cho đến năm 2018, Hà Tiên 1 không có kế hoạch đầu tư lớn.

Như vậy, nợ nần và tỉ giá - hai nguyên nhân khiến kinh doanh của Hà Tiên 1 lao đao trong những năm 2010-2013 - đã được Công ty khắc phục phần nào. Nếu bỏ qua 2 yếu tố này, Hà Tiên 1 liệu có tiềm năng?

Theo báo cáo tài chính, bất chấp ngành xi măng có những thời điểm khó khăn, Hà Tiên 1 vẫn duy trì được đà tăng trưởng về doanh thu và sản lượng tiêu thụ. Đáng chú ý, trong khi 75% nhà máy xi măng lớn (công suất trên 1 triệu tấn/năm) đặt tại phía Bắc thì miền Nam chỉ có 3 nhà máy lớn của Hà Tiên 1, Holcim và Fico Tây Ninh. Bởi thế, dù tổng thể ngành xi măng đang dư thừa nguồn cung thì miền Nam vẫn thiếu xi măng. Đây là đặc điểm tạo lợi thế cho Hà Tiên 1 trước các đối thủ ở phía Bắc, giúp Công ty ít bị cạnh tranh hơn, đạt sức tiêu thụ vượt trội và luôn bán ở mức giá cao nhất ngành. Hiện nay, giá bán xi măng Hà Tiên 1 hiện cao hơn khoảng 20% so với các công ty phía Bắc.

Hà Tiên 1 cũng có lợi thế cạnh tranh nhờ sở hữu mỏ đá vôi tại Kiên Lương (khoảng 4 khu mỏ) và mỏ đá vôi tại Bình Phước. Tổng trữ lượng cho phép khai thác là 150 triệu tấn đá vôi và 40 triệu tấn đất sét, đủ cung cấp nguyên liệu cho sản xuất clinker của Hà Tiên 1 trong 30 năm. Ngoài ra, việc chủ động tự sản xuất clinker giúp Công ty tiết kiệm chi phí sản xuất xi măng 15-20% so với nhập clinker.

Tiềm năng của Hà Tiên 1 còn ở năng lực sản xuất. Với 2 nhà máy xi măng và 4 trạm nghiền, Hà Tiên 1 hiện có khả năng sản xuất 8 triệu tấn xi măng/năm và 4,2 triệu tấn clinker/năm. Nhưng công suất vận hành ở các nhà máy của Hà Tiên 1 mới chỉ ở mức 64-65%. Vì thế, trước yêu cầu quy hoạch các vùng kinh tế trọng điểm miền Trung và phía Nam theo hướng tập trung đầu tư cho hạ tầng, khu công nghiệp, khu đô thị và du lịch dịch vụ, Công ty Chứng khoán BIDV (BSC) dự báo, nhu cầu tiêu thụ xi măng tại các thị trường này sẽ rất lớn. Trong đó, cơ hội cho Hà Tiên 1 càng lớn hơn khi công ty này đang chiếm lĩnh thị phần cách biệt gần 29% ở miền Nam và còn khả năng mở rộng về công suất sản xuất.

Theo dự báo của Bộ Xây dựng, nhu cầu tiêu thụ xi măng nội địa 52-53 triệu tấn, tăng 5-7% so với năm 2014. Nhưng các báo cáo phân tích đều tin rằng, mức tiêu thụ thực tế có thể sẽ vượt dự báo.

Trong năm 2015, Hà Tiên 1 dự tính sản xuất 5,3 triệu tấn xi măng và sẽ bán hết toàn bộ sản lượng này. Riêng clinker, Công ty định ra mục tiêu sản xuất 4,1 triệu tấn nhưng chỉ bán 0,5 triệu tấn. Theo thông tin từ Công ty, Hà Tiên 1 cần đảm bảo nguồn nguyên liệu clinker sản xuất xi măng hơn là tìm cách tiêu thụ clinker.

Trong khi đó, Ngân hàng Morgan Stanley dự đoán, 3 nước gồm Bangladesh, Indonesia và Philippines đang gia tăng nhu cầu tiêu thụ xi măng, tăng trung bình 7-8% cho giai đoạn 2015-2018. Điều này dẫn đến nhu cầu nhập khẩu clinker tăng mạnh, thúc đẩy của các công ty xi măng Việt Nam tham gia vào cuộc đua cung cấp clinker. Morgan Stanley cho rằng, xuất khẩu clinker của Việt Nam có thể vượt con số dự báo của Bộ Xây dựng từ 4-5 triệu tấn.

Với những yếu tố thuận lợi từ ngành và nỗ lực tái cấu trúc hoạt động doanh nghiệp, Hà Tiên 1 đang đứng trước khả năng tăng trưởng kinh doanh cao hơn. Có lẽ đó là lý do cổ phiếu HT1 của Công ty đang được nhiều người nhòm ngó. Cổ phiếu HT1 đã tăng 30,4% so với thời điểm đầu năm và nhà đầu tư nước ngoài cũng gia tăng sở hữu từ 6,04% vốn điều lệ (5.1.2015) lên 8,89% vốn (24.7.2015).

Viết Nguyên

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)