Giành 10% thị phần thức ăn chăn nuôi: Hòa Phát có quá tham vọng?

Bốn tháng trước, bằng việc rót 300 tỉ đồng lập công ty để đầu tư nhà máy sản xuất thức ăn chăn nuôi, Tập đoàn Hòa Phát ( HPG), một công ty lớn trong ngành thép, đã tấn công sang ngành này. Dù là lĩnh vực hoàn toàn mới và Hòa Phát đi sau khá xa so với các đối thủ nhưng ngay khi bắt đầu, lãnh đạo Hòa Phát đã đặt mục tiêu: giành 10% thị phần thức ăn chăn nuôi trong vòng 10 năm.

Đây là mục tiêu đầy tham vọng. Bởi lẽ, Tập đoàn CP của Thái Lan đã phải mất 22 năm ở Việt Nam, nhích từng chút một mới có thể đạt tới thị phần19,4%. Hay Cargill, công ty sản xuất thức ăn chăn nuôi nổi tiếng của Mỹ, đã có mặt ở Việt Nam ngót nghét 20 năm vẫn chưa thể chạm mốc thị phần 10%.

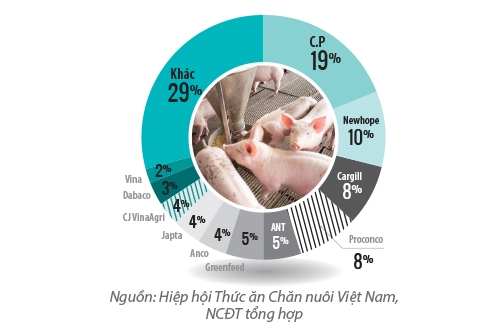

Trên thực tế, thức ăn chăn nuôi là ngành cạnh tranh vô cùng khốc liệt và đang trong tay các nhà đầu tư nước ngoài. Nhóm này tuy chỉ khoảng 15 công ty nhưng lại chiếm gần 60% thị phần. Các ông lớn gồm CP Việt Nam, Cargill Việt Nam, New Hope, Proconco ... gần như cát cứ với thị phần cách biệt.

|

| Các công ty nước ngoài đang chiếm lĩnh thị trường thức ăn chăn nuôi tại Việt Nam (số liệu 2013) |

Thị trường béo bở

Nhưng dù là quy mô lớn hay nhỏ, trong nước hay nước ngoài thì gần 300 doanh nghiệp tham gia vào ngành thức ăn chăn nuôi đều thấy rất rõ một điều: Việt Nam là thị trường béo bở về thức ăn chăn nuôi. Theo Bộ Nông nghiệp và Phát triển Nông thôn, ngành thức ăn chăn nuôi Việt Nam hiện đang có tốc độ tăng trưởng mà ít ngành đạt được, từ 13-15% suốt mấy năm nay. Với sản lượng tiêu thụ trong mức 15-17 triệu tấn, ngành thức ăn chăn nuôi Việt Nam đang có giá trị khoảng 6 tỉ USD, đứng đầu Đông Nam Á và đứng thứ 12 thế giới. Dự kiến, nhu cầu thức ăn chăn nuôi của Việt Nam đến năm 2020 có thể tăng lên 25-26 triệu tấn.

Vì thế, khi tìm kiếm ngành mới để tái đầu tư lợi nhuận, ông Trần Tuấn Dương, Phó Chủ tịch kiêm Tổng Giám đốc Hòa Phát, cho biết Tập đoàn đã chọn tham gia vào sản xuất thức ăn chăn nuôi. Tuy là ngành mới toanh nhưng Hòa Phát nhận thấy những nét tương đồng, phù hợp với các mặt hàng truyền thống của mình. Đó là cùng tạo sản lượng, số lượng lớn, đồ thô nặng và mang nhiều yếu tố địa phương.

Chính vì thế, Hòa Phát đã lên một kế hoạch khá chi tiết và bài bản cho bước thâm nhập này. Cụ thể, Tập đoàn sẽ thực hiện sản xuất thức ăn chăn nuôi khép kín theo mô hình 3F: Farm (trang trại) - Factory (nhà máy) - Food (thực phẩm) như CP, Cargill ngay khi triển khai.

Để làm được điều này, Hòa Phát dự kiến rót 5.000-10.000 tỉ đồng đầu tư nhà máy, lập các trang trại, đầu tư con giống... Mục tiêu năm 2020 của Hòa Phát là sản xuất 1 triệu tấn thức ăn chăn nuôi và nuôi đàn heo 1 triệu con. Mục tiêu xa hơn, Hòa Phát kỳ vọng đạt tới vị thế nắm giữ thị phần ngang bằng với Cargill, Proconco và mảng thức ăn chăn nuôi sẽ đóng góp vào doanh thu tương đương với thép cũng như sẽ góp 30% vào tổng lợi nhuận của Hòa Phát.

Nguồn vốn từ đâu?

Tuy nhiên, ông Lê Bá Lịch, Chủ tịch Hiệp hội Thức ăn chăn nuôi Việt Nam nhận định, để chiếm lĩnh thị phần trong ngành thức ăn chăn nuôi là vô cùng gian khổ. Trong đó, yếu tố tiên quyết là doanh nghiệp phải đạt trường vốn. Với mức đầu tư hàng chục triệu USD cho mỗi nhà máy, Hòa Phát muốn vươn tới thị phần 10% vào năm 2025 thì cần xây ít nhất 7-8 nhà máy như nhà máy Công ty đang triển khai. Nghĩa là chỉ riêng đầu tư nhà máy, Hòa Phát cần chi ra 2.000-2.500 tỉ đồng. Hòa Phát đã tính đến “cục tiền” cho đầu tư thức ăn chăn nuôi, nhưng vấn đề là nguồn tiền này sẽ đến từ đâu.

Theo báo cáo tài chính kiểm toán năm 2014, Hòa Phát có vốn chủ sở hữu trên 11.700 tỉ đồng. Đáng chú ý là nguồn lợi nhuận chưa phân phối ở Tập đoàn luôn tăng lên mỗi năm, trung bình từ 1.300-1.500 đồng/năm. Đến cuối quý I/2015, Tập đoàn còn giữ 4.658 tỉ đồng lợi nhuận chưa phân phối. Nguồn tiền này cộng với các khoản vốn góp của nhà đầu tư, thặng dư cổ phần.. sẽ thoải mái cho Hòa Phát trong đầu tư.

Thế nhưng, Hòa Phát có nhiều khoản mục cần đầu tư chứ không riêng cho thức ăn chăn nuôi. Doanh nghiệp cũng cần trích tiền chi trả cổ tức hằng năm. Vì thế, có khả năng Hòa Phát sẽ phải nhờ đến vốn vay. Nhưng ông Lê Bá Lịch lưu ý, sử dụng vốn vay có thể sẽ đẩy doanh nghiệp đến chỗ suy giảm khả năng cạnh tranh về sản phẩm lẫn giá cả trước các công ty FDI. Bởi mức lãi vay mà các công ty nước ngoài phải trả luôn thấp hơn nhiều lần so với công ty Việt Nam. Lãi vay ở Thái Lan, chẳng hạn, hiện là 3%/năm, Trung Quốc là 5%/năm, ở Mỹ là 0,5%/năm.

Cuộc chơi phân phối

Hơn thua trong ngành thức ăn chăn nuôi còn ở khả năng am hiểu thị trường nông thôn và mức độ phát triển hệ thống đại lý. Trên thực tế, để tiêu thụ được 2,1 triệu tấn thức ăn chăn nuôi, năm ngoái Proconco và Anco đã phát triển mạng lưới phân phối rộng khắp cả nước lên trên 2.000 đại lý. Hòa Phát khi muốn vươn tới sức tiêu thụ này trong 10 năm tới để chiếm lĩnh 10% thị phần cũng cần một mạng lưới đại lý phân phối tương tự.

Ông Trần Tuấn Dương từng cho biết, Hòa Phát sẽ tận dụng kênh phân phối hiện có. Nhưng lo ngại ở chỗ, kênh phân phối sắt thép, nội thất của Hòa Phát tuy có mặt trên nhiều vùng miền nông thôn nhưng lại mang đặc điểm không giống với phân phối thức ăn chăn nuôi. Đặc biệt, khi Hòa Phát đi theo mô hình sản xuất khép kín thì càng cần kênh phân phối riêng biệt cho các sản phẩm thịt, thức ăn chăn nuôi, thực phẩm liên quan. Doanh nghiệp này cũng cần tính lại bài toán về cách thức và các chi phí tổ chức bán hàng, tư vấn kỹ thuật, chi phí chiết khấu hoa hồng cho đại lý… Đây đều là những lĩnh vực không hẳn quen thuộc với Hòa Phát.

Trong khi đó, các công ty FDI trong ngành thức ăn chăn nuôi không hề có ý thỏa mãn với những gì đạt được tại Việt Nam. Năm nào các công ty trong nhóm này cũng công bố những thông tin liên quan đến đầu tư nhà máy, gia tăng công suất sản xuất. Ngoài ra, như CP chẳng hạn, dù đã thiết lập được 3.000 đại lý và thống lĩnh thị trường thức ăn chăn nuôi nhưng tập đoàn này vẫn lên kế hoạch phát triển 10.000 đại lý. CP cũng dự kiến thông qua nhượng quyền thương mại, dùng chuỗi cửa hàng bán lẻ 7 Eleven để gia tăng độ phủ cũng như tính chuyên nghiệp trong phân phối sản phẩm của mình tại Việt Nam.

Khó khăn cho Hòa Phát trong mục tiêu 10% thị phần thức ăn chăn nuôi còn ở khâu nguyên liệu đầu vào. Về cơ bản, Tập đoàn sẽ như các công ty trong nước bị phụ thuộc nguồn nguyên liệu nhập khẩu. Ngoài ra, áp lực cho Hòa Phát trong mảng thức ăn chăn nuôi còn đến từ cánh cửa hội nhập kinh tế quốc tế. Một khi các hiệp định ký kết có hiệu lực, sản phẩm chăn nuôi nhập khẩu sẽ ồ ạt tràn vào Việt Nam, khiến cạnh tranh trong ngành này càng khốc liệt thêm.

Hòa Phát đã nhìn thấy các khó khăn này nhưng vẫn quyết dấn bước trong lĩnh vực thức ăn chăn nuôi. Những người đứng đầu ở Hòa Phát tin tưởng Tập đoàn sẽ làm nên chuyện trong ngành thức ăn chăn nuôi như đã từng làm được với ngành thép. Ngoài ra, theo ông Trần Tuấn Dương, lợi thế của người đi sau như Hòa Phát là học tập được kinh nghiệm của các đơn vị đi trước, triển khai luôn mô hình khép kín 3F ngay giai đoạn đầu. Dự kiến, trong đầu năm 2016, sản phẩm thức ăn chăn nuôi của Hòa Phát sẽ ra mắt thị trường. Lúc đó, sắc diện của Hòa Phát trong bức tranh ngành thức ăn chăn nuôi sẽ sáng tỏ hơn.

Viết Nguyên

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)