FLC muốn tăng vốn lên 8.400 tỷ đồng

Vào ngày 21/3 tới đây, Công ty Cổ phần Tập đoàn FLC sẽ tổ chức họp Đại hội đồng cổ đông thường niên 2015.

Theo nội dung tờ trình trước Đại hội, HĐQT đề xuất phương án tăng vốn điều lệ công ty lên hơn gấp đôi, từ 3.749 tỷ đồng lên 8.397,6 tỷ đồng. Số cổ phần phát hành thêm dự kiến là 464.868.416 cổ phần, trong đó phát hành 74.978.777 cổ phiếu thưởng và chào bán 389.889.639 cổ phiếu cho cổ đông hiện hữu theo tỷ lệ HĐQT quyết định.

Về việc phát hành cổ phiếu thưởng, công ty sẽ phát hành 74.978.777 cổ phiếu, tỷ lệ thực hiện quyền là 20%. Tỷ lệ thực hiện quyền có thể thay đổi nếu thời điểm phát hành diễn ra sau thời điểm chuyển đổi trái phiếu thành cổ phiếu của các trái chủ đã được phát hành trong tháng 5/2014. Trong trường hợp đó, HĐQT được quyền điều chỉnh tỷ lệ phát hành phù hợp.

Nguồn vốn phát hành từ thặng dư vốn cổ phần, quỹ đầu tư phát triển và lợi nhuận chưa phân phối trên BCTC. Thời điểm phát hành dự kiến trong quý II/2015.

Về việc chào bán 389.889.639 cổ phần cho cổ đông hiện hữu, công ty dự kiến thực hiện làm 2 đợt với mức giá phát hành là 10.000 đồng/cổ phần hoặc 1 mức chào bán phù hợp nhưng không thấp hơn 10.000 đồng/cổ phần.

Đợt 1, công ty phát hành 179.949.064 cổ phần cho cổ đông hiện hữu với tỷ lệ 5:2. Tỷ lệ phát hành này có thể thay đổi nếu thời điểm phát hành của đợt 1 diễn ra sau thời điểm chuyển đổi trái phiếu chuyển đổi thành cổ phiếu của trái chủ đã được phát hành trong tháng 5/2014.

Thời điểm phát hành cổ phiếu đợt 1 dự kiến bắt đầu vào Quý II/2015 sau khi ĐHĐCĐ thông qua và Ủy ban Chứng khoán Nhà nước chấp thuận.

Đợt 2, công ty phát hành 209.940.575 cổ phần, tương đương tỷ lệ 3:1 hoặc theo 1 tỷ lệ do HĐQT quyết định căn cứ vào kết quả phát hành của đợt 1, đảm bảo khối lượng phát hành không vượt quá 209.940.575 cổ phần.

Trong trường hợp trái chủ sở hữu trái phiếu chuyển đổi FLC phát hành tháng 5/2014 thực hiện chuyển đổi thành cổ phiếu sau 12 tháng kể từ ngày phát hành trái phiếu chuyển đổi, số lượng cổ phiếu và tỷ lệ phát hành sẽ thay đổi. Trong trường hợp này, ĐHĐCĐ ủy quyền cho HĐQT điều chỉnh số lượng và tỷ lệ, đảm bảo khối lượng không vượt quá 209.940.575 cổ phần.

Thời điểm phát hành cổ phiếu đợt 2 sẽ được thực hiện sau khi đợt phát hành lần 1 hoàn tất.

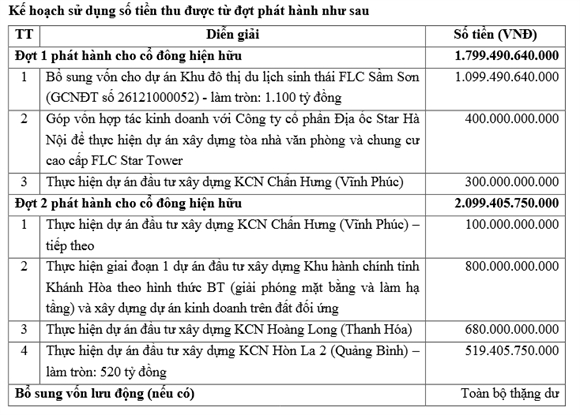

Toàn bộ số vốn thu được dự kiến là 3.898,9 tỷ đồng được bổ sung vốn cho các dự án bất động sản mà FLC đang triển khai.

|

Nguồn DVO/FLC

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)