Tín dụng vào bất động sản và chứng khoán còn được thắt chặt trong năm 2023. Ảnh: TL

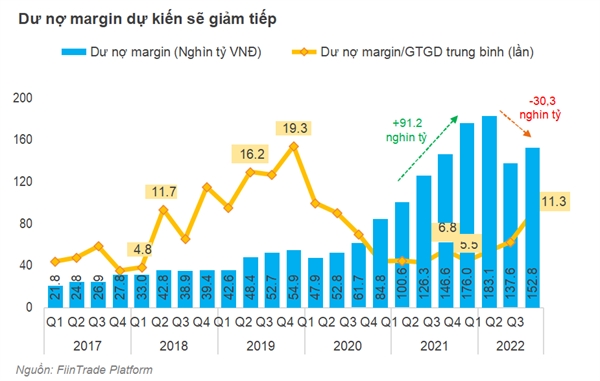

Dư nợ margin sẽ tiếp tục giảm trong năm 2023

Số liệu thống kê của FiinGroup, tại thời điểm cuối quý III/2022 dư nợ margin đạt 152.800 tỉ đồng, gần gấp đôi so với cuối năm 2020. FiinGroup cho rằng đây là điểm cần lưu ý trong giai đoạn hiện tại. Trên thực tế, dư nợ margin tăng 15.000 tỉ đồng trong quý III/2022 nhưng không đi trực tiếp vào thị trường khi số liệu thống kê từ FiinGroup cho thấy nhà đầu tư cá nhân đã bán ròng 1.300 tỉ đồng. Do đó, dòng tiền margin mới chủ yếu tăng do các công ty chứng khoán làm nghiệp vụ cho vay cầm cố cổ phiếu.

“Hệ lụy từ các nghiệp vụ cầm cố này đó là tiền margin hội tụ ở một nhóm cổ phiếu lớn, trong đó có bất động sản và ngân hàng. Trong tháng 10-11/2022 khi thị trường giảm sâu, đã kích hoạt nhiều đợt bán giải chấp cổ phiếu của chủ doanh nghiệp liên quan đến các nghiệp vụ như vậy (NVL, PDR, DXG, DIG), khiến giá cổ phiếu xuống nhanh và sâu”, FiinGroup nhận định.

|

Cũng từ số liệu thống kê cho thấy, kể từ khi thiết lập đỉnh vào quý I/2022, dư nợ margin của thị trường đã giảm khoảng 30.000 tỉ đồng. Với thị trường, margin là nguồn hỗ trợ quan trọng cho giai đoạn bùng nổ về thanh khoản từ tháng 10/2021 đến tháng 3/2022. Với công ty chứng khoán, đây là một trong những nguồn thu chính, đóng góp phần lớn vào sự bùng nổ trong kết quả kinh doanh của các công ty chứng khoán giai đoạn 2020-2021.

|

Tuy nhiên, FiinGroup đánh giá, xu hướng giảm về dư nợ margin sẽ tiếp tục trong năm 2023 vì nguồn tiền phục vụ cho vay margin đang chịu ảnh hưởng tiêu cực bởi 2 yếu tố chính.

Đầu tiên là môi trường lãi suất cao hạn chế các công ty chứng khoán vay mượn từ ngân hàng do chênh lệch không đáng kể giữa lãi suất vay ngân hàng và lãi vay margin.

Thứ hai, hoạt động phát hành huy động vốn kém tích cực, thị trường chứng khoán kém sôi động và nền định giá hiện tại khiến công ty chứng khoán không mặn mà với phát hành tăng vốn.

Ngoài ra, Ngân hàng Nhà nước mới đây đã công bố một số kết quả chính của cuộc điều tra xu hướng tín dụng của các tổ chức tín dụng tháng 12/2022. Theo đó, 6 tháng đầu năm 2023 và cả năm 2023, 67,3%-71,3% tổ chức tín dụng dự kiến “không đổi”, 21,7%-16,1% tổ chức tín dụng dự kiến “thắt chặt”, 10%-12,6% tổ chức tín dụng dự kiến “nới lỏng” các điều khoản, điều kiện cho vay tổng thể tương ứng đối với nhóm khách hàng doanh nghiệp (chủ yếu “thắt chặt” đối với lĩnh vực cho vay đầu tư kinh doanh bất động sản, cho vay kinh doanh chứng khoán) và nhóm khách hàng cá nhân.

Trong đó, các tổ chức tín dụng nhận định và dự kiến chủ yếu “thắt chặt” đối với yêu cầu về tài sản bảo đảm, các điều khoản bổ sung trong hợp đồng tín dụng, yêu cầu điểm xếp hạng tín nhiệm tối thiểu của khách hàng và hạn mức tín dụng để đảm bảo an toàn; trong khi tiếp tục nỗ lực thu hẹp chênh lệch giữa lãi suất cho vay và chi phí vốn bình quân đối với hoạt động cho vay sản xuất kinh doanh để hỗ trợ nền kinh tế.

Có thể bạn quan tâm

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)