Ảnh: Baodautu.

Điểm mặt những đại gia có cơ cấu tài chính lành mạnh, sẽ chống chịu tốt với đại dịch Covid-19

Nguồn vốn của doanh nghiệp sẽ được cấu thành từ 2 nguồn là nợ vay và vốn chủ sở hữu.

Trong quá trình hoạt động kinh doanh, doanh nghiệp thường sử dụng nợ vay, nhằm bù đắp sự thiếu hụt nguồn vốn trong kinh doanh, đồng thời kỳ vọng gia tăng suất sinh lời trên vốn chủ sở hữu.

|

Mặt khác, chi phí lãi vay được xem như lá chắn thuế của doanh nghiệp khi đây được coi là chi phí hợp lý và được khấu trừ trước khi đóng thuế thu nhập doanh nghiệp.

Tuy nhiên, việc sử dụng nợ vay không phải lúc nào cũng đem lại kết quả tích cực. Bởi đây được xem như con dao 2 lưỡi, nếu doanh nghiệp không có phương án sử dụng nợ vay hiệu quả, thì đòn bẩy tài chính lại trở thành một rủi ro lớn.

Trong thời đại dịch COVID-19, hoạt động sản xuất, kinh doanh của nhiều doanh nghiệp bị ngưng trệ. Nhiều doanh nghiệp phải "vò đầu bứt tai" để tìm ra phương án giảm thiểu chi phí, để có thể tồn tại được trong mùa đại dịch này.

Hãy cùng điểm mặt những đại gia có cơ cấu tài chính lành mạnh, ít sử dụng nợ vay và được xem như "an toàn" trong cuộc chiến với COVID-19.

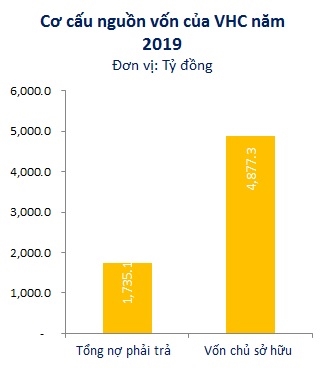

Phải kể đến đầu tiên là "vua cá" Vĩnh Hoàn (HoSE: VHC). Cơ cấu tài chính của Vĩnh Hoàn ở mức an toàn khi nợ vay chỉ chiếm 35,6% trên tổng vốn chủ sở hữu. Trong đó, đến hơn 90% là nợ vay ngắn hạn. Có thể thấy, doanh nghiệp này đã có đủ một lượng tiền để hoạt động kinh doanh mà không phải phụ thuộc vào nợ vay.

Qủa đúng như vậy, số liệu tại 31/12/2019, số dư tiền (tiền mặt và tiền gửi Ngân hàng) của Vĩnh Hoàn là hơn 86,4 tỷ đồng.

Khoản mục đầu tư tài chinh ngắn hạn có tới hơn 1.491 tỷ đồng. Theo thuyết minh thì đây là các khoản tiền gửi có kỳ hạn trên 3 tháng và dưới 1 năm với lãi suất cố định bằng VNĐ.

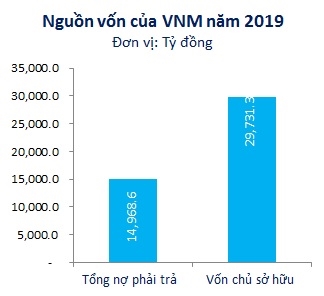

Có cơ cấu tài chính an toàn không kém gì "vua cá" là "vua sữa" Vinamilk (HoSE: VNM). Theo số liệu cuối năm 2019, tổng nợ phải trả của Vinamilk là hơn 14.968 tỷ đồng, trong đó chủ yếu là nợ vay ngắn hạn.

Tuy nhiên, khoản nợ này chỉ chiếm khoảng 50,3% trong tổng vốn chủ sở hữu của Vinamilk.

|

Điều này cho thấy, trong cơ cấu tài chính của Vinamilk, thì có 2 đồng vốn và chỉ 1 đồng vay.

Lượng tiền mặt của Vinamilk cũng thuộc dạng khủng so với các đại gia khác trên sàn.

Tại thời điểm 31/12/2019, số dư tiền của Vinamilk (gồm tiền mặt và tiền gửi ngân hàng) lên tới gần 15.000 tỷ đồng.

Công ty chứng khoán TPHCM cho rằng, với phương thức quản trị và tình hình tài chính lành mạnh, Vinamilk có thể là một trong số ít các doanh nghiệp không bị ảnh hưởng bởi dịch COVID-19.

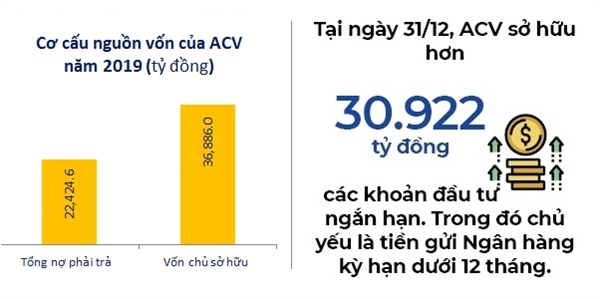

Với tỷ lệ nợ/bốn chủ sở hữu hơn 60,8%, ông "vua tiền mặt" Tổng công ty Cảng hàng không Việt Nam (UPCOM: ACV) cũng được xem là một doanh nghiệp có cơ cấu tài chính lành mạnh.

Cuối năm 2019, tổng nợ phải trả của ACV là hơn 22.400 tỷ đồng. Khác với những doanh nghiệp còn lại, nợ của ACV chủ yếu là nợ dài hạn.

Bên cạnh cơ cấu tài chính an toàn, ít chịu rủi ro thanh toán thì ACV còn sở hữu một lượng tiền mặt lớn và khả năng sinh lời khủng, bán 2 lời 1.

|

| Nguồn: NCĐT tổng hợp. |

Theo báo cáo tài chính năm 2019, tại thời điểm 31/12/2019, ACV có gần 350 tỷ đồng tiền mặt và các khoản tương đương tiền. Trong mục tài sản ngắn hạn, ACV sở hữu gần 30.922 tỷ đồng đầu tư tài chính ngắn hạn, đa số gửi ngân hàng với kỳ hạn không quá 12 tháng.

Bên cạnh việc biết đến như ông vua tiền mặt thì ACV còn là doanh nghiệp "siêu lợi nhuận" với tỷ số lợi nhuận/doanh thu đạt mức cao ngất ngưởng, ghi nhận hơn 45,5% trong năm 2019.

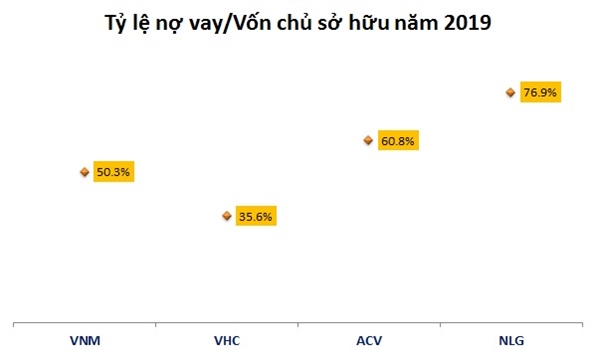

Không được mệnh danh là "vua" như các đại gia trên, nhưng Bất động sản Nam Long (HoSE: NLG) cũng được biết đến với cơ cấu tài chính an toàn.

|

| Nguồn: NCĐT tổng hợp. |

Số liệu cuối năm 2019, tỷ lệ nợ/vốn chủ sở hữu của NLG đạt mức gần 77%. Công ty chứng khoán Phú Hưng (PHS) đã đánh giá NLG là một trong những doanh nghiệp có tỷ lệ đòn bẩy thấp nhất ngành bất động sản.

Thêm vào đó, tiền tự do của NLG đã có những thay đổi tích cực và dương 6 năm liên tục kể từ năm 2014. Do đó, Công ty chứng khoán này cho rằng NLG sẽ ít gặp khó khăn về nhu cầu vay vốn khi Ngân hàng Nhà nước thắt chặt tín dụng cho vay bất động sản và giảm áp lực lãi vay khi ngành bất động sản trở nên khó khăn.

|

Theo phân tích của các Thạc sĩ Trường Đại học Ngân hàng TP.HCM, nếu tỷ số nợ quá cao sẽ có nguy cơ khuyến khích sự vô trách nhiệm của chủ sở hữu, họ có thể đưa ra quyết định kinh doanh liều lĩnh như đầu cơ, kinh doanh trái phép để có thể sinh lợi thật lớn. Nếu có thấy bại thì chủ nợ sẽ là người chịu mất mát lớn hơn, bởi chủ sở hữu chỉ nắm phần ít vốn đầu tư. Do đó, việc cân nhắc giữa lợi nhuận và rủi ro luôn là một bài toán được các doanh nghiệp cân nhắc rất kĩ lưỡng. |

* Có thể bạn quan tâm

►Khả năng sinh lời khủng của "ông vua tiền mặt" ACV: Bán 2 lời 1

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)