Hiện các nhà đầu tư nước ngoài vẫn tích cực tìm kiếm liên doanh với những nhà phát triển công nghiệp nội địa, hoặc thâu tóm quỹ đất và các tài sản công nghiệp đang hoạt động. Ảnh: Quý Hoà

Đích ngắm của M&A

Thị trường ghi nhận khá nhiều thương vụ M&A có quy mô lớn vẫn diễn ra, đặc biệt trên 2 mảng bất động sản nhà ở và khu công nghiệp.

Trong mảng nhà ở, Phát Đạt đã thông qua chủ trương nhận chuyển nhượng 99,5% phần vốn góp của các cổ đông tại Công ty Cổ phần Bất động sản Đầu tư và Phát triển Cao ốc Bình Dương - chủ đầu tư dự án Bình Dương Tower tại phường Thuận Giao (Thuận An). Đây là dự án thứ 2 của Phát Đạt tại thủ phủ công nghiệp Bình Dương mà tất cả đều thực hiện thông qua M&A.

Lựa chọn trục xa lộ Hà Nội, hướng sông Đồng Nai làm điểm nhắm, Công ty Đầu tư và Phát triển Bất động sản An Gia công bố thương vụ nhận chuyển nhượng một lô đất có quy mô lên đến 40 ha. Theo chia sẻ của lãnh đạo công ty này, dự án sẽ bổ sung 6.000 sản phẩm cao tầng, thấp tầng và có thể giúp đẩy tốc độ tăng trưởng lợi nhuận của An Gia lên 30-35%, cao hơn tốc độ trung bình khoảng 20% những năm qua.

|

Danh sách các doanh nghiệp tăng cường mở rộng dự án tiềm năng thông qua M&A còn có Masterise Group, Đất Xanh, Tập đoàn Danh Khôi hay Nam Long và một số nhà đầu tư tư nhân khác. Tại Nhơn Trạch, nhà đầu tư Nhật Mitsubishi Estate hợp tác với SwanCity trong giai đoạn kế tiếp của đại đô thị sinh thái SwanBay. Đây cũng là cú bắt tay thứ 2 của hai bên sau dự án Daisan (Jakarta, Indonesia).

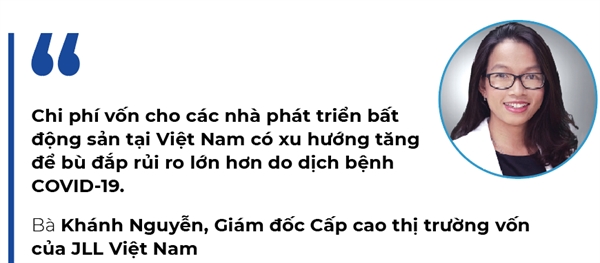

Theo bà Khánh Nguyễn, Giám đốc Cấp cao thị trường vốn của JLL Việt Nam, chi phí vốn cho các nhà phát triển bất động sản tại Việt Nam có xu hướng tăng để bù đắp rủi ro lớn hơn do dịch bệnh COVID-19. Điều này có thể thấy khi nhiều chủ đầu tư trong nước gặp khó khăn trong việc tiếp cận vốn vay ngân hàng thương mại, mặc dù lãi suất cho vay đã giảm so với những năm trước. Các ngân hàng thương mại cũng rất chú trọng đến chất lượng tín dụng nên một số doanh nghiệp kinh doanh bất động sản không thể đáp ứng những điều kiện cho vay này.

Các doanh nghiệp địa ốc thay vào đó đã tìm ra những cách thay thế để tiếp cận nguồn vốn thông qua phát hành trái phiếu doanh nghiệp với chi phí huy động vốn từ 7,9-13% đối với ngành bất động sản, trung bình 10,5%, kỳ hạn 3-5 năm. Một số doanh nghiệp bất động sản thậm chí còn đưa ra mức lãi suất 13% (chưa bao gồm chi phí thu xếp vốn), cao gấp đôi so với lãi suất huy động tại các ngân hàng thương mại hiện nay là 5,3-6% cho kỳ hạn 1 năm. Điều này có thể trở thành áp lực đối với các doanh nghiệp trong việc quản lý vốn hiệu quả khi sử dụng đòn bẩy tài chính. Việc tìm kiếm các đối tác khác sở hữu tiềm lực mạnh hơn là chuyện dễ hiểu.

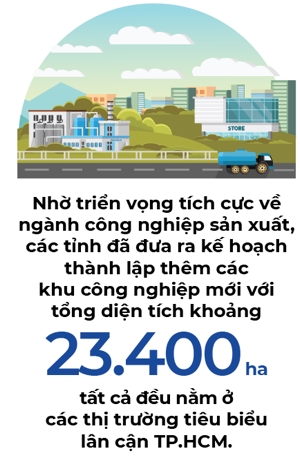

Một phân khúc dự báo sôi động hơn trong thời gian tới là bất động sản công nghiệp và kho bãi khi nhiều nhà đầu tư đang rất thèm khát thị trường Việt Nam nhờ dòng vốn FDI mạnh và tốc độ tăng trưởng khả quan của thị trường thương mại điện tử hậu đại dịch. Phát Đạt đã mua lại lô 24 ha đất tại cảng Cái Mép (Bà Rịa - Vũng Tàu) với tổng mức đầu tư dự kiến 1.136 tỉ đồng. Công ty đặt ra mục tiêu trong giai đoạn 2021-2025 sẽ phát triển quỹ đất khu công nghiệp hơn 4.000 ha tại các tỉnh Bình Dương, Bà Rịa - Vũng Tàu, Đồng Nai. Hay doanh nghiệp xây dựng dân dụng đầu ngành Coteccons đã mua vào 24,4 triệu cổ phiếu, tương đương 8,13% vốn điều lệ của Tổng Công ty IDICO.

|

Hiện các nhà đầu tư nước ngoài vẫn tích cực tìm kiếm liên doanh với những nhà phát triển công nghiệp nội địa, hoặc thâu tóm quỹ đất và các tài sản công nghiệp đang hoạt động. Mới đây, SR Cayman Limited - nền tảng bất động sản hậu cần tập trung lớn nhất khu vực châu Á - Thái Bình Dương (APAC) và Công ty Phát triển Công nghiệp BW đã thành lập liên doanh mới với mục tiêu sở hữu và phát triển Khu Công nghiệp Mỹ Phước 4 dự kiến có tổng diện tích khoảng 240.000 m2.

Nhu cầu đối với các tài sản công nghiệp chưa bao giờ giảm nhiệt khi từ lâu, các nhà đầu tư đã để mắt đến phân khúc này bởi năng suất làm việc cao và chi phí lao động thấp ở Việt Nam.

Nhưng với bên mua, bên cạnh phục vụ ý định mở rộng danh mục đầu tư, các thương vụ M&A còn giúp ghi nhận lợi nhuận tài chính rất lớn nhờ kỹ thuật đánh giá lại tài sản sau khi thâu tóm. Điển hình năm 2020 tại Novaland, các thương vụ thoái vốn và đánh giá lại khoản đầu tư nhờ mua rẻ đã đóng góp lớn nhất vào tăng trưởng lợi nhuận của Công ty. Cụ thể, Novaland ghi nhận doanh thu tài chính tăng mạnh 504,6%, đạt 6.210 tỉ đồng nhờ thoái vốn tại các công ty con và đánh giá lại khoản đầu tư, giúp lợi nhuận ròng năm ngoái cải thiện 14,2%.

Ở khía cạnh khác, rủi ro từ các hoạt động M&A cũng đáng kể khi một số thương vụ được tài trợ hoàn toàn bằng nợ vay chứ không phải vốn cổ phần. Điều này dẫn đến nguy cơ tỉ lệ nợ trên vốn chủ sở hữu (D/E) vượt ngưỡng an toàn, thậm chí có những doanh nghiệp có tỉ lệ D/E tiệm cận ngưỡng nguy hiểm 2 lần. Các doanh nghiệp ưa thích M&A hàng loạt dự án có thể có nguy cơ mắc kẹt trong vũng lầy khi tài sản không sinh lời như mong muốn trong bối cảnh cú sốc kinh tế hay các chính sách kinh tế vĩ mô ngày càng khó đoán.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)