hính sách điều hành tỉ giá của Việt Nam giúp tiền đồng ít mất giá so với USD. Ảnh: Quý Hòa

Đà tăng của tỷ giá

→Ngân hàng Nhà nước sẵn sàng can thiệp vào thị trường ngoại tệ

Bám cơ chế điều hành tỉ giá

FED đã có những bước đi kiên quyết về chính sách tiền tệ cho nền kinh tế Mỹ. Cơ quan này đã nâng lãi suất vay thực tế thêm 0,25 điểm phần trăm. Biên độ lãi suất vay hiện tại là 1,7-2%. Không dừng lại việc nâng lãi suất, FED còn “gợi ý” sẽ có ít nhất 2 đợt tăng lãi suất nữa trong năm 2018. Dựa trên những chỉ số vĩ mô kinh tế của Mỹ và nội tại của nền kinh tế Việt Nam, nhiều khả năng đồng USD sẽ còn tiếp tục “thăng hoa” trong nửa cuối năm 2018.

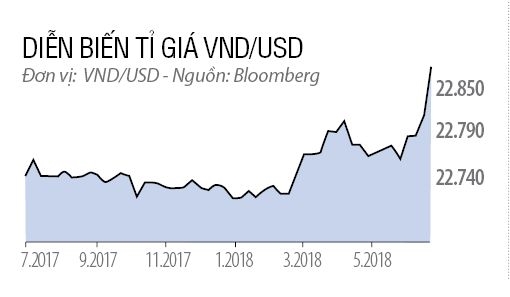

Tính đến thời điểm hiện tại, đa số các định chế tài chính đều có xu hướng cho rằng giá trị đồng bạc xanh sẽ tăng trưởng quanh mốc 22.900 VND/USD. Ngân hàng HSBC đưa ra dự báo tỉ giá sẽ dao động quanh mức 22.900 VND/USD vào cuối năm 2018. Có phần chi tiết hơn, Ngân hàng DBS của Singapore dự báo tỉ giá trong quý III sẽ là 22.920 VND/USD và quý IV là 22.970 VND/USD.

Theo tìm hiểu của NCĐT, biểu đồ kỹ thuật của FED tại St.Louis thể hiện USD Index (hệ số USD so với rổ ngoại tệ mạnh) đạt mức 123,36 tại ngày 20.6 và tiếp tục có xu hướng vượt ngưỡng kháng cự kỹ thuật.

Giá giao dịch VND/USD trên thị trường tự do là mua vào ở mức 22.830 VND/USD và bán ra 22.900 VND/USD. Xu hướng phục hồi của nền kinh tế Mỹ và việc tăng giá trị của đồng bạc xanh gần như là chắc chắn. Tuy nhiên, khi luận bàn về kịch bản tỉ giá VND/USD, các yếu tố của nền kinh tế Việt Nam lại là những nhân tố không thể xem nhẹ.

|

Theo ông Nguyễn Đức Hùng Linh, Giám đốc Phân tích và Tư vấn đầu tư khách hàng cá nhân Công ty Chứng khoán Sài Gòn (SSI), điểm khác biệt của Việt Nam là cơ chế điều hành tỉ giá. VND dù được neo chung với USD nhưng nếu tăng giá quá mạnh hoặc giảm quá mạnh so với những đồng tiền khác cũng không tốt. Do đó, thời gian qua, Ngân hàng Nhà nước áp dụng chính sách điều chỉnh tăng chậm vừa phù hợp với xu hướng quốc tế giữ VND không mất giá mạnh so với USD để duy trì cán cân thương mại, hỗ trợ doanh nghiệp và cũng không để VND tăng giá quá mạnh với những đồng tiền khác.

Nhờ có cơ chế này mà VND mới chỉ mất giá -0,52%, thấp nhất so với các đồng tiền trong khu vực. Cung cầu ngoại tệ và dự trữ ngoại hối của Việt Nam trước mắt vẫn đang hỗ trợ tích cực cho việc ổn định tỉ giá. Vấn đề tạo lợi thế cho hàng hóa xuất khẩu của Việt Nam cần cân nhắc kỹ trong một tổng thể lớn bởi bên cạnh cái lợi của xuất khẩu còn có cái hại của gánh nặng nợ nước ngoài.

Dựa trên ý kiến nhiều chuyên gia, các yếu tố quan trọng ảnh hưởng tới tỉ giá gồm: cường độ dòng vốn FDI đầu tư vào Việt Nam, xu thế lạm phát của VND và các yếu tố kinh tế vĩ mô khác.

Nếu vốn FDI giải ngân năm 2018 vẫn duy trì lượng thanh khoản USD cao trên thị trường và tỉ lệ lạm phát cuối năm vẫn ở mức thấp thì gần như chắc chắn rằng biên độ dao động VND/USD sẽ rất thấp. Cũng nên biết rằng, dự trữ ngoại hối của Ngân hàng Nhà nước Việt Nam đang rất dồi dào, đạt mức kỷ lục 54,5 tỉ USD (tính đến tháng 1.2018) và mới đây, ngày 3.7, lãnh đạo Ngân hàng Nhà nước công bố con số 63,5 tỉ USD dự trữ ngoại hối. Đây là yếu tố vô cùng cần thiết để duy trì tâm lý ổn định thị trường và công cụ quan trọng để bình ổn tỉ giá trong thời kỳ biến động.

Xu thế dòng vốn FDI Việt Nam đang có 2 dòng chủ lưu quan trọng: vốn FDI đăng ký mới giảm và vốn thực giải ngân tăng so với cùng kỳ năm ngoái. Theo Cục Đầu tư nước ngoài, tính chung đến hết quý I/2018, tổng vốn đăng ký cấp mới là 5,8 tỉ USD, giảm 24,8% so với cùng kỳ năm 2017.

Trong cùng thời điểm, tổng thanh khoản giải ngân của FDI được 3,88 tỉ USD, tăng 7,2% so với cùng kỳ năm 2017. Việc giảm đăng ký dự án mới có thể phần nào ảnh hưởng đến xu hướng tâm lý thị trường chung. Tuy nhiên, nếu xét về mặt số liệu tuyệt đối, thì dòng tiền “thực” giải ngân bao giờ cũng có ý nghĩa thực tế hơn dòng tiền đăng ký trên giấy tờ, xu hướng tăng tỉ lệ giải ngân có thể xem là yếu tố tích cực.

Về mặt lạm phát, tính đến thời điểm tháng 5, chỉ số giá tiêu dùng (CPI) tháng này đã tăng cao nhất trong vòng 6 năm, ở mức 3,86%. Theo số liệu từ Tổng cục Thống kê, CPI 5 tháng đầu năm đã tăng 3,01% so với cùng kỳ năm trước. Theo báo cáo Ủy ban Giám sát Tài chính Quốc gia, quyết tâm của Chính phủ là kiềm chế lạm phát năm 2018 dưới mức 4%. Các yếu tố quyết định lạm phát có được kiềm chế hay không phụ thuộc vào giá thực phẩm, xăng dầu và các nhóm hàng khác.

Khó cản được USD tăng giá

Tỉ lệ lãi suất, tỉ lệ thất nghiệp và tăng trưởng kinh tế - những “phong vũ biểu” của nền kinh tế Mỹ đều đưa ra tín hiệu mạnh mẽ về sự phục hồi của nền kinh tế lớn nhất thế giới. Tại hội nghị chính sách tiền tệ của FED, diễn ra ngày 13.6, Chủ tịch FED Jerome H. Powell đã thể hiện sự lạc quan về nền kinh tế Mỹ và cho rằng đây là thời điểm thích hợp để nâng biên độ lãi suất. Nền kinh tế Mỹ đã đủ động lực để tự phát triển mà không cần sự can thiệp quá nhiều từ FED.

“Quyết định mà các bạn chứng kiến hôm nay là chỉ dấu khác về sự phục hồi của nền kinh tế Mỹ”, ông Jerome phát biểu trước báo giới Mỹ. “Đa số người Mỹ muốn tìm việc đã tìm được chúng”.

Theo tìm hiểu của NCĐT qua chi nhánh FED tại St.Louis, lãi suất vay thực tế (FED Funds Rate) đã tiệm cận mức 1,7%. Đây là mức trọng yếu về lãi suất cho vay liên ngân hàng qua đêm. Lãi suất trên là thành phần cơ sở cấu thành các mức lãi suất vay quan trọng khác của nền kinh tế. Ví dụ như lãi suất vay mua nhà, vay thương mại và tiêu dùng cá nhân.

Mức lãi suất hiện tại có thể xem là rất kiên quyết, có sự cách biệt lớn với các mức lãi suất trước đó. Trong vòng 8 năm, từ năm 2008-2018, lãi suất vay thực tế luôn được giữ dưới mức 1,7%, thậm chí thời điểm thấp nhất là 0,07%.

Vì sao lãi suất FED Funds Rate tăng sẽ chuyển hóa thành đồng USD mạnh hơn? Liên kết cơ sở giữa lãi suất cho vay và sức hấp dẫn đồng tiền luôn luôn đi chung với nhau. Khi lãi suất được nâng lên mức sàn mới, thì không chỉ lãi suất cho vay tăng, mà lãi suất tiết kiệm cũng sẽ đi lên tương ứng để duy trì mức tiền gửi tại ngân hàng.

Đồng USD sẽ hấp dẫn hơn với nhà đầu tư vì lãi suất tiết kiệm tăng. Lấy ví dụ,100 đồng USD sẽ có lợi tức 1,7 USD thay vì 7 cent khi lãi suất là 1,7% thay vì 0,07%. Đây được đánh giá là biên độ hệ số lợi nhuận rộng, đặc biệt khi tham chiếu với dòng vốn lớn.

Theo Bloomberg, lãi suất trái phiếu 10 năm của Chính phủ Mỹ tại ngày 22.6 cũng tăng lên mức 2,91% so với mức thấp 2,77% vào 1 tháng trước đó. Khi cuộc chiến bảo hộ kinh tế giữa hai siêu cường Mỹ - Trung Quốc bắt đầu thì cũng là lúc các nhà đầu tư (đặc biệt là thị trường hàng hóa) đi tìm “thiên đường” tài chính an toàn. Lãi suất cao và tính ổn định của đồng USD sẽ đáp ứng được nhu cầu tránh rủi ro đó của nhà đầu tư.

Toàn cảnh bức tranh nền kinh tế Mỹ có nhiều gam màu lạc quan. Kinh tế được dự báo sẽ tăng trưởng 2,8% và tỉ lệ thất nghiệp cũng tiến dần đến mốc 3,8%, mốc thấp nhất của năm 2000 khi nền kinh tế Mỹ đang trong giai đoạn phát triển ổn định và thặng dư mạnh. Trung bình mỗi tháng nền kinh tế tạo ra gần 192.000 việc làm cho người lao động.

Chiến lược gia trưởng về tiền tệ David Bloom của Ngân hàng HSBC nhận định với hãng tin CNBC: “Đồng bạc xanh đã trở lại, chu kỳ của kinh tế Mỹ đang ở giai đoạn đỉnh cao”. Ông nhấn mạnh: “Gần đây, đà tăng có chững lại một chút, nhưng tôi không cho rằng đợt tăng giá đã kết thúc”.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)