Cửa hàng tiện lợi: Tiện nhưng chưa chắc lợi!

Hai tháng trước, Tập đoàn Nhật Sojitz đưa tin chuỗi cửa hàng tiện lợi Ministops, thuộc nhà bán lẻ Nhật Aeon, đã chính thức hợp tác với Sojitz nhằm phục hồi hoạt động của Ministops tại Việt Nam. Nhờ thông tin này mà nhiều người mới biết Ministops đã chia tay “không kèn không trống” với G7 Mart (thuộc Cafe Trung Nguyên), đối tác của Ministops từ năm 2011.

Phú Thái, Trung Nguyên rút lui

Thời điểm G7 Mart bắt tay với Ministops để triển khai cửa hàng tiện lợi Ministops, nhiều người hy vọng đây là cơ hội để G7 Mart thoát khỏi tình trạng kinh doanh bết bát. Hai bên lập ra liên doanh với số vốn ban đầu hơn 10 triệu USD, trong đó G7 Mart chiếm 75% cổ phần và Ministops góp 25%. Ngay lúc đó, Ministops đã đề ra mục tiêu sẽ phát triển 500 cửa hàng trong vòng 5 năm.

Đây là con số đầy tham vọng bởi nhiều cửa hàng tiện lợi tham gia vào Việt Nam trước đó như Shop&Go (2005), Circle K (2008) còn chưa dám đặt ra mục tiêu cao như vậy. Tuy nhiên, thời điểm đó liên doanh đã rất tin tưởng vì G7 Mart có sẵn 460 điểm bán, còn Ministops có tiềm lực tài chính mạnh cùng kinh nghiệm bán lẻ. Ngoài ra, Ministops là mô hình cửa hàng 24 giờ, kết hợp giữa bán thức ăn nhanh và bán tạp hóa, đã có mặt ở nhiều quốc gia như Philippines, Trung Quốc, Hàn Quốc trước khi về Việt Nam. Do đó, hai bên đều hy vọng Ministops sẽ tạo ra sự mới lạ, hấp dẫn người tiêu dùng.

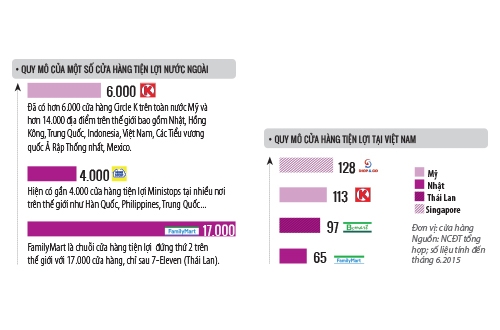

Trải qua gần 4 năm hợp tác, Ministops chỉ vận hành được 17 cửa hàng, đạt 3,4% so với mục tiêu đề ra. Trong khi đó, các đối thủ của Ministops như Circle K, FamilyMart, Shop&Go, B’s Mart... đều tăng tốc. Tính đến cuối tháng 6.2015, Shop&Go (Singapore) đã có 128 cửa hàng, Circle K (Mỹ) có 113 cửa hàng, FamilyMart (Nhật) có 65 cửa hàng, B’s Mart (Thái Lan) 97 cửa hàng.

|

| Quy mô các chuỗi cửa hàng tiện lợi tại Việt Nam so với nước ngoài |

Thất bại trong hợp tác giữa G7 Mart và Ministops được nhìn nhận là do hai bên không “gặp” nhau. G7 Mart chỉ muốn xây dựng chuỗi cửa hàng tiện lợi ưu tiên bán 100% hàng hóa Việt Nam, trong khi Ministops lại muốn chỉ định mua hàng tại các nhà sản xuất. Đây đã là điểm gây ngờ vực, được cảnh báo sẽ đưa đến “cái chết non” ngay từ khi liên minh mới ra đời. Ngoài ra, khi quy tắc về kiểm tra nhu cầu kinh tế (ENT, nhằm hạn chế các nhà bán lẻ nước ngoài mở cơ sở thứ hai) đã không còn hiệu lực, nhà đầu tư có tiềm lực như Aeon có thể tách ra, tự thâm nhập thị trường.

Sự chấm dứt giữa Tập đoàn Phú Thái và FamilyMart (Nhật) trong liên doanh Vina FamilyMart (Phú Thái nắm 51% vốn, FamilyMart nắm 44%, Itochu giữ 5%) được ông Robert Trần, Tổng Giám đốc Robenny Corporation, phụ trách khu vực Mỹ và châu Á - Thái Bình Dương, đánh giá là “do Phú Thái không nhìn thấy sức hấp dẫn từ cái bắt tay này”. Phú Thái đã từng kỳ vọng đạt tới 300 cửa hàng tiện lợi FamilyMart vào năm 2015, nhưng sau một năm rưỡi hoạt động và đạt 42 cửa hàng vào cuối năm 2012, FamilyMart không triển khai thêm được cửa hàng nào nữa. Đầu tháng 6.2013, Phú Thái chủ động bán 51% vốn cho Thai Corporation International (TCI), thuộc Tập đoàn Berli Jucker (BJC). Tờ Bangkok Post cũng đưa tin FamilyMart đã chấm dứt liên doanh với Phú Thái

Nhà bán lẻ ngoại tiến công

Family Mart đã không từ bỏ thị trường bán lẻ Việt Nam với hơn 90 triệu dân như nhiều người tưởng mà vẫn giữ lại một số cửa hàng chiến lược. Cuối tháng 7.2013, cửa hàng tiện lợi FamilyMart mới đã được khai trương. Lần này, cửa hàng tiện ích mới của FamilyMart vẫn cung cấp dịch vụ như trước đây nhưng có sự thay đổi về chiến lược. Đó là tập trung phát triển các cửa hàng quy mô vừa, nhỏ và linh động trong chủng loại hàng hóa, gần gũi với nhu cầu hằng ngày của người dân. Phía FamilyMart cho biết FamilyMart vẫn có nhu cầu tìm đối tác hợp tác nhưng không còn vội vã trong việc tìm kiếm “nhân duyên”.

FamilyMart đã không nhắc đến vấn đề lợi nhuận, ngoại trừ đầu năm nay khi ông Kigure Takehiko, Tổng Giám đốc Công ty Trách nhiệm Hữu hạn FamilyMart Việt Nam, đưa ra dự báo, đến năm 2019 FamilyMart Việt Nam mới có thể có lãi. Theo ông, đây là con số lạc quan vì phải mất 17 năm ở Trung Quốc, 8 năm ở Thái Lan và Hàn Quốc, FamilyMart mới có lợi nhuận, trong khi với thị trường Việt Nam ước tính chỉ mất 6 năm.

Tập đoàn BJC sau khi mua lại FamilyMart tại Việt Nam đã rất hào hứng chuyển đổi 42 cửa hàng FamilyMart cũ và mở rộng thêm các cửa hàng mang thương hiệu B’s Mart. Theo đó, BJC sẽ đạt con số 300 cửa hàng B’s Mart vào năm 2018. Để đầu tư, BJC dự kiến chi ra khoảng 1 tỉ baht (tương đương 30 triệu USD). Tuy nhiên, cũng như FamilyMart, BJC tránh đề cập lợi nhuận và chỉ mong hòa vốn sau 3 năm nữa.

Về phần mình, ngay sau hợp tác với Sojitz, Ministops đã đề ra mục tiêu mở 200 cửa hàng trong vòng 3 năm và tiếp tục triển khai 800 cửa hàng trong 10 năm tới. Cơ sở để Ministops đề ra mục tiêu này vì đối tác Sojitz là đơn vị có bề dày hoạt động ở Việt Nam gần 30 năm, có tiềm lực tài chính và kinh nghiệm trong các lĩnh vực như hậu cần, sản xuất và kinh doanh tại Việt Nam. Ngoài ra, Ministops sẽ dựa vào sự hỗ trợ về nguồn hàng từ các cơ sở kinh doanh do Aeon quản lý như Aeon Mall, CitiMart và FiviMart.

Các chuỗi cửa hàng tiện lợi khác như Circle K cũng ưu tiên theo đuổi mục tiêu bành trướng thị trường, dự kiến đạt 500 cửa hàng vào năm 2017. Với mức độ đầu tư mở rộng ồ ạt này, mô hình cửa hàng tiện lợi có thể nói đang trong tay các nhà đầu tư ngoại.

Bài toán lợi nhuận

Để đầu tư cho một cửa hàng tiện lợi, các công ty đang bỏ ra trung bình khoảng 1,5-2 tỉ đồng. Đây là mức đầu tư không đáng kể đối với các công ty ngoại lẫn công ty trong nước. Tuy nhiên, các chi phí mặt bằng, điện nước, nhân công... ở Việt Nam đều cao đã ăn mòn vào nguồn thu của cửa hàng tiện lợi.

Ông Nguyễn Bảo Lộc, Phó Tổng Giám đốc Công ty Cổ phần Intimex Việt Nam, từng phân tích chỉ ở mức thuê khoảng 9 USD/m2/tháng, các nhà bán lẻ mới đạt hiệu quả kinh doanh. Trong khi đó, mặt bằng cho thuê bán lẻ hiện nay ở các khu trung tâm, nơi ưu tiên xây cửa hàng tiện lợi, thường là 30-50 USD/m2/tháng.

Vì thế, ông Robert Trần ước tính, nhà đầu tư muốn ghi nhận lợi nhuận từ mô hình cửa hàng bán lẻ phải đạt số lượng cửa hàng lớn gấp đôi hoặc gấp 3 lần so với các nước, tức phát triển ở mức hàng trăm cửa hàng. Ngay cả khi kinh doanh có lời, mô hình cửa hàng tiện lợi ở Việt Nam cũng cho lợi nhuận thấp.

Tuy nhiên, theo ông Robert Trần, sở dĩ các công ty vẫn đeo bám chiến lược mở rộng chuỗi cửa hàng tiện lợi ở Việt Nam thường vì 2 lý do. Thứ nhất, đối với công ty ngoại có quy mô hàng ngàn đến hàng chục ngàn cửa hàng tiện lợi như Circle K, Shop&Go, FamilyMart, việc tạo được chỗ đứng ở một thị trường đông dân, có tốc độ tăng trưởng bán lẻ trung bình 15% như Việt Nam sẽ giúp các công ty gia tăng số lượng cửa hàng một cách nhanh chóng. Điều này giúp các công ty có lợi thế trong đàm phán về giá với nhà sản xuất, đàm phán nợ và đàm phán hoa hồng.

Ngoài ra, việc tăng cường sự hiện diện ở khắp nơi cũng giúp các công ty làm nổi bật tên mình trên bản đồ thế giới và được nhà đầu tư đánh giá cao. Do đó, họ sẵn sàng bỏ qua vấn đề lợi nhuận, dùng lợi nhuận đạt được từ các thị trường khác bù vào khoản thua lỗ ở thị trường Việt Nam. Năm 2012, dù FamilyMart thua lỗ khoảng 11,5 triệu USD từ thị trường Mỹ, Trung Quốc và Việt Nam, nhưng gộp chung các thị trường lại, Công ty vẫn có mức lãi ròng tăng 50,9%.

Các công ty kinh doanh cửa hàng tiện lợi còn vì những lợi ích như tạo vị thế vững chắc trong chuỗi những cơ hội đầu tư mà họ tham gia. Vingroup, chẳng hạn, dự kiến mở 1.000 cửa hàng tiện lợi trong thế trận chung mà theo đó, Tập đoàn sẽ phát triển thêm nhiều trung tâm thương mại, 100 siêu thị, 300 cửa hàng chuyên biệt và hàng trăm chuỗi siêu thị điện máy... Vingroup đặt kế hoạch 3-5 năm tới, Công ty sẽ là nhà bán lẻ hàng đầu Việt Nam.

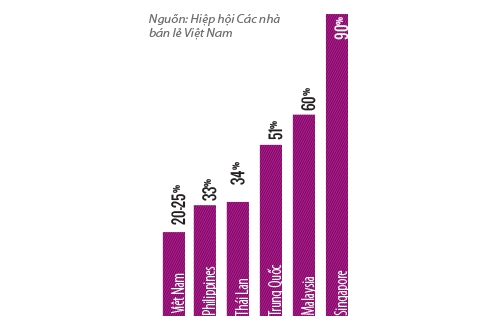

Đánh giá tiềm năng thị trường bán lẻ Việt Nam, Công ty Nghiên cứu thị trường Statista (Đức) dự đoán, Việt Nam có thể đạt 100 tỉ USD vào năm 2016. Đi vào phân khúc bán lẻ hiện đại, Hiệp hội các nhà bán lẻ Việt Nam cho biết, mua sắm hiện đại của Việt Nam mới chỉ chiếm 20-25% chi tiêu tiêu dùng, còn rất thấp so với Philippines (33%), Thái Lan (34%), Trung Quốc (51%), Malaysia (60%) và Singapore (90%).

|

| Tỷ lệ chi tiêu của người tiêu dùng vào phân khúc bán lẻ hiện đại tại Việt Nam vẫn còn rất thấp so với các nước ASEAN |

Ở góc độ khác, theo ông Vaughan Ryan, Tổng Giám đốc Nielsen Việt Nam, với 57% dân số là người trẻ bận rộn và 73% người tiêu dùng sẵn sàng chi trả nhiều hơn để có chất lượng sản phẩm và dịch vụ tốt, các cửa hàng tiện lợi có nhiều cơ hội mở rộng. Số liệu từ Neilsen cũng cho thấy mức độ tiếp cận của cửa hàng tiện lợi ở Việt Nam trung bình mới chỉ là 69.000 người/cửa hàng, trong khi ở Trung Quốc là 21.000 người/cửa hàng, ở Hàn Quốc là 1.800 người/cửa hàng.

Như vậy, nếu chỉ muốn bành trướng về mặt quy mô số lượng hay tìm kiếm sự tương tác cộng sinh trong ngành bán lẻ, Việt Nam là điểm đến thích hợp để triển khai mô hình cửa hàng tiện lợi. Trường hợp doanh nghiệp coi trọng yếu tố lợi nhuận, tham gia mô hình cửa hàng tiện lợi dễ “u đầu mẻ trán”. Ông Robert Trần cảnh báo doanh nghiệp Việt Nam nên khôn khéo và cẩn trọng để tránh bị các công ty nước ngoài lợi dụng khi mời gọi hợp tác. Điều này đã phần nào giải thích vì sao trong lĩnh vực kinh doanh cửa hàng tiện lợi của Việt Nam, hầu như chỉ còn sự góp mặt của các “ông lớn”.

Ngọc Thủy

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)