Ảnh: Quý Hòa

Covid-19 phủ bóng đen lên nợ xấu ngân hàng

Dịch cúm COVID-19 đang gây tắc nghẽn chuỗi cung ứng toàn cầu kéo nền kinh tế vào tình trạng trì trệ. Ngành ngân hàng các nước theo đó cũng chịu nhiều ảnh hưởng về việc cho vay cũng như khả năng nợ xấu đang tăng lên.

Chắc chắn Trung Quốc là nền kinh tế chịu ảnh hưởng tồi tệ nhất khi là tâm chấn của đại dịch. Nhà phân tích tín dụng Ming Tan của S&P Global cho biết: “Tỉ lệ nợ xấu tổng thể của hệ thống có thể tăng lên trên 6% nếu tình trạng này còn kéo dài”. Điều này gây nguy hiểm trầm trọng cho chất lượng tài sản của các ngân hàng Trung Quốc. Fitch Solutions thì đánh giá đợt nới lỏng chính sách tiền tệ của Trung Quốc vừa qua, nếu chỉ mang tính chất tạm thời, sẽ không có ý nghĩa lắm trong việc cải thiện thu nhập của các ngân hàng. Ngược lại, việc bơm tiền có thể làm tăng thêm đòn bẩy trong hệ thống tài chính ở Trung Quốc, gây thêm áp lực lên vốn ngân hàng.

|

Các rủi ro cũng tác động tới hệ thống ngân hàng tại Hồng Kông, Singapore, Malaysia. Chẳng hạn, S&P lưu ý rằng sự bùng phát của virus sẽ kéo giảm niềm tin của người tiêu dùng và doanh nghiệp của Singapore, dẫn đến nhu cầu tín dụng bị giảm sút. Trong đó, bán lẻ và du lịch được dự kiến là 2 ngành dễ bị tổn thương nhất, bởi du khách Trung Quốc chiếm khoảng 20% tổng số du khách đến Singapore.

Tại Việt Nam, bóng đen của dịch COVID-19 cũng đang phủ bóng lên nợ xấu của các ngân hàng. Mặc dù hiện đã có 12 ngân hàng tất toán trước hạn toàn bộ trái phiếu đặc biệt (nợ xấu) đã bán cho VAMC. Nhưng xu hướng ngân hàng làm sạch nợ tại VAMC bị chững lại trước rủi ro dịch bệnh. Đánh giá chung của các ngân hàng cho thấy, hàng ngàn tỉ đồng dư nợ có nguy cơ chuyển nhóm do doanh nghiệp trong nhiều lĩnh vực bị thiệt hại nặng nề bởi dịch bệnh. Theo Bộ Lao động - Thương binh và Xã hội, tính đến ngày 13.2, gần 900 doanh nghiệp dừng hoạt động, giảm quy mô vì virus COVID-19. VPBank ước tính, tổng số khách hàng bị tác động trong đợt dịch bệnh này lên tới gần 1.000 doanh nghiệp và sẽ gia tăng nếu dịch bệnh diễn biến phức tạp.

Theo ông Phạm Toàn Vượng, Phó Tổng Giám đốc Agribank, trong cơ cấu cho vay của Agribank, nông nghiệp chiếm tới 70%, nên nguy cơ nợ xấu tăng lên rất lớn. Với Agribank, việc xử lý nguy cơ nợ xấu sẽ dễ dàng hơn các ngân hàng khác nhờ có quy định việc cơ cấu nợ hỗ trợ khó khăn cho doanh nghiệp trong lĩnh vực nông nghiệp. Theo đó, trong trường hợp thiên tai, dịch bệnh, khách hàng được cơ cấu lại nợ mà không bị chuyển nhóm nợ.

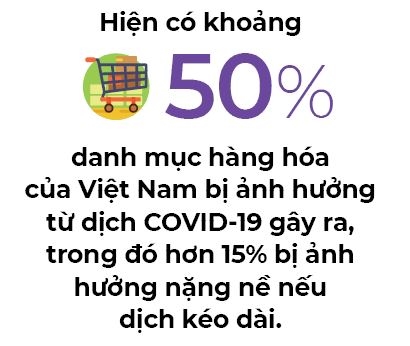

Trong khi đó, ông Phạm Quang Dũng, Tổng Giám đốc Vietcombank, ước tính đợt dịch bệnh này sẽ ảnh hưởng tới phân nửa hàng hóa của Việt Nam (không riêng nông nghiệp), ảnh hưởng đến khả năng trả nợ của doanh nghiệp. Doanh nghiệp các lĩnh vực ngoài nông nghiệp bị ảnh hưởng bởi dịch bệnh có nguy cơ chuyển nhóm xấu hơn, bất lợi không chỉ với doanh nghiệp, mà còn khiến ngân hàng có nguy cơ tăng nợ xấu.

|

Theo Tiến sĩ Cấn Văn Lực, dịch COVID-19 có thể tiềm ẩn nợ xấu cho các ngân hàng, bởi số doanh nghiệp và hộ kinh doanh bị ảnh hưởng tiêu cực đương nhiên sẽ khó khăn về sản xuất kinh doanh. Ngoài ra, do tình hình kinh tế thế giới đang diễn biến khá phức tạp, Trung Quốc và Việt Nam sẽ chịu tác động tiêu cực nên tổng cầu giảm, nhu cầu tín dụng giảm so với năm ngoái. Điều này ảnh hưởng đến tăng trưởng tín dụng và lợi nhuận ngân hàng.

Bà Nguyễn Thị Thúy Anh, bộ phận phân tích ngành ngân hàng của Công ty Chứng khoán Rồng Việt, nhận định do dịch COVID-19, hoạt động kinh doanh khó khăn của các doanh nghiệp có thể làm tăng trưởng tín dụng chậm lại, kết hợp với việc ưu đãi miễn, giảm lãi suất có thể phần nào gây sức ép lên biên lãi ròng cũng như lợi nhuận của các ngân hàng. Chất lượng tài sản có thể bị tác động tiêu cực do dòng tiền trả nợ của doanh nghiệp bị ảnh hưởng.

Hiện tại chỉ có các doanh nghiệp trong lĩnh vực nông nghiệp có thể được cơ cấu lại nợ mà không bị chuyển nhóm nợ nhờ Nghị định 116. Còn lại, nguy cơ nợ xấu tăng lên vẫn hiện hữu ở các nhóm du lịch, vận tải. Tuy vậy, Công ty Chứng khoán Rồng Việt vẫn cho rằng, với tỉ lệ nợ xấu giảm và tỉ lệ dự phòng tăng trong năm 2019, nếu tình hình dịch bệnh không diễn biến quá tiêu cực, ngành ngân hàng Việt Nam vẫn kiểm soát được vấn đề này. Trước đó, trong Báo cáo đánh giá tác động của dịch COVID-19, Công ty Chứng khoán KB Securities bất ngờ đưa ra kỳ vọng rằng nhóm ngành ngân hàng và các nhóm xây dựng hạ tầng sẽ được hưởng lợi khi có khả năng Chính phủ sẽ kích thích tài khóa, đẩy mạnh đầu tư công.

Mặc dù vậy, yếu tố rủi ro bất ngờ của dịch bệnh vẫn lơ lửng trên đầu nhiều nền kinh tế, trong đó có Việt Nam. Qua đó, đe dọa triển vọng ngành ngân hàng nếu dịch bệnh khó kiểm soát, nợ xấu trở nên đáng lo ngại hơn.

► Hàng triệu doanh nghiệp Trung Quốc có nguy cơ vỡ nợ vì virus corona

► Bài học đắt giá từ sự sụp đổ của mạng lưới cho vay ngang hàng tại Trung Quốc

English

English

_17154588.png)

_399399.jpg?w=158&h=98)

_221453960.jpg?w=158&h=98)