Quý Hòa

Công ty chứng khoán gọi vốn qua trái phiếu

Không giấu niềm vui trong những ngày cận kề Tết Nguyên đán, ông Nguyễn Duy Hưng, Chủ tịch Hội đồng Quản trị Công ty Chứng khoán Sài Gòn (SSI), đã vội loan tin trên trang Facebook cá nhân ngay khi hoàn tất thương vụ phát hành 1.150 tỉ đồng trái phiếu. “Nhà đầu tư nước ngoài sẵn sàng trả tiền trước lãi suất 4% một năm để sau 3 năm có quyền được chuyển đổi 31.000 đồng một cổ phiếu SSI”, ông Hưng cho biết.

Thú vị khi người mua duy nhất của đợt bán này là một tổ chức tài chính chuyên nghiệp có quốc tịch Nhật, vốn rất quen thuộc với SSI khi cổ đông ngoại lớn nhất của Công ty là Daiwa Securities cũng đến từ Nhật. Phù hợp với chiến lược phát triển lâu dài của SSI, tổ chức này có lợi thế để đồng hành và hỗ trợ SSI trong việc mở rộng mạng lưới, tiếp tục khai thác các thị trường quốc tế.

Câu chuyện huy động vốn

Theo phân tích của Công ty Chứng khoán TP.HCM (HSC), việc phát hành trái phiếu chuyển đổi sẽ giúp SSI thanh toán các khoản nợ đáo hạn và bổ sung vốn lưu động. Với khoản nợ ngân hàng gần 7.000 tỉ đồng và tổng giá trị trái phiếu doanh nghiệp đang lưu hành khoảng 770 tỉ đồng tính đến cuối tháng 9.2017, tỉ lệ nợ trên vốn chủ sở hữu của SSI hiện là 0,85 lần.

Trong đó, 200 tỉ đồng trái phiếu sẽ đáo hạn trong 1 năm hoặc sớm hơn, phần còn lại sẽ đáo hạn vào cuối năm 2018 hoặc trong năm 2019. Với thời gian đáo hạn như trên, HSC dự báo vốn huy động từ phát hành 1.150 tỉ đồng trái phiếu chuyển đổi sẽ được dùng để trả nợ và đáp ứng nhu cầu vốn lưu động bao gồm cả nhu cầu cho vay ký quỹ (margin).

Giữ ngôi quán quân về thị phần môi giới trên HSX (với 18% thị phần năm 2017), SSI được định giá cổ phiếu cao hơn bình quân nhờ vị thế dẫn đầu và tiềm năng tăng trưởng mạnh của thị trường vốn Việt Nam trong trung hạn. Tiềm năng này đến từ các sản phẩm chứng khoán mới và nhiều đợt IPO hấp dẫn trong tương lai, theo HSC. HSC đánh giá việc đầu tư cho sản phẩm mới như chứng khoán phái sinh sẽ có thể được hoàn vốn trong vòng 2 năm.

|

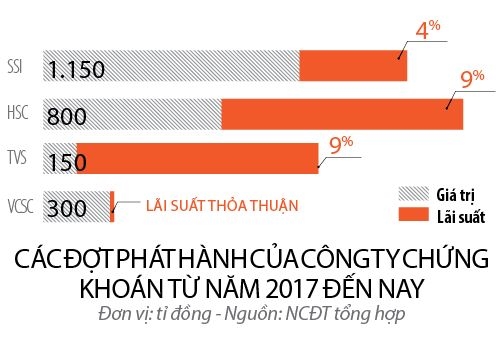

Không chỉ SSI, làn sóng huy động vốn trong năm qua khá mạnh mẽ trong ngành chứng khoán. Tổng cộng đã có khoảng 3.000 tỉ đồng được bơm thêm vào thị trường chứng khoán, trong đó 80% qua kênh trái phiếu của các công ty chứng khoán SSI, HSC, Chứng khoán Bản Việt (VCSC) và Thiên Việt (TVS), 20% còn lại qua kênh phát hành thêm cổ phiếu của các công ty chứng khoán.

Một điều đáng lưu ý là hoạt động cho vay ký quỹ đã tăng mạnh trong thời gian qua. Nhưng dường như điều này không hàm chứa quá nhiều rủi ro cho thị trường, vì tuy thanh khoản thị trường chứng khoán đã tăng hơn 60% trong năm 2017, nhưng phần lớn là nhờ nguồn tiền của nhà đầu tư mới được bơm vào.

Ngành chứng khoán đang có tỉ lệ đòn bẩy cao, với tỉ lệ nợ vào khoảng gấp đôi vốn chủ sở hữu. So với thanh khoản hiện nay thì phần margin “bơm thêm” khó có thể nói là quá nhiều. Đòn bẩy tài chính tại các công ty top 7 trở lên hầu như đang được tận dụng triệt để, có thể xấp xỉ ở mức từ 2-3 lần.

Trao đổi với NCĐT, chuyên gia phân tích ngành chứng khoán của Công ty Chứng khoán Rồng Việt (VDSC) cho rằng: “Điều này phần nào làm cho ROE các doanh nghiệp chứng khoán có vẻ cải thiện trong thời gian qua. Nhưng thực tế, khi so sánh ROA thì hầu như không có sự vượt trội đáng kể nào giữa các doanh nghiệp trong ngành khi mức ROA bình quân chỉ 7-8%”.

“Trong điều kiện thị trường đang bùng nổ cả về lượng lẫn chất, các công ty chứng khoán đang khai thác triệt để yếu tố đòn bẩy tài chính nhằm làm đẹp hơn chỉ số hiệu quả hoạt động ROE. Trong khi những công ty hàng đầu trong ngành có tỉ lệ đòn bẩy cao vượt trội, thì những công ty nhỏ hơn ngoài top 10 có thể cạnh tranh mạnh bằng dịch vụ này do room cho đòn bẩy vẫn còn.

Nhưng dĩ nhiên, việc tăng đòn bẩy tài chính cũng phải đi kèm với hiệu quả hoạt động cũng như quản trị rủi ro một cách chặt chẽ, chẳng hạn như tăng đòn bẩy để nới lỏng chính sách margin tập trung vào một vài cổ phiếu “hot” có thể làm tăng rủi ro đáng kể cho doanh nghiệp”, vị chuyên gia nói thêm.

Lợi nhuận của các công ty chứng khoán thực tế tăng mạnh hơn 50% trong năm 2017. Theo thống kê của chuyên gia này, tính sơ bộ trong 9 tháng đầu năm 2017, hoạt động cho vay ký quỹ của 20 công ty chứng khoán niêm yết chiếm 1/4 tổng doanh thu, gần 1/4 lợi nhuận gộp, tăng mạnh 60% so với cùng kỳ. Hơn một nửa lợi nhuận gộp được đóng góp từ mảng tự doanh, kế đến từ cho vay ký quỹ và môi giới xấp xỉ nhau. Tự doanh và cho vay ký quỹ vẫn đóng vai trò quan trọng trong cơ cấu lợi nhuận của các công ty chứng khoán.

Triển vọng lạc quan của ngành chứng khoán

VDSC cho rằng tiếp tục đà tăng mạnh trong năm qua, thị trường còn nhiều yếu tố hỗ trợ để tăng tiếp trong năm 2018. Tuy thị trường vốn được đánh giá là khởi sắc vào năm 2017, nhưng về quy mô vẫn đứng sau các thị trường lân cận khác. Chỉ số VN-Index đã tăng gần 50%, với vốn hóa thị trường đạt 70% so với GDP.

Chỉ có 1,5 triệu tài khoản so với 60 triệu dân số trẻ của Việt Nam, VDSC đánh giá thị trường còn khá nhiều dư địa tăng trưởng trong thời gian tới, khi kỳ vọng sẽ có thêm nhiều nhà đầu tư tham gia thị trường. Nguồn cung cổ phiếu mới cũng là một nhân tố tích cực, được dự kiến tăng mạnh trong năm 2018 và 2019 dựa trên kỳ vọng quá trình thoái vốn và IPO của doanh nghiệp sẽ đạt đỉnh vào hai năm này.

|

Trong năm 2018, sức hút của thị trường còn được HSC đánh giá dựa vào kỳ vọng sáp nhập 2 sàn cùng triển khai sản phẩm mới. Nhà đầu tư nước ngoài sẽ tiếp tục quan tâm đến thị trường Việt Nam nhờ câu chuyện nới room và triển vọng thăng hạng của thị trường chứng khoán trong vài năm tới.

Tuy còn nhiều tiềm năng tăng trưởng, ngành chứng khoán lại có rào cản gia nhập ngành cao, khi gần 70% thị phần về dịch vụ môi giới nằm trong tay 10 công ty đầu ngành, còn hơn 80 công ty còn lại chia nhau phần 30% ít ỏi. Điều này đồng nghĩa tính cạnh tranh gay gắt sẽ ngăn chặn người mới tham gia thị trường. Ngoài ra, vì Chính phủ không cho phép người nước ngoài thành lập công ty chứng khoán tại Việt Nam nên để tham gia thị trường, họ cần mua lại một công ty trong nước khác.

Trong ngắn hạn, lợi nhuận của các công ty chứng khoán sẽ rất tích cực nhờ tăng trưởng khả quan của ba mảng chính là nghiệp vụ môi giới, hoạt động cho vay ký quỹ đi kèm và hoạt động tự doanh. Tuy nhiên, theo VDSC, doanh nghiệp đối diện với rủi ro do cạnh tranh gay gắt, như việc nhiều công ty chứng khoán sẽ đưa ra những sản phẩm cho vay ký quỹ có tỉ lệ đòn bẩy cao hơn để thu hút nhà đầu tư.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)