Heineken hiện dẫn đầu thị phần ngành bia tại Việt Nam với các thương hiệu Heineken, Tiger và Larue. Ảnh: e-magazine.asiamedia.vn.

Cơn đau đầu của Ken

Một hiện tượng trở nên phổ biến tại nhiều siêu thị là luôn có nhiều khuyến mãi lớn kéo dài tại các quầy bia. Nhiều thương hiệu bia lớn nhỏ đang chạy đua kéo khách hàng trở lại trong bối cảnh sức tiêu thụ bia sụt giảm mạnh. Đại diện MM Mega Market Việt Nam thừa nhận tính đến cuối tháng 3, sức tiêu thụ bia rượu tại hệ thống này giảm khoảng 8%, trong khi sức tiêu thụ bia không cồn tăng khoảng 25%.

Sản lượng sụt giảm mạnh

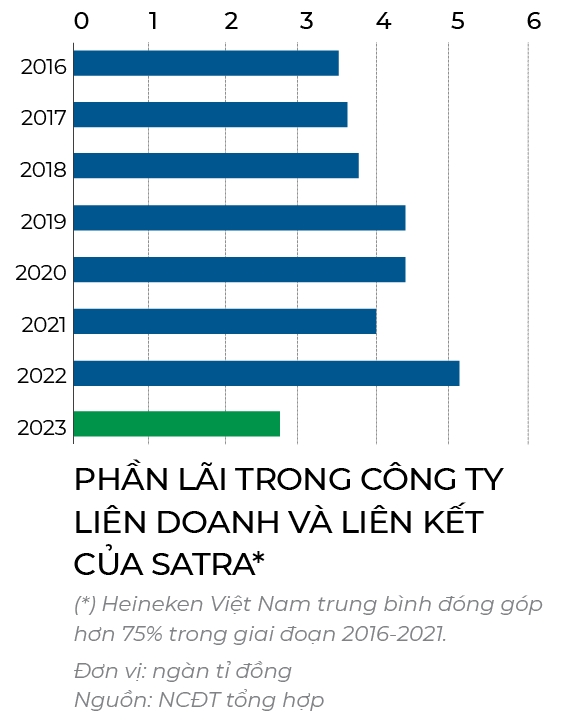

Tình hình này đúng với bối cảnh của Tổng Công ty Thương mại Sài Gòn (Satra). Năm 2023, báo cáo tài chính hợp nhất đã kiểm toán cho thấy phần lãi trong công ty liên doanh, liên kết của Satra giảm 47% so với năm trước, chỉ còn 2.733 tỉ đồng.

Đáng chú ý, lợi nhuận của Satra giảm lại có nguyên nhân chính đến từ sự đi xuống của Heineken trong năm qua do công ty liên kết của Satra phụ thuộc lớn vào lợi nhuận của Heineken tại Việt Nam (Satra đang sở hữu 40% vốn của Công ty Trách nhiệm Hữu hạn Nhà máy Bia Heineken Việt Nam và 40% vốn của Công ty Trách nhiệm Hữu hạn Bia và Nước giải khát Heineken Việt Nam). Trong phần lãi trong các công ty liên doanh và liên kết của Satra, Heineken Việt Nam trung bình đóng góp hơn 75% trong giai đoạn 2016-2021.

Heineken hiện dẫn đầu thị phần ngành bia tại Việt Nam với các thương hiệu Heineken, Tiger và Larue. Sau 30 năm có mặt tại thị trường 100 triệu dân, hãng bia của Hà Lan duy trì vị thế hàng đầu trong phân khúc cao cấp và đưa Việt Nam trở thành thị trường lớn thứ 2 của Heineken toàn cầu, chỉ sau Mexico.

Báo cáo tài chính của Tập đoàn Heineken cũng cho biết, sản lượng bia toàn cầu của Hãng năm 2023 đã giảm 4,7% xuống còn 24,2 tỉ lít chủ yếu do sự sụt giảm từ thị trường Việt Nam và Nigeria. Trả lời báo giới, ông Dolf van den Brink, Giám đốc Điều hành Heineken, cho biết Hãng đang đối mặt với tình hình suy thoái kinh tế mạnh mẽ tại thị trường quan trọng là Việt Nam.

Đây là tình cảnh mà các hãng bia không trông đợi khi Việt Nam vẫn đang đứng đầu toàn khu vực ASEAN, đứng thứ 3 châu Á (sau Trung Quốc và Nhật) về mức tiêu thụ bia. Xét trên toàn thị trường, doanh thu năm 2023 của các doanh nghiệp ngành bia sụt giảm 11% còn gần 45.700 tỉ đồng. Lợi nhuận sau thuế lao dốc mạnh hơn với tốc độ giảm hơn 23%, còn chưa tới 5.100 tỉ đồng.

|

Cụ thể, theo báo cáo tài chính năm 2023, doanh thu thuần của Sabeco đạt 30.461 tỉ đồng, giảm 13% so với năm trước đó, xuống thấp hơn cả năm 2016. Lợi nhuận vẫn duy trì được mốc trên 4.000 tỉ đồng, nhưng đã giảm 23% so với năm 2022. Còn lũy kế cả năm 2023, Habeco đạt doanh thu thuần 7.757 tỉ đồng và lợi nhuận sau thuế 355 tỉ đồng, giảm lần lượt 7,7% và 30% so với năm 2022.

Ngành bia đi xuống do việc xử lý vi phạm nồng độ cồn khi điều khiển phương tiện được thực hiện ngày càng quyết liệt. Mặt khác, khó khăn chung của nền kinh tế cũng khiến người tiêu dùng thắt chặt hầu bao, bên cạnh việc giới trẻ ngày càng hạn chế bia rượu. Cũng như tại thị trường Việt Nam, các nhà sản xuất bia trên toàn cầu đang đau đầu với bài toán chuyển chi phí nguyên liệu cao sang người tiêu dùng. Lạm phát và gia tăng chi phí khiến bia rượu trở nên đắt hơn nên người tiêu dùng bắt đầu hạn chế tiêu thụ, hoặc chuyển qua những loại rẻ hơn.

Cuộc đua vẫn tiếp diễn

Mặc dù vậy, cạnh tranh sẽ tiếp tục diễn ra giữa các công ty sản xuất bia nhằm giành thị phần cao hơn. Các tập đoàn bia đang cố gắng đầu tư thêm vào những thị trường chiến lược như châu Á. Heineken cho biết đang tập trung vào một số thị trường tiềm năng có dấu hiệu giảm tốc trong năm 2023, trong đó có Việt Nam.

Nhiều năm qua, thị trường chứng khiến cuộc cạnh tranh quyết liệt giữa Sabeco, Habeco với các đối thủ ngoại như Heineken, Carlsberg... Sabeco tập trung vào phân khúc cận cao cấp, còn Habeco chiếm lĩnh phân khúc giá rẻ, trong khi Heineken, ban đầu chiếm ưu thế ở thị trường miền Nam với phân khúc cao cấp - cận cao cấp, dần dần đã mở rộng mạng lưới phân phối đến khắp tất cả các tỉnh, thành, tập trung ở các thành phố lớn và hướng tới người dùng trẻ.

|

Heineken đang tăng chi tiêu tiếp thị và bán để duy trì vị thế vững mạnh cho các nhãn hiệu và hỗ trợ đổi mới. Heineken Việt Nam có lợi thế vượt trội so với các công ty bia trong nước nhờ việc ký kết hợp đồng mua nguyên liệu trên thế giới một cách tập trung. Ngoài ra, thương hiệu này cũng tận dụng được các chiến lược tiếp thị từ công ty mẹ để tạo lợi thế về tiếp thị và xây dựng thương hiệu.

Với Sabeco, kể từ khi về tay người Thái, hãng này tỏ rõ tham vọng dẫn đầu thị trường, ngoài thị trường phân khúc tầm trung, còn tấn công vào phân khúc cận cao cấp. Ban lãnh đạo Sabeco đặt cược vào sự khởi sắc mạnh mẽ của nền kinh tế sẽ giúp sức tiêu thụ bia hồi phục và mức tiêu thụ bình quân đầu người sẽ không giảm, người dùng có thể chuyển sang uống bia có nồng độ cồn thấp hơn/vị nhẹ hơn trong tương lai.

Sabeco ghi nhận doanh thu thuần quý I/2024 đạt 7.184 tỉ đồng, tăng 15,6% so với cùng kỳ năm ngoái. Lợi nhuận sau thuế tăng nhẹ, đạt hơn 1.000 tỉ đồng. Kết quả này giúp Sabeco chấm dứt chuỗi 5 quý liên tiếp tăng trưởng âm so với cùng kỳ. Tuy nhiên, báo cáo của SSI Research dự báo, tăng trưởng của Sabeco có thể sẽ giảm tốc do quy định nồng độ cồn. Do đó, SSI Research hạ tốc độ tăng trưởng kép (CAGR) giai đoạn 2024-2027 đối với doanh thu từ 6,7% xuống 3,5% và đối với lợi nhuận ròng từ 8,8% xuống 4,6%.

Trong khi đó, Heineken lại phải đối mặt với bài toán chi phí và giá thành phù hợp để bù đắp lại thiệt hại trong thời kỳ lạm phát tăng cao. Hãng sẽ phải nhắm đến hoạt động tiết kiệm thông qua chuỗi cung ứng, qua đó giải quyết bài toán vận hành thiếu hiệu quả về mặt cấu trúc doanh nghiệp. Chẳng hạn, tại châu Âu, Heineken đang tận dụng các sản phẩm đầu vào có nguồn gốc địa phương với các trung tâm hoạt động và bán hàng tại chỗ.

Có thể bạn quan tâm:

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)