Chứng khoán phái sinh trước giờ lăn bánh

Năm 2016, thị trường chứng khoán phái sinh sẽ chính thức vận hành”, ông Nguyễn Sơn, Vụ trưởng Vụ Phát triển thị trường, Ủy ban Chứng khoán Nhà nước đã chia sẻ trong Hội nghị Đầu tư 2015, do NCĐT tổ chức hồi cuối tháng 10.

Chứng khoán phái sinh là chứng khoán được “sinh” ra dựa trên một hoặc nhiều tài sản cơ sở như cổ phiếu, trái phiếu, hàng hóa... Theo Giáo sư Stanley Pliska, Đại học Illinois, Chicago, một cách trực tiếp, thị trường chứng khoán phái sinh sẽ giúp khơi thông kênh đầu tư mới về kinh doanh chênh lệch giá và phòng ngừa rủi ro khi giá chứng khoán biến động, từ đó gián tiếp củng cố lòng tin cho thị trường.

Trong thực tiễn 15 năm hoạt động của thị trường chứng khoán Việt Nam, chứng khoán phái sinh không quá xa lạ đối với một số nhà đầu tư cá nhân và tổ chức vì từng có một loạt ngân hàng thương mại chủ động xin cơ quan quản lý thí điểm các sản phẩm phái sinh liên quan đến tỉ giá, ngoại tệ. Cụ thể, giai đoạn năm 2005, Ngân hàng Techcombank đi đầu nhóm ngân hàng thương mại trong việc cung cấp sản phẩm hợp đồng kỳ hạn và hợp đồng tương lai cho các doanh nghiệp sản xuất, xuất khẩu cà phê. Điều này đã giúp nhiều doanh nghiệp kinh doanh cà phê có kho hàng lớn tại Lâm Đồng phòng ngừa được rủi ro biến động giá.

Giai đoạn năm 2008, Eximbank cung cấp một dạng hợp đồng hoán đổi ngoại tệ cho phép doanh nghiệp xuất khẩu vay tín dụng bằng tiền đồng với lãi suất của USD. Nhờ vậy, Eximbank hút được lượng lớn ngoại tệ trong thời gian ngắn và khách hàng của họ có thêm công cụ phòng ngừa chiều tăng của lãi suất.

Giai đoạn năm 2011, Ngân hàng Hàng Hải, trong lúc thanh khoản USD của toàn hệ thống ngân hàng rất thấp, đã ra mắt sản phẩm quyền chọn song tệ, cho phép khách hàng gửi tiết kiệm bằng USD nhưng rút ra bằng euro. Khi đó, ngân hàng này đã hút được một lượng lớn kiều hối về và khách hàng có thêm kênh đầu cơ tỉ giá.

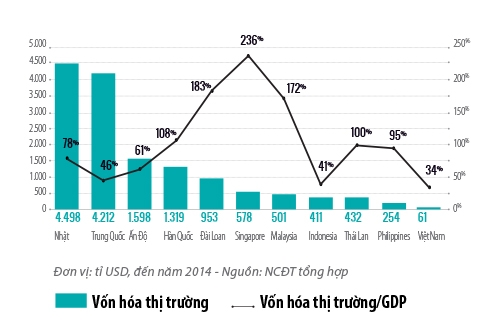

Nhìn lại thị trường chứng khoán, đến tháng 9.2015, tổng giá trị vốn hóa xấp xỉ 51 tỉ USD, tương đương quy mô 30% GDP (xem biểu đồ). Tuy nhiên, quy mô vốn hóa thị trường so với GDP của Việt Nam thuộc nhóm thấp nhất khu vực, đứng sau cả Indonesia và Philippines, lần lượt là 41% và 95%. Do đó, sự ra đời của thị trường chứng khoán phái sinh sẽ giúp thu hút thêm nhà đầu tư và dòng vốn nước ngoài. Điều này cũng sẽ là một cơ sở để thị trường chứng khoán Việt Nam được xem xét nâng hạng trên bảng MSCI, từ thị trường cận biên lên thị trường mới nổi.

|

| So sánh quy mô thị trường vốn |

Sau 10 năm kể từ Nghị định 158 đầu tiên của Chính phủ, chứng khoán phái sinh đã có một hành lang pháp lý được đánh giá là kiện toàn nhất, bao gồm Quyết định 366 và Nghị định 42 của Chính phủ về đề án xây dựng thị trường chứng khoán phái sinh. Trong 4 công cụ phái sinh chính, gồm hợp đồng kỳ hạn, hoán đổi, quyền chọn và tương lai, Ủy ban Chứng khoán Việt Nam đã chọn hợp đồng tương lai, một dạng thỏa thuận mua bán tài sản xảy ra tại một thời điểm xác định trong tương lai với mức giá đã được xác định ngay tại ngày ký hợp đồng.

Nghiên cứu từ kinh nghiệm các nước cho thấy, hợp đồng tương lai dựa trên chỉ số luôn là sản phẩm đầu tiên đặt nền móng cho thị trường chứng khoán phái sinh. Ví dụ, Mỹ và Thái Lan cũng từng bắt đầu mở cửa thị trường chứng khoán phái sinh bằng hợp đồng tương lai, lần lượt dựa trên chỉ số S&P 500 (năm 1982) và SET500 (năm 2006).

Thống kê của Hiệp hội Giao dịch hợp đồng tương lai (FIA) cho thấy, 2016 là năm hợp lý để cho ra đời thị trường chứng khoán phái sinh. Năm 2014, tổng khối lượng giao dịch các sản phẩm tương lai và quyền chọn đã tăng 1,5% trên toàn cầu với gần 22 tỉ hợp đồng. Khối lượng giao dịch của các quốc gia châu Á - Thái Bình Dương đã vượt qua châu Âu, đúng thứ 2 thế giới, sau Bắc Mỹ, với 7,25 triệu giao dịch năm 2014.

Ông Nguyễn Sơn nhận định: “Hai sản phẩm cốt lõi đầu tiên là hợp đồng tương lai chỉ số cổ phiếu và hợp đồng tương lai trái phiếu chính phủ”. Hai sản phẩm được thiết kế dựa trên 2 tài sản cơ sở khác nhau là cổ phiếu và trái phiếu, sẽ mang lại cho nhà đầu tư cá nhân, doanh nghiệp công cụ để kinh doanh chênh lệch giá và đầu cơ, công cụ để phòng ngừa rủi ro về giá cho danh mục đầu tư và cơ hội nâng cao hiệu suất sử dụng đòn bẩy tài chính.

Về bản chất, chỉ số cổ phiếu được xây dựng dựa trên nhiều cổ phiếu thuộc các ngành nghề khác nhau. Chính nhờ yếu tố đa dạng hóa, chỉ số cổ phiếu giảm thiểu được rủi ro trực tiếp phát sinh từ một mã cổ phiếu hoặc một ngành. Trên thị trường chứng khoán hiện nay, các chỉ số VN30, VNMidcap, VNSmallcap, VN100 và VNAllshare đều được xây dựng theo nguyên tắc này. “Bộ chỉ số trên thị trường phái sinh sẽ do Sở Giao dịch Chứng khoán thiết lập và chịu trách nhiệm quản lý. Đây là căn cứ cho các hợp đồng tương lai dựa trên chỉ số cổ phiếu giao dịch”, ông Nguyễn Thành Long, Phó Chủ tịch Ủy ban Chứng khoán, khẳng định.

Trên thị trường chứng khoán phái sinh, cái lợi dễ thấy nhất của các nhà đầu tư khi mua bán hợp đồng tương lai chỉ số cổ phiếu là khả năng linh hoạt, chủ động trong việc đóng/mở trạng thái (position). Khác với trên thị trường chứng khoán niêm yết, nhà đầu tư buộc phải bán chứng khoán để cắt lỗ khi giá cổ phiếu đang nắm giữ có xu hướng đi xuống trong ngắn hạn.

Theo quy định của thị trường chứng khoán phái sinh, nhà đầu tư được quyền rút ký quỹ ngay khi tài khoản giao dịch có lãi vào ngày T+1 (sau ngày khớp lệnh một ngày). Như vậy, tính thanh khoản dòng tiền đầu tư vào chứng khoán phái sinh cao hơn so với chứng khoán đang áp dụng quyđịnh T+3.

Hợp đồng tương lai trái phiếu chính phủ đã mở ra cánh cửa đầu tư mới cho cá nhân và doanh nghiệp vừa và nhỏ. Trước đến nay, sân chơi trái phiếu gần như mặc định dành cho các ngân hàng, định chế tài chính; bởi vì, để tham gia đấu thầu trên sơ cấp hoặc giao dịch trên thứ cấp, giá trị tối thiểu của lô giao dịch trái phiếu được quy định là 50 tỉ đồng. Vì thế, các nhà đầu tư cá nhân hoặc doanh nghiệp nhỏ, dù có nhận định đúng về xu hướng lãi suất trái phiếu, cũng khó có thể tham gia.

Nhờ đặc tính sử dụng đòn bẩy tài chính linh hoạt, nhà đầu tư có thể đặt lệnh giao dịch hợp đồng tương lai ngay sau khi nộp tiền cọc. Mỗi ngày, khi thị giá của hợp đồng tương lai biến thiên, nhà đầu tư chỉ cần đóng thêm phần chênh lệnh phát sinh (nếu có). Nhà đầu tư cũng không chịu những ràng buộc pháp lý chặt chẽ như trong hợp đồng kỳ hạn hoặc cần đến số tiền bằng tổng giá trị chứng khoán muốn mua.

Đối với các ngân hàng thương mại, công ty bảo hiểm, nếu đầu tư trái phiếu có tỉ trọng quá cao, họ dễ đối mặt với vấn đề mất cân đối trong cấu trúc tài sản. Chỉ cần lợi tức trái phiếu biến động, họ sẽ phải tăng dự phòng rủi ro theo quy định. Nhờ công cụ hợp đồng tương lai trái phiếu chính phủ, các định chế tài chính trên có thêm giải pháp phòng ngừa rủi ro giá trái phiếu trong cấu trúc tài sản.

Vận hành thị trường chứng khoán phái sinh cũng sẽ góp phần thúc đẩy doanh thu, lợi nhuận cho các công ty chứng khoán, thông qua hoạt động môi giới, tự doanh. Hiện tại đã có khoảng 20 công ty chứng khoán đáp ứng được điều kiện về quy mô vốn trên 800 tỉ đồng. “Chúng tôi đã đáp ứng đủ điều kiện về tỉ lệ vốn khả dụng, cơ sở vật chất kỹ thuật, công nghệ và chứng chỉ hành nghề để tham gia thị trường chứng khoán phái sinh năm tới”, đại diện Công ty Chứng khoán HSC chia sẻ.

Nhà đầu tư tổ chức có nhu cầu sử dụng công cụ phái sinh thường xuyên hơn nhà đầu tư cá nhân. Dẫn đến, những công ty chứng khoán mạnh trên khối khách hàng tổ chức, như SSI, HSC, SHS, HCM, VND…, sẽ có nhiều lợi thế khi thị trường chứng khoán phái sinh mở cửa.

Nguyệt Nguyễn

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)