tapchitaichinh

Chiến lược nào cho hệ số CAR?

Thông tư số 41/2016/TT-NHNN quy định, tỉ lệ an toàn vốn (CAR) được tính bằng công thức với các thành phần gồm vốn tự có, tổng tài sản tính theo rủi ro tín dụng, vốn yêu cầu cho rủi ro hoạt động, vốn yêu cầu cho rủi ro thị trường. Tỉ lệ an toàn vốn tối thiểu phải đạt 8%.

Song, nếu điều kiện huy động vốn gặp nhiều “trắc trở”, việc bảo đảm CAR bền vững có phần khó khăn, thì câu trả lời lại ẩn ước đâu đó ở chính nội tại các ngân hàng. Theo đó, chiến lược xây dựng cơ cấu tài sản phù hợp là một trong những gợi ý của chuyên gia cho việc đáp ứng tỉ lệ an toàn vốn theo yêu cầu.

Bản chất thật của hệ số CAR

Hiểu một cách khái quát, Basel II là một khung đo lường được thiết kế để bảo đảm sự an toàn và hiệu quả của hệ thống ngân hàng, với 3 trụ cột chính (three pillars). Theoo đó, BCBS (Uỷ ban Basel về giám sát ngân hàng) đưa ra các khái niệm trụ cột gồm: vốn, rà soát giám sát và minh bạch thông tin. Trong đó, tỉ lệ an toàn vốn tối thiểu theo chuẩn Basel II là 8%.

Trong cuộc hội thảo của một trong những định chế tài chính uy tín, một xu hướng đáng ngại được đưa ra, đó là tỉ lệ an toàn vốn đã giảm liện tục, cả về hệ thống Ngân hàng Thương mại có vốn quốc doanh, lẫn các ngân hàng thương mại cổ phần. Đáng quan ngại nhất, tỉ lệ an toàn vốn của ngân hàng quốc doanh chỉ tiệm cận cao hơn 9%, mức mấp mé với yêu cầu tối thiểu của CAR 8%. Tỉ lệ an toàn vốn của ngân hàng thương mại cổ phần thì tiệm cận mức cao hơn 11%.

|

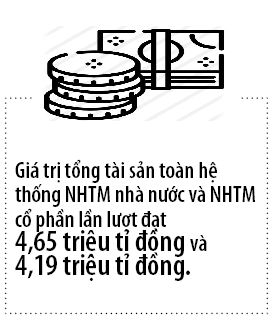

Tìm cơ sở cho nhận định trên, số liệu thống kê quốc gia về hệ thống ngân hàng được dùng để kiểm chứng. Cụ thể, theo Công báo mới nhất của NHNN, tháng 5.2018, giá trị tổng tài sản toàn hệ thống NHTM nhà nước và NHTM cổ phần lần lượt đạt 4,65 triệu tỉ đồng và 4,19 triệu tỉ đồng. Tỉ lệ an toàn vốn tối thiểu của NHTM nhà nước là 9,93%. Tỉ lệ này của NHTM đạt mốc cao hơn, tiệm cận 11,34%. Để tính toán ra các số liệu trên, NHNN dựa vào số liệu báo cáo cân đối tài khoản kế toán, báo cáo thống kê tháng 5.2018 của các ngân hàng gửi cơ quan chức năng.

Thể hiện cái nhìn có phần nghi ngại, nhiều chuyên gia đưa ra luận điểm rằng số liệu báo cáo trên có biên độ cải biến khá lớn, đặc biệt nếu tìm hiểu kỹ cách các ngân hàng phân loại nhóm rủi ro của tài sản trong bảng cân đối kế toán, và tính toán hệ số CAR phù hợp. Nêu ví dụ, theo khoản 9 điều 9 của thông tư 41, NHNN quy định rất rõ là hệ số rủi ro tín dụng (CRW) được áp dụng theo chỉ tiêu doanh thu, tỉ lệ đòn bẩy, vốn chủ sở hữu của doanh nghiệp.

Cụ thể, với doanh nghiệp có doanh thu 100 tỉ đồng, nếu tỉ lệ đòn bẩy là 25% thì CRW phải là 100%, nếu tỉ lệ đòn bẩy từ 25% - 50% thì CRW phải là 125%, tỉ lệ đòn bẩy trên 50% thì CRW phải là 160%. Hiểu đơn thuần, hệ số rủi ro tín dụng của tài sản càng lớn, đồng nghĩa với gí trị tổng tài sản rủi ro tín dụng sẽ phình to theo, CAR tương ứng 8% cũng cần vốn tự có (C) lớn hơn.

Trong thực tế, nếu làm sát sao theo Thông tư 41, hệ số CAR hiện tại là bao nhiêu sẽ rất khó nói. Một báo cáo của Uỷ ban Giám sát Tài chính Quốc gia chỉ ra rằng, hệ thống ngân hàng Việt Nam cần tăng vốn điều lệ từ 1,8 - 2 lần so với mức cuối năm 2017 để đảm bảo mức độ an toàn vốn.

Rủi ro giảm, CAR trở nên bền vững

Theo thông lệ toàn cầu để đảm bảo một hệ thống ngân hàng bền vững, nếu vốn tự có (C) dồi dào, hệ số CAR tất nhiên sẽ tiệm cận mục tiêu “tấm đệm rủi ro” cho những tình huống ngân hàng gặp phải các trường hợp căng thẳng. Tuy nhiên, một chiến lược quản trị ngân hàng bền vững là chiến lược trong đó giảm thiểu hệ số rủi ro tín dụng của tài sản được ưu tiên như là giải pháp cần thiết cho hệ số CAR an toàn, bền vững.

Vì vậy, nhiều chuyên gia gợi ý ngân hàng có thể áp dụng chiến lược cơ cấu tài sản phù hợp, và qua đó đáp ứng được yêu cầu định lượng của Basel II. “Về dài hạn, đối với những NH có áp lực về đạt yêu cầu an toàn vốn, cần tập trung vào quá trình chuyển đổi cơ cấu các tài sản của Ngân hàng bằng cách đặt trọng tâm vào những lĩnh vực có yêu cầu vốn thấp hơn và cho phép nhiều tiềm năng tăng trưởng hơn trong phạm vi vốn hạn chế”, bà Đinh Hồng Hạnh, Phó Tổng Giám đốc Tư vấn Dịch vụ Tài chính của PwC Consulting Việt Nam, chia sẻ.

_261215747.jpg) |

Có đạt chuẩn an toàn vốn hay không, câu trả lời nằm ở việc thỏa mãn các quy định pháp luật liên quan. Lấy ví dụ về các khoản vay thế chấp nhà ở tại điều 9, khoản 11; nếu tỉ lệ bảo đảm (LTV) từ 100% trở lên, thì với tỉ lệ thu nhập (DSC) từ 35% trở xuống, hệ số rủi ro là 80%; và với DSC trên 35% thì hệ số rủi ro tăng đạt 100%. Ngoài ra, luật cũng quy định “Hệ số rủi ro tín dụng 200% được áp dụng đối với khoản cho vay thế chấp nhà mà ngân hàng, chi nhánh ngân hàng nước ngoài không có thông tin về Tỉ lệ bảo đảm (LTV) và/hoặc Tỉ lệ thu nhập (DSC).”

Liên quan đến việc tài trợ cho dự án BĐS, hệ số rủi ro tín dụng tiệm cận mức cao nhất là 200% và các khoản vay được bảo đảm bằng bất động sản. Thông tư 41 chỉ rõ “hệ số rủi ro tín dụng 200% được áp dụng đối với tài sản là khoản cấp tín dụng tài trợ dự án kinh doanh bất động sản”. Trên tinh thần vì một hệ thống ngân hàng bền vững, bất động sản và có lẻ chứng khoán, có thể được xem là những lĩnh vực cho vay tiềm ẩn nhiều rủi ro khó đoán với hệ thống.

Theo ý kiến của nhiều chuyên gia, trung bình hệ thống ngân hàng hiện nay đều duy trì tỉ lệ cho vay liên quan đến bất động sản dưới 7% tổng dư nợ; song, vẫn có một số trường hợp có tỉ lệ vượt trên 10% với dư nợ tiệm cận hàng chục nghìn tỉ đồng. Theo đó, những tên tuổi như Sacombank, Techcombank hay VPBank đều nằm trong số những ngân hàng có dự nơ cho vay bất động sản khá lớn.

Theo báo cáo kiểm toán giữa niên độ 30.06.2018 bởi KPMG, tổng dư nợ cho khách hàng vay của Sacombank ước đạt 246,69 nghìn tỉ đồng, trong đó dư nợ cho vay các hoạt động liên quan kinh doanh tài sản và dịch vụ tư vấn là 42 nghìn tỉ đồng. “Trong số này chủ yếu bao gồm bất động sản và dịch vụ môi giới tư vấn bất động sản”, một nguồn dấu tên bình luận. Về phía Techcombank, tại báo cáo kiểm toán giữa niên độ 30.06.2018 bởi EY, dư nợ cho vay các hoạt động kinh doanh bất động sản là 20,06 nghìn tỉ đồng (12,04% tỉ trọng nội bảng danh mục cho vay khách hàng).

|

Theo nhiều nguồn tin, tại thời điểm thống kê đầu năm, con số này của VPBank ước đạt 15.500 tỉ đồng, tương đương 8,5% tổng dư nợ cho vay toàn ngân hàng. Theo báo cáo 6T2018 của VPBank, tỉ trọng khách hàng cho vay qua hệ thống ngân hàng là 78%, tỉ trọng 22% còn lại đến từ FE Credit – Công ty Tài chính cho vay tiêu dùng tín chấp. Để có thể đáp ứng rủi ro cao đến từ các khoản vay, trích lập dự phòng 6T2018 của VPBank cũng tăng đáng kể so với cùng kỳ.

Theo bà Lưu Thị Thảo, Phó Tổng Giám đốc Thường trực VPBank chia sẻ, chi phí dự phòng rủi ro 6 tháng đầu năm 2018 của Ngân hàng khá lớn, nếu như 6 tháng đầu năm 2017 chỉ là 3.900 tỉ đồng thì 6 tháng đầu năm 2018 vào khoảng 5.400 tỉ đồng. Trong đó, phần của Ngân hàng là 1.800 tỉ đồng, còn lại đến từ công ty con FE Credit, 3.600 tỉ đồng.

Khó khăn hơn ngân hàng thương mại, ngân hàng quốc doanh cũng đang gặp khó trong việc tăng vốn và đáp ứng yêu cầu hệ số an toàn vốn tối thiểu. Tại một cuộc họp được tổ chức bởi NHNN vào tháng 8, ông Nghiêm Xuân Thành, Chủ tịch Ngân hàng TMCP Ngoại thương (Vietcombank) nhấn mạnh, tình trạng vốn của bản thân Vietcombank nói riêng và 3 NHTM có vốn Nhà nước nói chung (BIDV-Vietinbank-Agribank, PV) đang “cấp bách hơn bao giờ hết”. Ông cũng cho biết nếu tính theo Basel II tỉ lệ an toàn cũng đã bị vi phạm mức tối thiểu.

Câu chuyện CAR có thể trở thành “tấm đệm rủi ro” an toàn cho ngân hàng trong thời kỳ nhiều biến động hay không, điều đó hoàn toàn phụ thuộc vào cách sắp xếp cơ cấu tài sản, chiến lược kinh doanh của ngân hàng, và dĩ nhiên là khả năng huy động vốn. Có lẻ đây là thời điểm cân nhắc giảm tăng trưởng dư nợ nội bảng, và tăng cường chiến lược thu nhập ngoài lãi?

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)