Chi phí tăng kéo lùi lợi nhuận

Ngân hàng thương mại cổ phần Sài Gòn - Hà Nội (), trong quý 2, cho vay khách hàng tăng 3% lên 58.479 tỉ đồng, thu nhập lãi thuần tăng lên hơn 650 tỉ đồng (cùng kỳ năm trước chỉ đạt hơn 429 tỉ đồng). Tuy nhiên, chi phí hoạt động của ngân hàng cũng tăng 37% lên 427 tỉ đồng. Trong đó, chỉ riêng chi phí dự phòng rủi ro tín dụng tăng lên 128 tỉ đồng, so với mức 54 tỉ đồng của quý 2/2012. Do vậy, tính chung lại, trong quý 2, lợi nhuận sau thuế của SHB chỉ 141 tỉ đồng, giảm 37% so với cùng kỳ 2012, lợi nhuận sau thuế luỹ kế sáu tháng đầu năm của ngân hàng cũng giảm 32% so với năm trước, đạt 304 tỉ đồng.

Ngân hàng Đầu tư và phát triển (BIDV-), đến hết quý 2 năm nay, cho vay tăng 7,3% so với hồi đầu năm, thu nhập lãi thuần của ngân hàng đạt 3.529 tỉ đồng, tăng gần 30% so với cùng kỳ năm trước, lợi nhuận từ hoạt động dịch vụ cũng tăng gần 70%, đạt 696,7 tỉ đồng.

Cũng như SHB, chi phí hoạt động kỳ này của BIDV cũng tăng gấp hơn hai lần so với cùng kỳ, từ mức hơn 820 tỉ đồng vọt lên hơn 1.747 tỉ đồng, trong đó, chi phí dự phòng rủi ro tín dụng tới 1.769 tỉ đồng, cao gấp hơn hai lần cùng kỳ. Tính chung sáu tháng đầu năm, riêng chi phí dự phòng đã ngốn của ngân hàng hơn 2.576 tỉ đồng, gấp gần ba lần cùng kỳ năm ngoái. Do vậy, lợi nhuận sau thuế của BIDV quý này chỉ đạt hơn 860 tỉ đồng, giảm gần 40% cùng kỳ.

Ngân hàng Quân đội (MB) cũng có mức tăng trưởng khá trên nhiều mặt hoạt động, như huy động (tăng 15%), cho vay (tăng 7%), thu nhập lãi thuần (quý 2 tăng 2%) cũng như các hoạt động khác… Nhờ vậy, lợi nhuận sau thuế của ngân hàng vẫn đạt khá: 726% (tăng nhẹ 1%) so với cùng kỳ, dù chi phí dự phòng rủi ro trong kỳ của MB lên tới 403 tỉ đồng, tăng hơn 70%...

Dự phòng thấp: rủi ro cao

Theo quy định, mức trích lập dự phòng rủi ro phụ thuộc vào mức độ rủi ro của khoản vay, do vậy, mức trích lập cụ thể phụ thuộc vào đánh giá của mỗi ngân hàng về mức độ rủi ro của từng khoản vay cũng như của chất lượng tín dụng chung của ngân hàng mình. Tuy nhiên, trong bối cảnh môi trường kinh doanh khó khăn, nợ xấu tăng cao, việc trích lập dự phòng rủi ro quá thấp sẽ mang lại rủi ro không nhỏ cho ngân hàng.

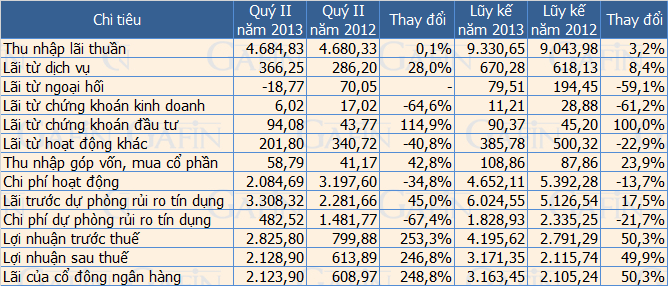

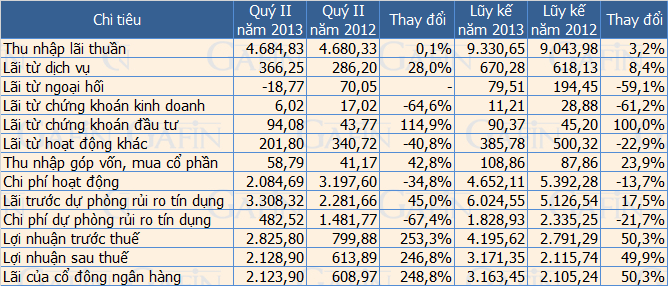

Trong khi hầu hết các ngân hàng đều tăng dự phòng rủi ro, một số ít ngân hàng lại giảm mạnh khoản chi phí này. Điển hình là ngân hàng VietinBank (), lợi nhuận sau thuế quý 2 năm nay thu về gần 2.129 tỉ đồng, luỹ kế sáu tháng hơn 3.171 tỉ đồng, trong khi cùng kỳ năm trước chỉ đạt lần lượt gần 614 tỉ đồng và 2.116 tỉ đồng. Trong bối cảnh môi trường kinh doanh chung khó khăn, hoạt động ngân hàng nhiều sóng gió, rủi ro, con số lợi nhuận của VietinBank quả thật đầy ấn tượng.

Phân tích kỹ hơn có thể thấy rằng con số lợi nhuận của VietinBank không bền vững, bởi đóng góp cho mức tăng trưởng cao về lợi nhuận quý này không đến từ những nhân tố có tính đột phá như thay đổi về công nghệ, quản trị… Cụ thể, mốt số khoản đóng góp cho lợi nhuận của VietinBank kỳ này là lợi nhuận từ hoạt động dịch vụ tăng 37%, mua bán chứng khoán đầu tư tăng 115%, song kinh doanh ngoại hối lỗ 19 tỉ đồng (cùng kỳ năm trước lãi hơn 70 tỉ đồng). Tuy nhiên, con số dịch chuyển đáng chú ý nhất trong bảng cân đối kế toán của VietinBank kỳ này nằm ở khoản dự phòng rủi ro.

Quý 2.2013, VietinBank chỉ trích lập dự phòng rủi ro hơn 482 tỉ đồng, chỉ bằng 1/3 so với cùng kỳ năm trước (1.482 tỉ đồng). So sánh với một số ngân hàng có cùng quy mô và dư nợ tín dụng cho thấy, mức dự phòng rủi ro của VietinBank kỳ này là thấp nhất. Chẳng hạn, ngân hàng BIDV có tổng tài sản, dư nợ tín dụng tính đến tháng 6.2013 tương đương với VietinBank, song mức trích lập dự phòng trong quý 2 và sáu tháng đầu năm lần lượt là 1.769 tỉ đồng và 2.576 tỉ đồng.

Như ngân hàng Vietcombank, tổng tài sản cũng như dư nợ tín dụng tính đến hết tháng 6.2013 thấp hơn VietinBank xấp xỉ 100.000 tỉ đồng, song cũng bỏ ra 1.166 tỉ đồng và 2.603 tỉ đồng để trích lập dự phòng rủi ro cho quý 2 và sáu tháng đầu năm.

Tương tự, ngân hàng Á Châu (), trong quý 2 chỉ trích lập dự phòng rủi ro gần 57 tỉ đồng, giảm tới 60% so với mức gần 184 tỉ đồng của cùng kỳ năm ngoái. Trong khi đó, trong quý này, hoạt động cho vay của ngân hàng vẫn tăng nhẹ, từ hơn 101.312 tỉ đồng hồi đầu năm lên hơn 108.786 tỉ đồng tính đến hết 30.6 năm nay. Đặc biệt, nợ xấu của ngân hàng cũng tăng từ 2,5% cuối năm 2012 lên 2,98%.

Mặc dù việc trích lập dự phòng thấp không giúp ACB có được con số lợi nhuận tăng đẹp như VietinBank, nhưng cũng giúp giảm đà lùi về lợi nhuận của ngân hàng này. Cụ thể, ACB quý 2 chỉ thu về gần 409 tỉ đồng lợi nhuận sau thuế hợp nhất, bằng phân nửa so với cùng kỳ, luỹ kế đạt 715 tỉ đồng lãi ròng, giảm hơn một nửa so với năm trước.

Hay như ngân hàng Sài Gòn Thương Tín (Sacombank-), quý này cũng chỉ dành ra gần 42 tỉ đồng để trích lập dự phòng, trong khi cùng kỳ năm trước chi phí cho hoạt động này là hơn 322 tỉ đồng, trong khi đó huy động và cho vay của ngân hàng tính đến 30.6 tăng lần lượt 16% và 13%… Nhờ vậy, quý này, Sacombank vẫn tăng trưởng gần 30% lợi nhuận sau thuế và luỹ kế sáu tháng giảm 4% so với cùng kỳ…