Ảnh: Thiên Ân

Chất lượng tài sản ngân hàng đang đi xuống

Mới đây, nhiều ngân hàng tiếp tục rao bán tài sản xử lý nợ xấu. BIDV rao bán nguyên lô gồm quyền sử dụng đất và công trình xây dựng tại Trung tâm Hội nghị Tiệc cưới Crystal Palace (quận 7, TP.HCM) với giá khởi điểm gần 378 tỉ đồng. Trước đó, ngân hàng này đã rao bán đấu giá khoản nợ của Công ty Cổ phần Du lịch Thương mại Nông nghiệp Việt Nam (Agritour) với giá khởi điểm hơn 388 tỉ đồng, tài sản đảm bảo là quyền sử dụng đất diện tích gần 8.147 m2 tại Vũng Tàu.

Gần đây, Vietcombank tiếp tục phát mại tài sản của Vinaxuki. Sau 4 lần rao bán bất thành, định giá giảm gần 18% so với ban đầu. BIDV trước đó cũng thông báo đấu giá gần 1.300 tỉ đồng khoản nợ của Vinaxuki và Công ty Vinaxuki Thái Nguyên.

|

Nhiều ngân hàng tăng cường rao bán tài sản thế chấp của các khoản nợ xấu, nhưng rất khó đẩy trong bối cảnh dịch COVID-19 tiếp tục diễn biến phức tạp. Điều may mắn là hiện nay, nợ xấu của ngân hàng vẫn đang được hỗ trợ đáng kể bởi Thông tư 01, cho phép giữ nguyên nhóm nợ trong giai đoạn này. Dù vậy, ngay trong quý II/2020, các ngân hàng cũng đối mặt với tình trạng căng thẳng hơn về nợ xấu.

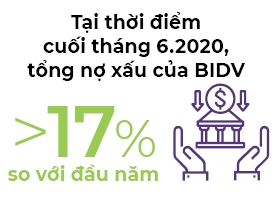

Tại BIDV, tỉ lệ nợ xấu trên dư nợ vay tăng từ mức 1,75% lên 2%. Tại thời điểm cuối tháng 6, tổng nợ xấu của ngân hàng này tăng 17% so với đầu năm. Tương tự, tỉ lệ nợ xấu của Vietcombank cũng tăng từ 0,79% lên 0,83%, hay VietinBank tăng từ 1,16% lên 1,7%. Đó là chưa kể đến những khoản nợ xấu tiềm tàng được các ngân hàng hạch toán ở những khoản mục khác như phần lãi dự thu, khoản phải thu hay tài sản có khác. Ghi nhận từ báo cáo tài chính cho thấy các khoản mục này cũng tăng đáng kể ở nhiều ngân hàng.

Chất lượng tài sản của các ngân hàng đi xuống hoàn toàn trái ngược với kết quả kinh doanh tăng vọt. Theo báo cáo của Công ty Chứng khoán VNDirect, tổng lợi nhuận ròng của các ngân hàng tăng 21,9%, cao hơn nhiều so với mức tăng 3,4% trong quý I/2020, trong khi các doanh nghiệp niêm yết nói chung lại giảm 14,4%.

Trong 6 tháng đầu năm nay, rất nhiều ngân hàng tăng trưởng cao về lợi nhuận như OCB (67%), VPBank (52%), VIB (29%), HDBank (32%), TPBank (26%). Hầu hết các ngân hàng này đều có mảng kinh doanh tín dụng bán lẻ hoặc tiêu dùng khá lớn trong cơ cấu tín dụng.

Một ví dụ là trường hợp của VietinBank. Báo cáo của Công ty Chứng khoán SSI cho thấy lợi nhuận trước thuế của VietinBank trong quý II tăng 106% so với cùng kỳ, cao nhất trong số các ngân hàng niêm yết, bất chấp thu nhập lãi giảm đáng kể do cắt giảm lãi suất cho vay. Cũng theo SSI, động lực tăng mạnh lợi nhuận đến từ thu nhập ngoài lãi (tăng 27,1%), trong khi chi phí được quản lý tốt (giảm 9,3%), đặc biệt là chi phí dự phòng giảm (46,7%).

Tuy nhiên, do làn sóng COVID-19 lần 2 quay trở lại vào tháng 7, lợi nhuận trước thuế nửa cuối năm nay của VietinBank được dự báo sẽ giảm 50,4%, trong khi hệ số NIM giảm thêm 20 điểm cơ bản do tác động của việc miễn và giảm lãi suất kéo dài trong cả 2 quý tiếp theo, theo báo cáo của SSI.

“Chúng tôi cho rằng tác động của dịch COVID-19 đối với chất lượng tín dụng (đồng nghĩa với việc tác động đến lợi nhuận) của ngành ngân hàng tại Việt Nam sẽ có độ trễ nhất định. Như đợt khủng hoảng năm 2008, chúng tôi theo dõi chi phí dự phòng có độ trễ khoảng 4 quý (và cả việc thông qua cơ chế trái phiếu đặc biệt VAMC mà hiện phần lớn các ngân hàng đã giải quyết xong nhưng có ngân hàng vẫn còn phân bổ đến tận năm vừa qua)”, báo cáo của FiinGroup nhận định. Vì vậy, theo FiinGroup, dư địa tăng trưởng trong các năm tới sẽ phụ thuộc vào chính sách trích lập chi phí dự phòng và chính sách hạch toán của các ngân hàng.

|

“Chúng ta chưa nhìn thấy hết ảnh hưởng, bởi chưa biết bao giờ khủng hoảng này kết thúc. Hiện tại vẫn là quá sớm để nói về điều gì trong tương lai”, ông Nguyễn Đức Vinh, CEO VPBank, phát biểu tại Diễn đàn “Từ sống sót đến thịnh vượng” ngày 20.8.

Tại buổi tọa đàm “Cơ hội đầu tư trong vòng xoáy bất định“ diễn ra mới đây, ông Nguyễn Xuân Thành, giảng viên Đại học Fulbright Việt Nam, cho rằng khả năng phục hồi kinh tế trong năm 2021 là rất cao, từ quý II/2021 nền kinh tế có thể phục hồi. Tuy nhiên, bên cạnh điều kiện dịch COVID-19 được kiểm soát và có vaccine, một điều quan trọng không kém là hệ thống ngân hàng vẫn phải đứng vững, tức vượt qua nợ xấu như đã nói ở trên.

Cũng có nhiều chuyên gia thừa nhận nợ xấu đang có nguy cơ quay trở lại mạnh hơn khi COVID-19 diễn biến phức tạp. Tuy nhiên, theo ông Thành, vấn đề nằm ở chỗ dù nợ xấu có tăng lên nhưng thanh khoản vẫn duy trì ổn định thì mọi thứ vẫn được kiểm soát.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)