Các công ty như Lixico đang đối mặt với cạnh tranh gay gắt không chỉ về thương hiệu (branding), mà còn về bán hàng (trade marketing). Ảnh: congthuong.vn

Bột giặt Lix thận trọng ra riêng

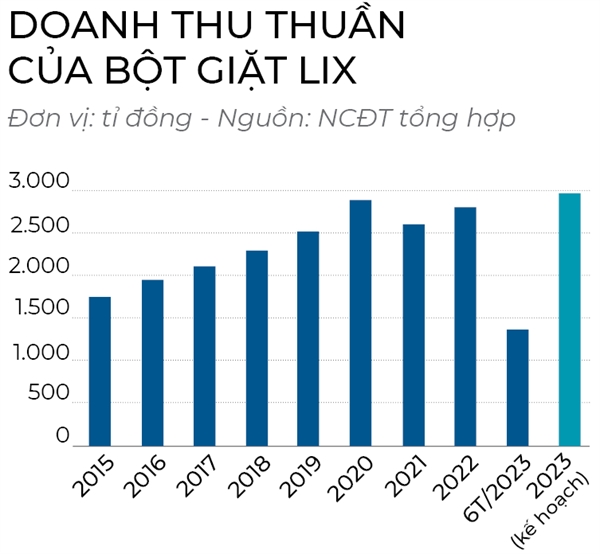

Cổ phiếu LIX của Công ty Cổ phần Bột giặt Lix (Lixco) tính từ đầu năm tới nay đã tăng 31%. Sức hút của cổ phiếu này trước tiên phải kể tới tỉ lệ cổ tức bằng tiền từ khi niêm yết năm 2009 tới nay, dao động từ 30-40%, thậm chí 50%. Tuy nhiên, không thể không nói đến sự hấp dẫn từ hoạt động kinh doanh của doanh nghiệp bột giặt có bề dày lịch sử này. Lixco duy trì doanh thu tăng trưởng khá ổn định trong giai đoạn 2015-2022. Riêng năm 2020, doanh thu lập đỉnh khi đạt hơn 2.900 tỉ đồng, tăng 15% so với cùng kỳ; lợi nhuận trước thuế đạt 292 tỉ đồng, tăng 30% so với năm 2019.

Sống cạnh người khổng lồ

Nhiều năm qua, Lixco vẫn duy trì chiến lược “vững 2 chân”, vừa gia công và vừa phát triển kênh phân phối riêng. Đáng nhắc lại là từ năm 2000, Lixco bắt đầu gia công cho Unilever mỗi năm hàng ngàn tấn bột giặt. Thời điểm năm 2000, tỉ lệ gia công chiếm tới 70% doanh thu, giúp công ty này tồn tại trước hàng loạt đối thủ cạnh tranh nước ngoài. Công ty cũng sản xuất nhãn hàng riêng cho Co.opmart, Big C, Mega Market, VinMart, Lotte...

Bên cạnh đó, những năm gần đây, Công ty gia tăng dải sản phẩm nhãn hiệu Lix gồm bột giặt, nước giặt, nước xả, nước rửa chén, nước lau sàn, nước tẩy Javel, nước lau kính, gel rửa tay khô, nước tẩy toilet... Hiện 43% doanh thu của Lixco đến từ kênh bán hàng truyền thống bao gồm 168 nhà phân phối. Với hệ thống phân phối 100 nhà phân phối cấp 1, khoảng 35.000 điểm bán lẻ, Lixco đã dần quay lại thị trường bằng thương hiệu riêng cho các sản phẩm chăm sóc cá nhân và gia đình là Lix, On1 và Iron & Stone.

|

Chiến lược phát triển nhãn hàng riêng buộc Lixco đẩy mạnh hoạt động quảng cáo, tiếp thị. Năm 2018 Lixco chỉ chi 5 tỉ đồng cho ngân sách quảng cáo, thì đến năm 2022, con số này đã tăng lên gần 30 tỉ đồng, tập trung vào 2 nhãn hàng riêng là Lix, On1. Ngoài các kênh bán hàng trực tiếp, Lixco cũng mở rộng kênh thương mại điện tử và chuỗi nhà hàng, khách sạn...

Các phân tích thị trường cho thấy, với giá bán chỉ bằng 30-40% so với Unilever và P&G, nhãn hàng riêng của Lixco tiếp cận được nhóm khách hàng thu nhập trung bình. Bên cạnh đó, Lixco cũng gia tăng ưu thế khi sở hữu 3 nhà máy sản xuất quy mô lớn với dây chuyền máy móc hiện đại, tại TP.HCM, Bình Dương và Bắc Ninh với tổng công suất lên đến 450.000 tấn/năm. Ước tính, 85% doanh thu của Lixco đến từ thị trường nội địa, một phần là xuất khẩu tới hơn 20 thị trường...

Và cuộc đối đầu trực tiếp

Tuy nhiên, các công ty như Lixico đang đối mặt với cạnh tranh gay gắt không chỉ về thương hiệu (branding), mà còn về bán hàng (trade marketing). Theo thống kê vào năm 2020 của Euromonitor, ngành hàng tiêu dùng chăm sóc cá nhân và gia đình tại Việt Nam (home & personal care - HPC) có giá trị khoảng 3,1 tỉ USD, chỉ xếp sau ngành hàng tiêu dùng nhanh (FMCG). Trong đó, Unilever và P&G nắm tới 71% thị phần, tương đương thu hơn 50.000 tỉ đồng mỗi năm. Phần nhỏ còn lại của miếng bánh được chia cho hàng loạt thương hiệu nội như Aba, Lixco, Bột giặt NET, Vico, Mỹ Hảo...

Ông Lương Vạn Vinh, Tổng Giám đốc Công ty Cổ phần Hóa mỹ phẩm Mỹ Hảo, thừa nhận, đa số các nhãn hàng bột giặt, sản phẩm tẩy rửa của các doanh nghiệp trong nước có sức cạnh tranh yếu khi chi phí quảng cáo, truyền thông của công ty Việt chưa bằng 1/10 các đối thủ nước ngoài.

Cạnh tranh còn gia tăng khi nhà bán lẻ tung ra các sản phẩm chính họ sở hữu (distributors own brand) để cạnh tranh với những thương hiệu như Unilever hay P&G. Xu hướng này tạo hiệu ứng thúc đẩy các thương hiệu lớn triển khai khuyến mãi nhiều hơn hoặc tạo ra các giá trị gia tăng, giá trị xúc cảm cho người mua.

|

Tình hình trở nên thách thức hơn khi người tiêu dùng thắt chặt chi tiêu vì kinh tế khó khăn và thu nhập sụt giảm. Do sản lượng gia công lớn nhưng lợi nhuận không cao nên Lixco buộc phải giảm dần tỉ trọng gia công từ hơn 8% xuống còn 4% trong cơ cấu doanh thu. Gia tăng sản xuất hàng thương hiệu riêng cũng đồng nghĩa với việc chấp nhận đối đầu trực tiếp với các đối thủ lớn hơn. Đây cũng là cuộc đấu mà các thương hiệu nội như Bột giặt NET, Mỹ Hảo, Xà phòng Hà Nội (Haso)... đều xác định khi ra mắt sản phẩm cùng các chiến lược mới.

Chẳng hạn, ông Đỗ Huy Lập, Tổng Giám đốc Haso, cho biết gia công cho Unilever mang lại doanh thu ổn định cho Haso, nhưng tính phụ thuộc lại quá lớn. Trung bình mỗi năm, sản lượng tiêu thụ các sản phẩm gia công cho Unilever chiếm tới 98,6% tổng sản lượng tiêu thụ của Haso. Vì vậy, 3 năm trở lại đây, Công ty đang chuyển mạnh từ chỗ chuyên sản xuất hàng gia công chuyển sang sản xuất, kinh doanh sản phẩm mang thương hiệu riêng.

Trả lời báo giới, ông Cao Thành Tín, Tổng Giám đốc Lixco, cũng cho biết nếu cứ phát triển như cách cũ thì mỗi năm tăng trưởng doanh thu 10%. Vì vậy, Công ty muốn tăng trưởng mạnh mẽ hơn buộc phải có con đường mới, đó chính là phát triển nhãn hàng riêng. Vì vậy, năm 2023 Lixco đặt mục tiêu doanh thu thuần 2.957 tỉ đồng, tăng 5% so với thực hiện năm 2022, song chấp nhận mục tiêu lợi nhuận trước thuế chỉ 225 tỉ đồng, giảm 14% so với thực hiện cùng kỳ năm trước.

Một thông tin đáng chú ý là Lixco vừa công bố thông tin bất thường về tỉ lệ sở hữu nước ngoài tối đa tại Công ty đang ở mức 50%. Có thể Công ty đang cần thêm nguồn lực để mở rộng đầu tư hoặc tận dụng thế mạnh quản trị từ đối tác bên ngoài nhằm tạo bước ngoặt trong phát triển.

Có thể bạn quan tâm:

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)