Bất ngờ xuất hiện cổ đông lớn, SJS e ngại bị thâu tóm

Sự xuất hiện bất ngờ của cổ đông lớn trước thời điểm chốt danh sách cùng “mâu thuẫn” nội bộ lặp lại sau 4 năm bình yên của SJS đã khiến giới đầu tư hoài nghi về khả năng SJS bị thâu tóm. Bởi giá của SJS dù đã phục hồi nhưng vẫn còn ở mức khá thấp trong vòng 3 năm trở lại đây.

Tại sao lại “thu gom” cổ phiếu trong khi SJS đã cạn tiền và vốn để phát triển dự án?

Báo cáo tài chính hợp nhất quý IV/2011 cho thấy, tại ngày 31/12/2011, nợ ngắn hạn của Sudico là 1.250,8 tỷ đồng, trong đó nợ vay ngân hàng là 209,5 tỷ đồng; nợ dài hạn 1.904,8 tỷ đồng, trong đó có 1.700 tỷ đồng là trái phiếu. Tài sản ngắn hạn 690 tỷ đồng, trong đó dư tiền 42 tỷ đồng, 274,9 tỷ đồng phải thu khách hàng, và 220 tỷ đồng là hàng tồn kho.

Với tình hình khó khăn như hiện nay, khả năng thu hồi khoản phải thu của khách hàng, cũng như bán được hàng để giải quyết khoản nợ đến hạn hơn 209 tỷ đồng trong năm 2012 quả là một thách thức đối với SJS, đó là chưa kể đến khoản lãi trái phiểu phải trả có lợi suất cao nhất 26,5%/năm.

Vậy điều gì hấp dẫn ở SJS để nhà đầu tư của họ phải lưu tâm?

Thứ nhất, SJS có quỹ đất gần 2 nghìn hecta nằm ở khu vực phía Bắc và trên 600 hecta nằm rải rác các tỉnh/thành phía Nam đủ để SJS phát triển dự án từ 12 – 15 năm. Nổi bật nhất là dự án Nam An Khánh quy mô hơn 243 ha (gần bằng 1/2 Phú Mỹ Hưng), cách trung tâm Mỹ Đình khoảng 7km.

Trong bản tin nhận định thị trường ngày 9/3/2012, CTCP Chứng khoán Tp. Hồ Chí Minh (HSC) cho rằng SJS sẽ phải đối mặt với vấn đề dòng tiền mặt và vốn để phát triển dự án Nam An Khánh trong thời gian tới.

Tuy nhiên, SJS mới đây cho biết: đến thời điểm này, dự án Nam An Khánh đã hoàn thành công tác bồi thường, giải phóng mặt bằng; hoàn thành 100% nghĩa vụ tài chính với Nhà nước theo quy định (gồm tiền sử dụng đất và giá trị quyền sử dụng đất của quỹ đất 20% trả lại tỉnh Hà Tây); cơ bản hoàn thành đầu tư xây dựng hạ tầng kỹ thuật gồm: hoàn thành san nền; hoàn thành 80% hệ thống giao thông; cấp thoát nước, hoàn thành 60% hệ thống điện chiếu sáng và triển khai đầu tư xây dựng các công trình kiến trúc, nhà ở.

Giả định trong trường hợp xấu, SJS bán 55,7ha đất ở thấp tầng dự án Nam An Khánh, chiếm 23,8% diện tích đất toàn khu với giá khoảng 17-18 triệu đồng/m² (50% giá thị trường) thì thanh khoản được giải quyết và có vốn để tiếp tục phát triển phần còn lại của dự án này cũng như các dự án khác.

Biến động giá SJS trong 3 năm và 6 tháng gần nhất (giá đã điều chỉnh). Cổ phiếu này đã tăng gấp đôi từ đầu năm đến nay. |

Thứ hai, 4 năm trước khi cuộc khủng hoảng tài chính diễn ra, thị trường bất động sản bắt đầu gặp khó khăn, mâu thuẫn nội bộ đã đẩy giá cổ phiếu SJS xuống dưới 20.000 đồng/cổ phiếu. Hoạt động kinh doanh của SJS và giá SJS tăng trở lại nhanh chóng sau khi mâu thuẫn nội bộ được giải quyết.

4 năm sau, giá cổ phiếu SJS lao dốc từ nữa cuối năm 2011 bởi quan ngại về mâu thuẫn nội bộ, tranh cải pháp lý của dự án Nam An Khánh, thị trường bất động sản khó khăn. Mâu thuẫn nội bộ dù cho vẫn đang trong thời kỳ “bất phân” thì cục diện mâu thuẫn này đã khác 4 năm trước. Đến nay, pháp lý dự án Nam An Khánh đã rõ ràng. Vì vậy, cổ đông, khách hàng của SJS vẫn có lý do để kỳ vọng SJS sẽ vượt qua khó khăn để ổn định.

Cuối cùng, trong 209 tỷ đồng nợ vay ngắn hạn có 200 tỷ đồng vay Ngân hàng Hàng Hải Việt Nam (Maritime Bank) – chi nhánh Đống Đa, trong 1.200 tỷ đồng trái phiếu có 500 tỷ đồng phát hành cho Maritime Bank.

Chưa tính đến mục đích thu gom cổ phiếu SJS của ông Bình, việc trở thành cổ đông lớn tại công ty đang là “con nợ” của ngân hàng ông từng tham gia HĐQT với giá gần 30.000 đồng/cổ phiếu có thể là điều đáng lưu tâm.

Cuộc chiến giành “vé” chủ tịch HĐQT?

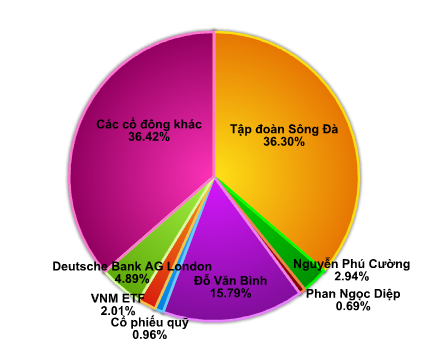

Tổng Công ty Sông Đà hiện tại nắm 36,3% cổ phần của SJS và 4/5 thành viên HĐQT của SJS là do tổng công ty (TCT) này để cử 3/4 thành viên HĐQT là nhân sự của TCT Sông Đà cử sang SJS bao gồm cả chủ tịch HĐQT là ông Phan Ngọc Diệp-người đang có tranh chấp với Tập đoàn Sông Đà, sẽ phải được bầu lại khi nhiệm kỳ của HĐQT hiện tại kết thúc vào ngày 26/3/2012.

Theo phân tích của HSC, “TCT Sông Đà và các cổ đông lớn khác có 3 ghế trong HĐQT để đấu tranh chống lại phe ông Phan Ngọc Diệp trong ĐHCĐ thường niên tổ chức vào ngày 16/4 tới. Và trong cuộc đối đầu giữa 2 phe, ông Đỗ Văn Bình cho thấy có thể sẽ giữ vai trò hết sức quan trọng.”

Không chỉ dừng lại ở “vé” thành viên HĐQT, vé cho vị trí chủ tịch HĐQT cũng trở nên nóng hơn trong kỳ họp tới đây. Bởi, theo nhận định của giới đầu tư, vai trò của TCT Sông Đà ngoài tư cách cổ đông lớn không còn đóng góp nhiều cho SJS do chủ trương doanh nghiệp nhà nước phải tập trung vào ngành nghề chuyên môn. Vì vậy, khả năng TCT Sông Đà sẽ không còn là “ông chủ” tương lai của SJS là rất lớn.

Một công ty với tài sản và tiềm năng phát triển lớn, các sản phẩm cung cấp phù hợp và được thị trường đón nhận như SJS, giá cổ phiếu ở vùng thấp thì khả năng và cơ hội xảy ra thâu tóm là rất cao.

Việc ông Đỗ Văn Bình nắm 15,79% cổ phần SJS, dù chưa thể tham gia HĐQT trước tháng 9/2012, nhưng điều đó có thể thấy khả năng bầu bổ sung/ thay thế thành viên HĐQT sau đó, cũng như sức ảnh hưởng đến kết quả họp Đại hội cổ đông thường niên năm 2012 là chắc chắn. Ông Bình sẽ đơn phương hay còn có liên minh khi tham gia vào SJS? Bởi nếu dừng lại ở 15,79% cổ phần, ông Bình cũng chỉ hơn các cổ đông nhỏ khác là được tham gia vào HĐQT.

Giới thạo tin cho rằng không chỉ có ông Bình mua lại CP SJS của Dragon Capital và một quỹ Việt Nam mà còn một nhân vật khác hiện là chủ tịch của một Ngân hàng tại Tp. Hồ Chí Minh.

Tương lai SJS sẽ ra sao, phụ thuộc rất lớn vào người “cầm lái” – chủ tịch HĐQT mới sẽ được bầu trong kỳ tới đây. Rõ ràng cục diện mâu thuẫn nội bộ SJS đã khác xưa, cuộc chiến 2 nhóm cổ đông đối đầu tại SJS chỉ dừng khi người “vé” chủ tịch HĐQT được xác định, đồng nghĩa là một thời kỳ mới của SJS lại bắt đầu.

Nguồn CafeF

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)