Nếu xét về doanh thu phí bảo hiểm khai thác mới thì Manulife vượt trội và cách biệt nhất, chiếm 24,1% thị phần. (Ảnh: thesun.co.uk)

Bảo hiểm thời “siêu cạnh tranh”

Theo báo cáo của Bộ Tài chính, tính đến hết tháng 7, tổng doanh thu phí bảo hiểm đạt 136.951 tỉ đồng, tăng 15,24%. Trong đó, doanh thu phí bảo hiểm lĩnh vực bảo hiểm phi nhân thọ đạt 38.484 tỉ đồng, tăng 13,6%; lĩnh vực bảo hiểm nhân thọ đạt 98.467 tỉ đồng, tăng 15,9%.

Top 5 so kè

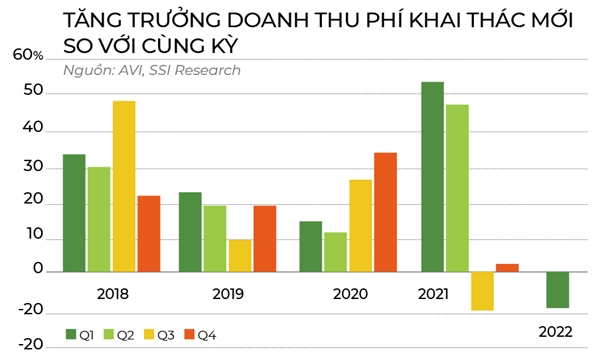

Tuy nhiên, đà tăng trưởng của bảo hiểm nhân thọ, chiếm gần 70% doanh thu toàn ngành đã có suy giảm khi 2 năm trở lại đây đều tăng trưởng chậm lại, trên dưới 20% so với mức tăng hơn 30% của những năm trước.

Ông Ngô Trung Dũng, Phó Tổng Thư ký Hiệp hội Bảo hiểm Việt Nam (IAV), nhận định: “Đà chững lại của ngành bảo hiểm là câu chuyện bình thường vì quy mô thị trường càng lớn thì tốc độ tăng trưởng càng khó ở mức cao như trước đây”. Sự suy giảm này khiến ngành bảo hiểm trở nên cạnh tranh hơn, các công ty liên tục đầu tư cho công nghệ, sản phẩm, đổi mới cách thức phân phối, tiếp thị...

|

Theo số liệu từ IAV, Bảo Việt Nhân thọ hiện dẫn đầu thị trường, chiếm khoảng 19,8% thị phần. Kế đó là Manulife, Prudential, Dai-ichi, AIA... Nếu xét về doanh thu phí bảo hiểm khai thác mới thì Manulife vượt trội và cách biệt nhất, chiếm 24,1% thị phần. Tiếp theo là Bảo Việt, Prudential, Dai-ichi, AIA...

Top 5 công ty trong ngành bảo hiểm đang so kè nhau để thêm chắc chân trong thị trường bảo hiểm Việt Nam được đánh giá vẫn rất tiềm năng. Tiến sĩ Vũ Hồng Thanh, thuộc Viện Đầu tư & Nghiên cứu BIDV, cho biết: “Tỉ lệ thâm nhập của bảo hiểm nhân thọ Việt Nam mới khoảng 2,3-2,8% GDP, khá thấp so với các thị trường mới nổi và cách xa mức 9,6% tại các thị trường phát triển”.

Trước mắt, để chớp thời cơ và giữ vững phong độ, các công ty đã liên tục đổi mới. Theo Vietnam Report, 90% doanh nghiệp bảo hiểm đều đang triển khai chuyển đổi số. Trong đó, bước đi của Bảo Việt Nhân thọ là ra mắt nhiều sản phẩm bảo hiểm số như bảo hiểm du lịch (Travel Easy), bảo hiểm thiết bị điện tử (Gadget Easy)... Bảo Việt cũng cung cấp ứng dụng giám định bồi thường số E-Claim, Baoviet Direct... để giúp khách hàng tra cứu thông tin, giao dịch trực tiếp, trả lời tự động... Một số công ty cũng đã ứng dụng công nghệ để thay đổi cách thức đào tạo và tiếp cận khách hàng. Đơn cử, Manulife mở trang thương mại điện tử Manulife Shop để tiếp cận khách hàng dễ dàng hơn. Theo bà Marilyn Wang, Giám đốc Khối Tiếp thị và Truyền thông tại Manulife Việt Nam, bảo hiểm là sản phẩm vô hình và hợp đồng bảo hiểm thường kéo dài từ 10-20 năm, nên dịch vụ chính là thứ duy nhất hữu hình và tạo sự khác biệt.

Luật chơi mới

Để tăng cường sự thích ứng với đại dịch và để đáp ứng nhu cầu mới, các công ty bảo hiểm nhân thọ đã tìm cách đa dạng hóa và gia tăng kênh phân phối. Bên cạnh hợp tác với ngân hàng để phân phối bảo hiểm (bancassurance), những thương vụ hợp tác giữa công ty bảo hiểm với các công ty thương mại điện tử (Shopee, Tiki, Lazada), công ty công nghệ tài chính fintech (Grab, MoMo), hay công ty công nghệ bảo hiểm (Insurtech) trở nên phổ biến hơn. Như hợp tác giữa AIA với Tiki, Manulife với MoMo...

|

SSI Research đánh giá, sự hợp tác với các Insurtech còn nhằm tăng cường khả năng phân tích dữ liệu lớn (big data), giúp các công ty bảo hiểm nhân thọ đa dạng hóa sản phẩm và kênh phân phối trong tương lai.

Ở góc độ doanh nghiệp, ông Wayne Besant, CEO của AIA Việt Nam, thừa nhận, phần lớn sản phẩm của các công ty khá giống nhau nên sẽ có 2 yếu tố chính để trở nên vượt trội. Trước hết là về quy mô khi trong đại dịch, người ta nhìn thấy, những công ty có tiềm lực mạnh sẽ có khả năng thanh toán bồi thường nhanh chóng. Tính đến nay, Manulife Việt Nam là hãng có vốn điều lệ lớn nhất với 22.220 tỉ đồng. Kế đó là FWD Việt Nam (18.546 tỉ đồng), Sun Life Việt Nam (16.480 tỉ đồng), Cathay Life (15.310 tỉ đồng)...

Yếu tố thứ 2 tạo khác biệt và tăng sức cạnh tranh cho các công ty bảo hiểm là khả năng am hiểu thị trường và khách hàng, để thiết kế những sản phẩm phù hợp nhất cũng như để tạo những trải nghiệm tốt nhất. Vấn đề này có liên quan nhiều đến chất lượng tư vấn viên và khâu giải quyết bồi thường.

Khảo sát từ SAP cho thấy, 43% khách hàng đã dùng sản phẩm bảo hiểm nói họ đã đổi doanh nghiệp bảo hiểm sau khi có những trải nghiệm bồi thường không như ý... Với Prudential, từ năm ngoái, hầu hết yêu cầu bồi thường của khách hàng đã được giải quyết ngay trong ngày. Hanwha Life Việt Nam, FWD Việt Nam cũng đã triển khai giải quyết quyền lợi bảo hiểm trực tuyến. Đặc biệt, khách hàng của Generali Việt Nam chỉ cần khoảng 2 phút để nộp yêu cầu giải quyết quyền lợi trực tuyến.

|

| Để tăng cường sự thích ứng với đại dịch và để đáp ứng nhu cầu mới, các công ty bảo hiểm nhân thọ đã tìm cách đa dạng hóa và gia tăng kênh phân phối. (Ảnh: Quý Hòa) |

Báo cáo NextWave của E&Y đã chỉ ra, ngày nay, thị trường bảo hiểm đã trở thành nơi siêu cạnh tranh với biên lợi nhuận cực nhỏ, tăng trưởng chậm và chi phí vận hành cao. Nếu vẫn giữ mô hình cũ, theo các cách thức cũ, các công ty bảo hiểm sẽ khó trụ lại và bền vững.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)