Bà Phạm Thị Huân và em trai Phạm Thanh Hùng. Ảnh: Quý Hòa

Ba Huân - Vinacapital: Hợp đồng dang dở

→Ba Huân muốn chấm dứt hợp tác với VinaCapital

→VinaCapital phản hồi vụ Ba Huân "kêu cứu"

Một buổi sáng trên sóng truyền hình HTV hồi tháng 3, bà Phạm Thị Huân, Giám đốc Công ty Cổ phần Ba Huân, chia sẻ niềm vui vì có được một đối tác lớn như VinaCapital giúp sức mở rộng Công ty. Tuy nhiên, niềm vui ngắn chẳng tày gang, bỗng một ngày Ba Huân “kêu cứu” và muốn chấm dứt ngay hợp đồng càng sớm càng tốt.

Mất tiền, mất cả tiếng

Theo thông tin Ba Huân gửi lên Thủ tướng, Công ty lo sợ VinaCapital sẽ giành quyền kiểm soát công ty. Bà Huân chia sẻ với báo chí giải thích rằng, VinaCapital “tự động” đưa vào tỉ suất hoàn vốn đầu tư 22%/năm, gấp 3 lần lãi suất vay vốn ngân hàng.

Trong khi đó, đại diện VinaCapital cũng khẳng định, trước đó, Ba Huân đã nhận được Biên bản ghi nhớ Đầu tư bằng tiếng Anh cùng bản dịch tiếng Việt để đối chiếu, rà soát. Tất cả điều khoản thương mại quan trọng cốt lõi sẽ được đưa vào các hợp đồng chính thức trước khi ký biên bản này vào tháng 10.2017.

|

Việc thương lượng và soạn thảo các văn bản đầu tư, từ lần gặp gỡ đầu tiên và thời gian chuẩn bị việc ký kết Biên bản Ghi nhớ cho đến khi ký kết các hợp đồng chính thức kéo dài hơn 6 tháng. Trong suốt quá trình đó, Ba Huân có tham vấn một số đơn vị tư vấn chuyên nghiệp và do đó họ hoàn toàn hiểu rõ các nghĩa vụ mà họ đã cam kết thực hiện. Nếu Ba Huân ký hợp đồng khi chưa đọc kỹ các điều khoản hoặc chưa qua luật sư tư vấn trong suốt 6 tháng thì chứng tỏ công ty này thiếu chuyên nghiệp; còn nếu biết thì gọi là “ký liều”.

Thực tế, vụ đổ vỡ trong thương vụ giữa Ba Huân và VinaCapital phản ánh mâu thuẫn giữa quỹ đầu tư và công ty tư nhân nhận đầu tư. Một phần là do sự thiếu hiểu biết của công ty tư nhân trong các thương vụ gọi vốn. Một phần có do sức ép của các quỹ, cài cắm những điều khoản quá có lợi mà không cân bằng giữa lợi ích các bên.

|

Trước đây, Vinamit cũng từng hủy thương vụ với Indochina Capital. Theo Indochina Capital khi đó, việc dừng hợp tác đầu tư do Vinamit đã có những thay đổi trong chiến lược trung hạn. Trong khi, đại diện Vinamit, chia sẻ Indochina Capital đã thể hiện rõ ý chí muốn sở hữu công ty thay vì muốn cùng công ty đi một chặng đường dài. Ngoài yếu tố sợ mất quyền kiểm soát công ty, đại diện Ba Huân còn lo ngại khoảng “phạt” với lãi suất lên tới 22%.

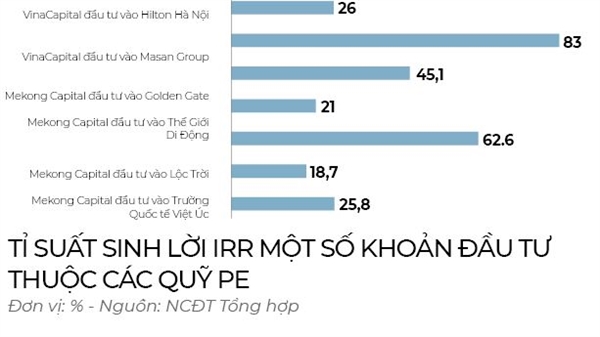

Thông thường ở môi trường Việt Nam, một khoản đầu tư PE có thời hạn 5 năm sẽ có tỉ suất hoàn vốn nội bộ (IRR) trên 20%. Có thể liệt kê lại vài trường hợp có tỉ suất IRR cao, như: Mekong Capital chốt lãi với Thế Giới Di Động 61%, Trường Quốc tế Việt Úc 26%, Golden Gate 45%... Mức IRR của VinaCapital đặt ra với Ba Huân ở mức trung bình trong thị trường vốn hiện nay. Tuy nhiên, cũng có nhiều ý kiến cho rằng điều khoản buộc doanh nghiệp phải đạt IRR 22% ở thời điểm mà lãi suất vay đang rất thấp như hiện nay là thiếu hợp lý.

|

Khi đầu tư vào Ba Huân, ông Andy Hồ, Giám đốc Điều hành Tập đoàn, đã nhận định, trứng gia cầm, phổ biến nhất là trứng gà và trứng vịt, đang được tiêu thụ ngày càng nhiều tại Việt Nam. Một dự báo dựa trên tốc độ đô thị hóa, sự mở rộng của tầng lớp trung lưu và thu nhập dành cho chi tiêu cao hơn, sẽ giúp mức tiêu thụ trứng gấp đôi vào năm 2021.

Tuy nhiên, thị trường trứng và gia cầm hiện đang có biên lợi nhuận thấp, trung bình khoảng 2%, trong khi đó mức tăng trưởng thị trường này chưa thực sự tăng cao. Do vậy, thực sự là sức ép đối với Ba Huân khi đứng trước khoản phạt trả lại vốn đầu tư cộng dồn với lãi suất 22% hoặc chuyển giao tối thiểu 51% cổ phần nếu không hoàn thành kế hoạch kinh doanh sau 3 năm từ khi nhận vốn đầu tư.

Theo VinaCapital, hai bên đang ngồi lại để đi đến thỏa thuận kết thúc thương vụ. Ba Huân sẽ bảo toàn được doanh nghiệp một tay gầy dựng nhưng uy tín của Công ty trong mối quan hệ với các nhà đầu tư sau này sẽ ảnh hưởng không nhỏ.

Cần sòng phẳng, chuyên nghiệp

Khẳng định ngừng hợp tác ba Huân nhưng VinaCapital vẫn đưa thêm một chú thích “trên cơ sở tôn trọng pháp luật và hài hòa lợi ích”. Điều này chứng tỏ, dù Ba Huân có giữ được công ty nhưng cũng phải chịu một mức thiệt hại đáng kể chứ VinaCapital khó có thể ra về tay không.

Nói về quy tắc đầu tư, thông thường nhà đầu tư quan tâm đến “thoát” (exit) nhiều hơn là chia lãi, mà exit thì có nhiều cách khác nhau, bán cho công ty khác, bán cho quỹ khác, bán lại cho chính công ty mình, rồi thì IPO... thường nhiều cách đầu tư. Chẳng hạn, nhà đầu tư phải lấy 100% tiền góp vốn, rồi phần còn lại mới chia theo tỉ lệ %. Hoặc nhà đầu tư thu tiền trước, nhưng sẽ có “cap”, tức là một con số tối đa. Trên con số này thì quay lại chia theo tỉ lệ sở hữu.

Trong thông tin VinaCapital gửi báo chí, đơn vị này xác nhận “luôn để mở cơ hội hợp tác trở lại với Công ty Ba Huân khi có điều kiện thuận lợi hơn”. VinaCapital vẫn tiếp tục thúc đẩy các hoạt động đầu tư đối với các công ty tư nhân, doanh nghiệp gia đình.

Hợp tác nhận đầu tư của các công ty quản lý quỹ tư nhân trở thành xu hướng tại nhiều doanh nghiệp Việt Nam.

|

Rất nhiều công ty đã tận dụng được bệ đỡ của các quỹ và phát triển mạnh mẽ. Chẳng hạn, Mekong Capital hiện quản lý 4 quỹ với những thương vụ đầu tư nổi tiếng có thể kể đến như Wrap&Roll, ABA Cooltrans, Mobile World (sau này là Thegioididong), Lộc Trời, PNJ, Vietnam Australia International School, Traphaco, ICP, AA, Masan, Golden Gate, FPT, Maison... Công ty Quản lý Quỹ Dragon Capital cũng có các khoản đầu tư thành công, gồm VinHomes, Sabeco (SAB), Masan Group, PNJ, CEN Land, Lọc hóa dầu Bình Sơn...

Trong cuộc chơi này, một bên muốn có tài chính để mở rộng quy mô, một bên tính toán chặt chẽ để bảo đảm đồng tiền bỏ ra được tiêu đúng cách và tối đa lợi ích cho các nhà đầu tư. Sự tham gia của quỹ đầu tư trong các doanh nghiệp thường rất ngắn hạn cùng với vòng đời cũa quỹ là 3-5 năm. Họ bỏ tiền vào doanh nghiệp và điều họ muốn là chi phối được quá trình ra quyết định của doanh nghiệp. Một giao dịch mua bán và sáp nhập có thể không thành công ở bất kỳ giai đoạn nào với nhiều nguyên nhân khác nhau.

Có thể thấy, M&A là xu thế tất yếu của doanh nghiệp Việt Nam. Nhưng hoạt động này không đơn thuần là sự kết hợp đơn giản giữa một bên là nhà đầu tư có tài chính mạnh và một bên là doanh nghiệp cần vốn. Sự thành công trong hợp đồng này chỉ có khi có sự chuẩn bị kỹ càng về tư cách pháp nhân, tài chính, thương hiệu, thị phần, thị trường, chiến lược kinh doanh, kiểm soát giao dịch cổ phiếu... Sự chuyên nghiệp cần thiết ngay cả khi chấm dứt hợp đồng.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)