Hình ảnh minh họa: TL.

3 phương án tái cấu trúc nợ cho các doanh nghiệp phát hành trái phiếu

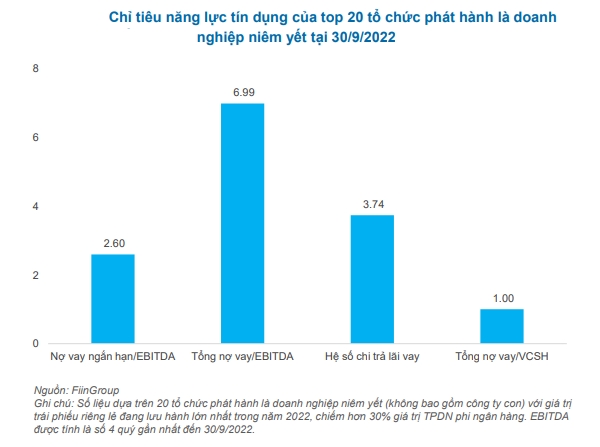

FiinRatings cho biết họ đã thực hiện rà soát năng lực tài chính của nhóm top 20 tổ chức phát hành là doanh nghiệp niêm yết có giá trị phát hành lớn nhất. Kết quả cho thấy các doanh nghiệp này đều đang chịu áp lực thanh khoản lớn trong ngắn hạn 12 tháng tới do dòng tiền yếu và áp lực nợ trái phiếu và nợ tín dụng lớn hơn dòng tiền tạo ra trong khi các kênh huy động vốn đang gặp nhiều khó khăn. Rủi ro này cũng lớn hơn khi được đặt trong bối cảnh lãi suất tăng cao và nhiều ngành đang có triển vọng kém tích cực trong năm 2023.

Dù sức khỏe tín dụng gặp hạn chế, nhiều doanh nghiệp vẫn có khả năng chống chịu tốt và có thể khôi phục nếu vượt qua giai đoạn tới. Ngoài ra, nhà phát hành niêm yết nên thường xuyên thực hiện công bố thông tin định kỳ để nhà đầu tư có thể chủ động phần nào việc chủ động đánh giá cho các quyết định đầu tư, đặc biệt khi tình huống khi xảy ra vi phạm nghĩa vụ thanh toán.

|

Với tổ chức phát hành là doanh nghiệp chưa niêm yết mặc dù trái phiếu được sở hữu khá phổ biến bởi nhà đầu tư cá nhân nhưng thị trường vẫn tồn tại nhiều điểm mù về thông tin. “Điều này theo chúng tôi đã góp phần tạo lên sự mất lòng tin và gây ra việc rút trước khi đáo hạn kể cả các trái phiếu của các doanh nghiệp được chúng tôi cho là rủi ro thấp và gây ra các hiệu ứng dây chuyền lên thị trường cổ phiếu và chứng chỉ quỹ trái phiếu”, FiinRatings nhìn nhận.

Thị trường chứng kiến nhiều hoạt động tái cơ cấu nợ trái phiếu đang diễn ra. Một số phương án khả thi có thể kể đến như: gia hạn kỳ trả nợ có thanh toán, gia hạn kỳ trả nợ không cần thanh toán, hay “hàng đổi hàng”. Đây được đánh giá là các giải pháp đảm bảo lợi ích cho cả 2 bên, nhà phát hành không bị áp lực dòng tiền và nhà đầu tư vẫn có thể thu hồi khoản đầu tư trong tương lai mà không phải cắt lỗ. Trên thực tế, thị trường vừa qua đã chứng kiến nhiều doanh nghiệp áp dụng các giải pháp trên.

|

Gia hạn kỳ trả nợ có thanh toán một phần

Phương án này áp dụng với các doanh nghiệp có năng lực và mong muốn đáp ứng nghĩa vụ nợ và nhưng gặp khó khăn trong ngắn hạn sẽ muốn giãn nợ để vượt qua giai đoạn này.

Việc chủ động thanh toán một phần và phần còn lại được giãn hoặc hoãn sẽ giúp doanh nghiệp tuân thủ trả nợ gốc và lãi sẽ giúp các nhà phát hành giữ mức độ tín nhiệm cho các hoạt động huy động vốn trong tương lai. Các nhà phát hành nên chủ động thông tin tới nhà đầu tư về tình hình sản xuất kinh doanh, thực hiện dự án và tiến độ trả nợ, cũng như đưa ra mức lãi suất “đền bù” phù hợp. Nhà đầu tư cần chủ động đánh giá và rà soát tình trạng pháp lý và tiến độ thực hiện của dự án trước khi đồng ý gia hạn kỳ trả nợ.

Gia hạn kỳ trả nợ không thanh toán gốc

Trong trường hợp nhà phát hành gặp khó khăn lớn không thể đảm bảo duy trì hoạt động sản xuất kinh doanh, nhà đầu tư có thể cần phải chấp nhận một mức chiết khấu nhất định để dự án có thể hoàn thành.

Tùy theo năng lực tài chính hiện tại, nhà đầu tư có khả năng phải chấp nhận giãn hoặc hoãn toàn bộ phần nợ gốc, song vẫn có thể duy trì cơ hội thu lại phần tiền gốc và lãi trong tương lai tùy theo thực tế đánh giá lại. Phương án không thanh toán một phần nợ là động thái tương đối nhạy cảm và có khả năng ảnh hưởng đến uy tín của nhà phát hành, do đó doanh nghiệp nên chủ động xây dựng phương án và đàm phán với trái chủ trước khi đến hạn nhằm tránh rơi vào tình huống vi phạm nghĩa vụ nợ.

Hàng đổi hàng

Hoạt động này đã diễn ra trên thị trường trong thời gian qua và đạt kết quả tương đối khả quan. Phương án này cần sự đồng thuận giữa nhà đầu tư và đơn vị phát hành.

Theo FiinRatings, “Hàng đổi hàng” là một lựa chọn quan trọng và phụ thuộc nhiều vào bản chất hoạt động kinh doanh và sản phẩm của mỗi doanh nghiệp. Nhà đầu tư có thể đồng tình với giải pháp này khi có đầy đủ thông tin và pháp lý về tài sản được sử dụng để hoán đổi.

Để chuẩn bị cho các tình huống khi có một số doanh nghiệp vi phạm nghĩa vụ nợ và nhằm gỡ bỏ nút thắt cho kênh vốn trái phiếu doanh nghiệp, FiinRatings cho rằng chúng ta nên có các hướng dẫn cụ thể về xử lý vấn đề tái cấu trúc nợ trái phiếu và xử lý trọng các tình huống không mong muốn xảy ra khi có các trường hợp vi phạm nghĩa vụ thanh toán nợ trái phiếu.

Có thể bạn quan tâm

Dư nợ trái phiếu nội địa giảm hơn 15.800 tỉ đồng trong tháng 10

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)