_2010663.png)

Với định giá 1,5 tỉ USD cho 15% cổ phần tại VPBank, SMBC tổng cộng đã đầu tư khoảng 2,9 tỉ USD vào hệ sinh thái VPBank. Ảnh: Quý Hòa

Nước rút M&A ngân hàng

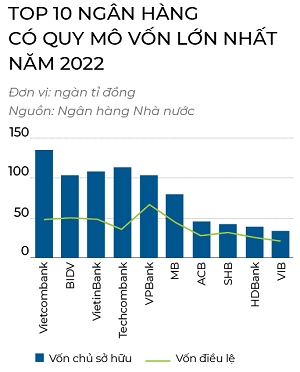

Thương vụ phát hành riêng lẻ 15% cổ phần của VPBank cho Sumitomo Mitsui Banking Corporation (SMBC) của Nhật đã khiến thị trường M&A tài chính - ngân hàng tại Việt Nam sôi động hơn. Với định giá 1,5 tỉ USD cho 15% cổ phần tại VPBank, SMBC tổng cộng đã đầu tư khoảng 2,9 tỉ USD vào hệ sinh thái VPBank. Hoàn tất thương vụ này, VPBank vươn lên trở thành ngân hàng có vốn chủ sở hữu lớn nhất nhì hệ thống.

Pháo lệnh tỉ USD VPBank - SMBC

Trước đó, nhiều thương vụ M&A quy mô lớn cũng đã hoàn tất, có thể kể tới thương vụ trị giá 882 triệu USD mua 15% cổ phần tại BIDV của KEB Hana Bank (Hàn Quốc) trong năm 2019; Techcombank bán công ty tài chính Techcombank Finance cho Lotte Card (Hàn Quốc) với giá hơn 75 triệu USD; MB chuyển nhượng 49% cổ phần tại Mcredit cho Shinsei Bank (Nhật)... Mới đây, Shinhan Bank Việt Nam mua lại mảng bán lẻ của ANZ Việt Nam; VIB rót tiền mua chi nhánh của Commonwealth Bank tại TP.HCM; hay UOB hoàn tất thu mua mảng ngân hàng bán lẻ của Citi tại Việt Nam...

|

Thông tin cập nhật cũng cho thấy, SeABank lấy ý kiến cổ đông bằng văn bản để thông qua việc chào bán cổ phiếu riêng lẻ cho nhà đầu tư nước ngoài. VCB công bố kế hoạch phát hành riêng lẻ 6,5% vốn điều lệ cho các nhà đầu tư tài chính trong năm 2023 để cải thiện CAR 2-2,5%. MSB sẽ trình cổ đông thông qua phương án nhận sáp nhập một tổ chức tín dụng tại Việt Nam trong năm nay. Lãnh đạo SHB cũng khẳng định tìm kiếm cổ đông chiến lược nước ngoài là một trong những ưu tiên lớn trong năm nay. Thị trường M&A ngân hàng cũng đang nóng lên nhờ các thương vụ thoái vốn của VNPost tại LienVietPostBank, hay Petrolimex tại PGBank...

Bên cạnh đó, nhiều ngân hàng trong nước đang tích cực tìm đối tác ngoại trong bối cảnh có 4 ngân hàng sẽ nhận chuyển giao bắt buộc đối với 4 ngân hàng yếu kém. Trong đó, có 2 ngân hàng nhận chuyển giao đề xuất được nâng tỉ lệ sở hữu của nhà đầu tư nước ngoài tại ngân hàng lên 49%. Về vấn đề này, ông Nguyễn Thế Minh, Giám đốc Phân tích khối khách hàng cá nhân Công ty Chứng khoán Yuanta Việt Nam, cho biết khi gánh một ngân hàng yếu kém thì ít nhiều cũng sẽ bị ảnh hưởng đến tỉ lệ an toàn vốn của ngân hàng mẹ. Vì vậy, ngân hàng mẹ chắc chắn sẽ phải tìm những nhà đầu tư nước ngoài lớn.

Chướng ngại trên đường đua M&A

Ông Ngô Chí Dũng, Chủ tịch Hội đồng Quản trị VPBank, cho biết: “Với khoản đầu tư chiến lược từ SMBC, VPBank sẽ có một bước nhảy vọt về quy mô vốn trên hệ thống ngân hàng Việt Nam”. Thực tế, có thể thấy M&A là con đường tăng vốn ngắn nhất với nhiều ngân hàng hiện nay. Công ty Chứng khoán Mirae Asset nhận định, tốc độ tăng trưởng lợi nhuận của ngành ngân hàng được dự báo sẽ chậm lại trong năm 2023 so với mức nền cao năm 2022 trước áp lực đối với biên lãi ròng (NIM) và chất lượng tài sản trong trung hạn.

|

Trong khi đó, các ngân hàng đang trong cuộc đua tăng vốn nhằm nâng cao năng lực tài chính, song so với các ngân hàng trong khu vực, bộ đệm vốn của ngân hàng Việt vẫn còn mỏng. Mặt khác, trong khi các nước trong khu vực đã thực hiện Basel 3 hoặc một phần Basel 3, Việt Nam mới thực hiện Basel 2. Theo Ngân hàng Nhà nước, đã có 20 ngân hàng thương mại được công nhận áp dụng chuẩn Basel 2, trong đó có 16 ngân hàng công bố hoàn thành cả 3 trụ cột Basel 2. Một số ngân hàng đã bắt đầu áp dụng quy chuẩn nâng cao và có những bước chuẩn bị hướng tới chuẩn Basel 3.

Theo Trung tâm Lưu ký Chứng khoán, tính đến ngày 3/1/2023, trong 30 ngân hàng thương mại niêm yết chỉ có 16 ngân hàng có tỉ lệ sở hữu của nhà đầu tư nước ngoài trên 15%. Trong đó, không ít ngân hàng đang trong tình trạng cạn sạch room ngoại với tỉ lệ tối đa 30%. Vì thế, nhiều ngân hàng đang trông đợi được nới room ngoại, nhất là những ngân hàng nhận chuyển giao bắt buộc tổ chức tài chính yếu kém có thể được nới room ngoại từ 30% lên tới 49%. Đặc biệt, trong Chiến lược Phát triển ngành ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030, đến cuối năm 2025, sẽ có 3-5 ngân hàng thương mại niêm yết trên thị trường chứng khoán nước ngoài; 2-3 ngân hàng lọt Top 100 ngân hàng của châu Á.

Tuy nhiên, thách thức tăng vốn hiện nay khi phát hành thêm cổ phần cho nhà đầu tư hiện hữu hoặc các nhà đầu tư mới gần như chững lại. Đánh giá về kế hoạch tăng vốn 2021-2025, đại diện Vietcombank cho rằng việc tìm kiếm nhà đầu tư có đủ tiềm lực tài chính phù hợp với mục tiêu là “khá thách thức”. Trong khi đó, giải pháp phát hành trái phiếu tăng vốn cũng gặp khó do xu hướng thắt chặt tiền tệ, lãi suất tăng. Rào cản về chính sách cũng khiến nhiều ngân hàng chưa sử dụng hết tỉ lệ room ngoại 30% nhưng chưa tìm được đối tác chiến lược nước ngoài. Cũng có những ngân hàng nới room cho nhà đầu tư ngoại lên kịch trần 30% nhưng vẫn không thu hút đủ như BacABank, KienlongBank, VietBank, Sài Gòn Công Thương, Nam Á...

Nói về xu hướng M&A trên thị trường tài chính, Công ty Tư vấn KPMG Việt Nam đánh giá, hoạt động M&A trong lĩnh vực tài chính - ngân hàng đã chững lại trong năm 2022 nhưng sẽ trở lại vì lĩnh vực này luôn thu hút nhiều nhà đầu tư nước ngoài là các tập đoàn tài chính lớn trên thế giới. Đây là thời điểm bắt buộc các ngân hàng Việt Nam có nhu cầu tăng vốn và tìm kiếm đối tác chiến lược nhằm nâng cao năng lực quản lý rủi ro, hiệu quả hoạt động, công nghệ và số hóa... Tất cả đều muốn nhanh chóng chiếm thị phần của một thị trường với 70% dân số chưa có tài khoản ngân hàng.

English

English

_17154588.png)

_399399.jpg?w=158&h=98)

_221453960.jpg?w=158&h=98)