_11107714.png)

Thị trường cho thấy các chuỗi trà sữa đang chững lại, nhiều cửa hàng phải thu hẹp hoặc đóng cửa sau đại dịch COVID-19. Ảnh: thanhnien.vn

Gong Cha & cú nhảy 10.000 cửa hàng

Theo tin mới nhất, chuỗi trà sữa Gong Cha đã chạm mốc 2.000 cửa hàng ở quy mô toàn cầu. Đến năm 2030, Gong Cha còn đề ra kế hoạch táo bạo là phải chạm đến 10.000 cửa hàng. Đây là mục tiêu đầy tham vọng bởi so với thực tại, Gong Cha chỉ mới đi được 1/5 chặng đường. Tính ra trong 7 năm tới, cứ mỗi năm Gong Cha cần mở mới 1.100-1.200 cửa hàng thì mới hoàn thành mục tiêu.

Mục tiêu nhảy vọt

Đặt trong bối cảnh kinh tế ảm đạm, mục tiêu của Gong Cha càng thêm thách thức. Tại Việt Nam, Khảo sát “Thói quen tiêu dùng 2023” của PwC cho thấy, người tiêu dùng Việt Nam đang thận trọng hơn trong thói quen chi tiêu. Cụ thể, 62% người tiêu dùng có xu hướng giảm tiêu thụ các mặt hàng không thiết yếu, thấp hơn so với trung bình toàn cầu (69%).

Chưa kể, thị trường cho thấy các chuỗi trà sữa đang chững lại, nhiều cửa hàng phải thu hẹp hoặc đóng cửa sau đại dịch COVID-19. Momentum Works từng đánh giá, trà sữa là một ngành công nghiệp mà 90% cửa hàng thất thu. Mặc dù có tỉ suất lợi nhuận cao (60-70%) nhưng trà sữa vẫn là một ngành hàng khó cạnh tranh do sản phẩm dễ sao chép và các vấn đề về chuỗi cung ứng.

Soi vào lịch sử hoạt động của Gong Cha, đơn vị này chỉ bắt đầu tăng tốc mở chuỗi sau 5 năm thành lập, tức năm 2011 - thời điểm Gong Cha triển khai nhượng quyền độc quyền ra nước ngoài. Qua 12 năm ròng rã, Gong Cha mới nâng được tổng cửa hàng lên con số 2.000. Từ mức này để vươn đến 10.000 cửa hàng trong 7 năm tới là một áp lực lớn cho Gong Cha toàn cầu.

|

Dù vậy, những nhà lãnh đạo Gong Cha Global vẫn có niềm tin hoàn thành được chỉ tiêu. Bởi thị trường chủ lực của Gong Cha sẽ không còn là quê nhà Đài Loan hay châu Á như một thập kỷ trước mà Anh, châu Âu và Mỹ mới là điểm khai phá cho Gong Cha. Thị trường trà sữa tại Mỹ đã trở nên hấp dẫn trong những năm gần đây, ước đạt 2,2 tỉ USD trong 10 năm nữa, từ mức 640 triệu USD hiện tại (theo Future Market Insights). Vì thế, chuỗi trà sữa Sharetea đã có lượng cửa hàng ở Mỹ nhiều hơn cả Đài Loan. Cơn nghiện trà sữa từ châu Á cũng lan sang châu Âu. Tính chung ở quy mô toàn cầu, Fortune Business Insights dự đoán, thị trường trà sữa có thể sẽ chạm tới mức 3,4 tỉ USD vào năm 2027.

Ở Việt Nam, ông Nguyễn Hoài Phương, CEO của Golden Trust, công ty độc quyền nhận nhượng quyền từ Gong Cha, cho biết: “Những thay đổi trong chiến lược của Gong Cha Global có tác động không nhỏ đến hệ thống Gong Cha Việt Nam”. Cụ thể, Golden Trust có thể tăng tốc mở chuỗi từ con số 39 cửa hàng hiện tại để đảm bảo mục tiêu chung của Gong Cha toàn cầu. Tính ra, Gong Cha Việt Nam cần mở mới khoảng 50 cửa hàng mỗi năm. Đây là con số thử thách bởi chuỗi Gong Cha ở Việt Nam chưa từng mở chuỗi với mức độ như thế. Thời kỳ đỉnh cao, tổng cửa hàng của Gong Cha là hơn 50. Ngay các đối thủ như Trà Tiên Hưởng Gotcha cũng đang duy trì 25 cửa hàng, Koi Thé 37 cửa hàng. Ding Tea có lẽ là chuỗi có quy mô lớn nhất với gần 200 cửa hàng khắp Việt Nam nhưng địa bàn hoạt động chủ yếu của Ding Tea là Hà Nội. Thực tế, trà sữa phân khúc trung cao cấp không chỉ là thức uống mà còn là phong cách, quà tặng, với yêu cầu cao về chất lượng và trải nghiệm nên khó mở chuỗi ồ ạt như ở phân khúc bình dân.

|

Tuy nhiên, lợi thế cho Gong Cha và các thương hiệu khác là thị trường Việt Nam chỉ đứng sau Indonesia và Thái Lan trong tiêu thụ trà sữa, với doanh thu hơn 362 triệu USD, tức chiếm 10% tổng quy mô toàn Đông Nam Á (theo Momentum Works). Lợi thế khác là tệp khách hàng trà sữa đã mở rộng, không chỉ giới hạn trong học sinh, sinh viên, người trẻ mà ngay tầng lớp trung niên cũng thường xuyên dùng trà sữa.

Phép tính nhượng quyền

Dù vậy, ông Nguyễn Hoài Phương cho biết, Golden Trust sẽ không chạy đua mở chuỗi Gong Cha bằng mọi giá. Thay vào đó, Golden Trust sẽ chú ý đến số lượng ly bán ra mỗi ngày. Chuỗi Gong Cha tại Việt Nam từng bán ra trên 15.000 ly/ngày, một mức cao so với Gong Cha ở nhiều thị trường trong khu vực như Malaysia, Philippines. Một trong những giải pháp để các tên tuổi có thể gia tăng số lượng cửa hàng nhanh chóng là nhượng quyền thứ cấp. Golden Trust từng triển khai nhượng quyền Gong Cha cho một số cửa hàng nhưng khoảng 5-6 năm gần đây, hoạt động này bị hoãn tối đa. Ông Nguyễn Hoài Phương giải thích: “Golden Trust muốn kiểm soát chất lượng ở mức cao nhất nên hạn chế hoạt động này”.

Nhưng gần 10 năm đem Gong Cha về Việt Nam (2014), Golden Trust đã có nhiều kinh nghiệm và xây dựng được đội ngũ nên đẩy mạnh lại mảng nhượng quyền. Ông Nguyễn Hoài Phương tin rằng, Gong Cha sẽ sớm bứt phá và tỉ lệ cửa hàng nhượng quyền sẽ chiếm tỉ trọng cao hơn. Hiện tại, trong 39 cửa hàng của Gong Cha Việt Nam, có đến 27 cửa hàng là Golden Trust tự vận hành.

|

Dù vậy, với chính sách nhượng quyền khá khắt khe so với các đối thủ, tốc độ mở chuỗi ở Gong Cha được dự báo sẽ khó tăng đột biến. Xét về phí nhượng quyền, chuỗi Gong Cha đang có mức phí hơn đáng kể so với chuỗi Ding Tea. Phí mua nguyên vật liệu cũng cao hơn nhiều lần do nguyên liệu ở mọi thị trường của Gong Cha phải đồng nhất, trừ một số nguyên liệu mà Gong Cha Global không có ví dụ như hạt é. Cả khi như vậy, quy trình kiểm định, xét duyệt, chấp thuận cũng rất gắt gao.

Đặc biệt, vì Gong Cha đặt trụ sở ở Anh và mọi hoạt động liên quan đến sản xuất, kinh doanh cũng chủ yếu ở Anh nên Gong Cha phải tuân theo các tiêu chuẩn châu Âu, Mỹ. Điều này đồng nghĩa, ai nhận nhượng quyền trà sữa Gong Cha sẽ phải tính thêm các chi phí về logistics, bảo quản, sử dụng nguyên liệu. Vì thế, ông Nguyễn Hoài Phương xác nhận, mở chuỗi Gong Cha tốn kém hơn nhiều so với các thương hiệu khác.

Cuộc đấu ở tầm trung

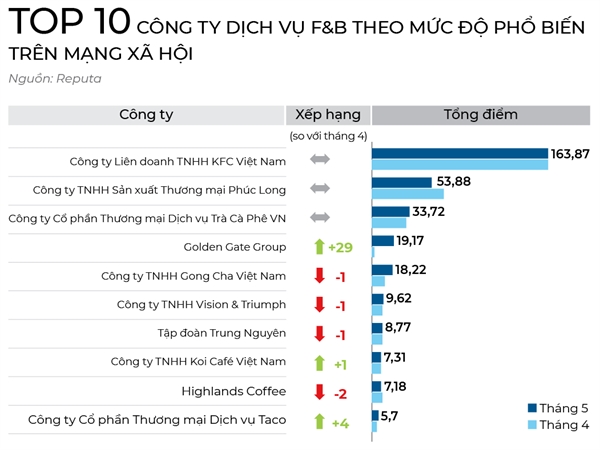

Về mặt thương hiệu, ông Martin Berry, nhà sáng lập kiêm Chủ tịch Gong Cha Global, cho biết Gong Cha là thương hiệu trà sữa dẫn đầu thị phần toàn cầu, xét về số lượng quốc gia nhượng quyền (29 quốc gia), đứng thứ 2 là The Alley (21 quốc gia), Sharetea (13 quốc gia)... Tại Việt Nam, Gong Cha là cái tên được bàn luận nhiều nhất trên mạng xã hội, trong phân khúc trà sữa tầm trung (theo Reputa).

Phía Golden Trust cũng khẳng định hỗ trợ hết sức cho đối tác và chỉ xem nhượng quyền như một mảng mở rộng thị trường chứ không khai thác kinh doanh. Điều này khác với cách Mixue đang đi. Mixue từng hé lộ, 99,8% cửa hàng của Mixue là nhượng quyền và doanh thu chủ yếu đến từ hoạt động nhượng quyền. Điểm đáng chú ý khác là chuỗi Gong Cha Việt Nam được phép bán cà phê theo nguyên liệu trong nước. Với những đặc điểm kể trên, Golden Trust tin rằng, khi mở lại “quota” nhượng quyền, Gong Cha sẽ thu hút nhiều nhà đầu tư tham gia.

Người Việt chi hơn 8.500 tỉ đồng cho trà sữa mỗi năm là con số hấp dẫn cho hoạt động nhượng quyền. Ông Hoàng Tùng, chuyên gia F&B, đánh giá rằng so với nhận nhượng quyền của những thương hiệu quốc tế như McDonald’s, KFC, Lotteria... thì mức giá của nhượng quyền trà sữa khá tốt, lại có mức cam kết về vốn đầu tư và những điều kiện khác cũng dễ dàng hơn. Nhưng ông Hoàng Tùng lưu ý: “Khi mua nhượng quyền, có tiền thôi là chưa đủ, mà cần sự tập trung, năng lực vận hành, thái độ trong kinh doanh”.

Thị trường trà sữa cũng từng chứng kiến những cuộc rút lui âm thầm mà Ten Ren là một điển hình. Dù vậy, sau giai đoạn thăm dò, thị trường trà sữa Việt Nam đã cho thấy đây không phải là ngành nở rộ theo phong trào mà theo Euromonitor, có khả năng tăng trưởng trung bình 20%/năm. Trong đó, trà sữa giá rẻ đang lên ngôi mà sự bành trướng của Mixue là một ví dụ. Thương hiệu trà sữa đến từ Trung Quốc này tuy chỉ mới hiện diện ở Việt Nam gần 5 năm nhưng đã mở hơn 1.000 cửa hàng.

|

| Người Việt chi hơn 8.500 tỉ đồng cho trà sữa mỗi năm là con số hấp dẫn cho hoạt động nhượng quyền. Ảnh: TL |

Dù vậy, ông Nguyễn Hoài Phương tin tưởng, trà sữa thuộc phân khúc tầm trung như Gong Cha vẫn có chỗ đứng. Theo Q&Me, ở Hà Nội, Ding Tea là tên tuổi thu hút nhiều khách đến nhất, tiếp đó là TocoToco và Gong Cha. Còn tại TP.HCM, Hot & Cold, Hoa Hướng Dương, Phúc Long là 3 thương hiệu đang dẫn đầu. Theo đánh giá của Masan, từ khi trở thành một phần trong hệ sinh thái bán lẻ tiêu dùng, Phúc Long đứng thứ 2 về doanh thu và đứng thứ nhất về biên lợi nhuận gộp trong chuỗi cà phê và trà nội địa. Năm 2022, chuỗi này thu về 1.579 tỉ đồng doanh thu, với lợi nhuận trước lãi vay, thuế và khấu hao (EBITDA) đạt 195 tỉ đồng.

“Việt Nam là thị trường sôi động và phải giữ thị trường” là nhận định của lãnh đạo Gong Cha cấp toàn cầu. Từ định hướng này, Golden Trust cũng xác định mục tiêu của Gong Cha Việt Nam là bám thị trường nhưng theo hướng bền vững, ổn định hơn là tăng trưởng nóng. Đó là lý do, theo ông Nguyễn Hoài Phương, Gong Cha sẽ không đặt mục tiêu vươn tới số 1, số 2 trong ngành trà sữa Việt Nam mà sẽ giữ vững vị thế Top 5 trong phân khúc tầm trung.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)