Ảnh: wsj.com

Vĩnh biệt người hùng Berkshire!

Hàng chục năm qua, hầu như bất cứ khi nào Warren Buffett xuất hiện, đặc biệt tại các cuộc họp thường niên cũng như các sự kiện lớn của Berkshire Hathaway thì luôn có sự hiện diện bên cạnh của Charlie Munger - người đã cùng Buffett đưa hãng dệt ở New England trở thành một trong những tập đoàn đa ngành lớn nhất và thành công nhất thế giới, sở hữu hàng chục doanh nghiệp và nắm giữ cổ phiếu ở hàng loạt tập đoàn lớn như Coca-Cola, American Express, IBM, Wells Fargo... với 372.000 nhân viên và hơn 302 tỉ USD doanh thu (năm 2022).

Dù Munger không chờ kịp lễ mừng thọ 100 tuổi của ông nhưng có lẽ ông không hề tiếc nuối gì với cuộc đời này, nhất là khi cuộc đời đã cho ông một tình bạn hiếm có hơn 5 thập kỷ với Buffett. Nhận xét về người bạn thâm giao và là đối tác đầu tư luôn kề vai sát cánh suốt hơn 50 năm qua, Buffett khẳng định: “Berkshire sẽ không thể vươn đến vị trí hiện tại nếu không có niềm cảm hứng, trí tuệ và sự dày công xây dựng của Charlie”.

Cánh tay phải của Buffett

Munger hỗ trợ Buffett trong việc đưa ra các quyết định đầu tư và đã cùng Buffett dẫn dắt Berkshire trong suốt hơn 5 thập kỷ nhưng ông lại thích đứng sau bức màn nhung. Ông thường nói giảm về đóng góp của mình vào thành công của Tập đoàn nhưng Buffett luôn ghi công lớn cho Munger vì đã giúp ông đưa ra các chiến lược đầu tư giá trị ngay từ đầu, nhờ đó mua được các doanh nghiệp tuyệt vời với giá tốt như See’s Candies. “Charlie đã dạy tôi rất nhiều về việc đánh giá doanh nghiệp và về bản chất con người”, Buffett từng nói.

Quan điểm đầu tư của Munger là các cơ hội tốt rất hiếm xảy ra nên cần phải bắt lấy ngay khi cơ hội đến với mình. Ông không chỉ tìm kiếm càng nhiều cơ hội càng tốt mà ngược lại, điều đầu tiên ông làm là tìm cách loại bỏ những ý tưởng tồi tệ và tầm thường. Cách tiếp cận này có vẻ “cũ kỹ” nhưng ông thường nói đến giá trị của việc đảo ngược suy nghĩ của một con người. “Lợi thế dài hạn mà chúng ta đang có là nhờ cố gắng không ngu ngốc, chứ không phải cố gắng thật thông minh”, ông nói.

Munger ưa thích chiến lược “mua và nắm giữ”. Khi ông thấy một ý tưởng tốt, ông sẽ tiếp tục nắm giữ cổ phiếu đó vì “đồng tiền lớn không phải nằm ở việc mua và bán mà là ở việc chờ đợi”. Cũng như Buffett, Munger là một nhà đầu tư giá trị. Trong khi nhiều nhà đầu tư giá trị tìm kiếm các công ty đang được định giá rẻ mà ít quan tâm đến chất lượng của doanh nghiệp đó thì Munger sẵn sàng trả cao hơn cho một công ty chất lượng.

|

Trong một lá thư gửi đến cổ đông của Berkshire, Buffett từng nói Munger đã làm thay đổi quan điểm của ông về đầu tư giá trị. “Nguyên tắc mà ông ấy đưa ra cho tôi rất đơn giản: Hãy quên đi những gì bạn biết về việc mua các công ty thích hợp với mức giá tuyệt vời. Thay vào đó, hãy mua những công ty tuyệt vời với mức giá thích hợp”. Đó cũng chính là nguyên tắc đầu tư của Berkshire trong suốt hàng thập kỷ qua mà người khởi xướng là Charlie Munger.

Chiến lược đầu tư này đã “khai sáng” cho Buffett, người đã tạo nên tên tuổi trong suốt thập niên 1950 qua việc mua lại các công ty gặp khó khăn với giá hời. Ông gọi chúng là “những điếu xì gà hút dở” vì đầu tư vào chúng cũng giống như nhặt được điếu xì gà bị bỏ đi mà còn sót lại một chút phần thân điếu. Munger thì kiến nghị với Buffett rằng nếu muốn xây dựng một công ty lớn, bền vững mà vượt trội so với các tổ chức đầu tư khác, chúng ta nên mua các công ty có thương hiệu vững chắc. “Ông ấy là kiến trúc sư, còn tôi là tổng thầu”, Buffett nói về mối quan hệ giữa 2 người.

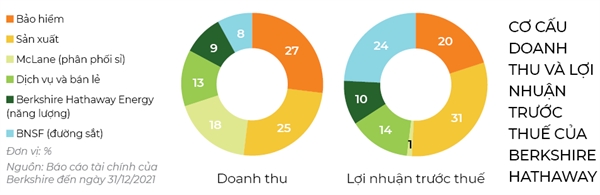

Thành công ban đầu của Buffett dựa trên những gì ông học được từ nhà kinh tế học Ben Graham. Cụ thể là mua lại cổ phiếu của những công ty được bán với giá rẻ hơn so với giá trị tài sản của họ và chờ thị giá tăng lên thì bán ra. Chính Munger là người đã mở rộng cách tiếp cận đầu tư của Buffett vượt xa triết lý của Graham khi luôn nhấn mạnh đến việc mua vào những doanh nghiệp có thương hiệu mạnh và có năng lực định giá. Từ đó, với sự trợ lực của Munger, Buffett bắt đầu cơ cấu lại tập đoàn bảo hiểm, đường sắt, sản xuất, hàng tiêu dùng mà đã tạo ra gần 29 tỉ USD lợi nhuận hoạt động trong 9 tháng đầu năm 2023.

Một thương vụ tiêu biểu là Munger đã thuyết phục Buffett thâu tóm hãng bánh kẹo See’s Candies vào năm 1972. Thành công của thương vụ này - Buffett xem See’s Candies là “nguyên mẫu của một doanh nghiệp trong mơ” - đã tạo hứng khởi để Berkshire đầu tư 1 tỉ USD vào cổ phiếu Coca-Cola 15 năm sau đó.

Vô số các thương vụ lớn khác mà Munger và Buffett đã cùng nhau thực hiện, trong đó nổi bật là thương vụ đầu tư vào Apple. Giá trị cổ phần ở Apple đã tăng đến 177,6 tỉ USD, tăng đáng kể so với khoản đầu tư ban đầu chỉ 31 tỉ USD. Berkshire hiện sở hữu 5,85% cổ phiếu đang lưu hành của Apple. Những lần mua vào bán ra của Berkshire đã mang về mức sinh lời lên tới 379%. Apple được đánh giá là khoản đầu tư ý nghĩa nhất của cặp bài trùng này.

Tuy nhiên, sự kết hợp xuất sắc nhất của cặp đôi Munger - Buffett vẫn là Berkshire Hathaway. Cả 2 đã bắt đầu mua vào cổ phiếu Berkshire vào năm 1962 với giá 7-8 USD/cổ phiếu và họ đã kiểm soát hoàn toàn hãng dệt này vào năm 1965. Giá cổ phiếu Berkshire đã tăng đến 546,869 USD vào ngày 28/11/2023.

Trong giai đoạn 1965-2022 Berkshire đã đạt mức sinh lời trung bình hằng năm 20%, gần gấp đôi chỉ số S&P 500. Hàng thập kỷ mang lại mức sinh lời cao đã đưa cặp đôi tỉ phú này trở thành người hùng trong mắt các nhà đầu tư. Lời khuyên của họ luôn được hàng chục ngàn cổ đông săn đón tại các cuộc họp thường niên của Berkshire ở Omaha, nơi cả 2 đã trả lời các câu hỏi và chia sẻ kiến thức đầu tư trong nhiều giờ liền. Những nhà đầu tư tin tưởng vào Berkshire đã được lợi: một khoản đầu tư 1.000 USD vào Berkshire được thực hiện vào năm 1964 hiện trị giá lên hơn tới 10 triệu USD.

Tình bạn hơn 5 thập kỷ

Charlie Munger là con trai của một luật sư. Ông lớn lên ở Omaha, Nebraska, cách căn nhà hiện tại của Buffett chỉ 5 dãy phố. Khi còn nhỏ, Munger từng làm việc vào các ngày thứ Bảy tại một cửa hàng tạp hóa mà sau đó thuộc sở hữu của ông nội của Buffett. Chính Buffett cũng có khoảng thời gian làm việc tại đây nhưng điều lạ là cả 2 chưa từng chạm mặt nhau, mãi cho đến rất nhiều năm sau đó.

Ở tuổi 17 Munger theo học chuyên ngành toán ở Đại học Michigan, nhưng vào năm thứ 2, ông tham gia Không quân Mỹ. Thăng lên chức thiếu úy, ông được gửi đến Viện Công nghệ California ở Pasadena để được đào tạo trở thành một nhà khí tượng học. Trước khi xuất ngũ vào năm 1946, Munger đã theo học ở Trường Luật Harvard (ngôi trường mà cha ông tốt nghiệp) dù chưa có bằng đại học. Nhưng ông đã chứng minh sự xuất sắc của mình khi tốt nghiệp loại ưu. Sau đó, Munger quay về California và bắt đầu thực hành nghề luật. Ông lập công ty luật Munger, Tolles & Olson.

“Chơi bài poker trong quân đội và trở thành một luật sư trẻ đã mài giũa kỹ năng kinh doanh của tôi”, Munger nói trong cuốn sách năm 2000 của Janet Lowe có tựa đề “Damn Right! Behind the Scenes with Berkshire Hathaway Billionaire Charlie Munger”. “Điều bạn phải học là bỏ bài sớm khi thấy điều kiện bất lợi cho bạn, hoặc nếu bạn có lợi thế thì hãy cược lớn vì bạn sẽ không thường xuyên có được cơ hội lớn như thế. Hãy nắm bắt khi cơ hội đến”, ông nói.

Nhưng rồi biến cố gia đình xảy ra. Khó khăn tài chính bủa vây ông. Vực dậy bản thân, ông đã nhảy vào đầu tư dựa vào kỹ năng toán học xuất sắc của mình. Các khoản đầu tư vào chứng khoán, các công ty, bất động sản đã mang đến cho ông những triệu USD đầu tiên.

Năm 1959 ông tình cờ gặp Buffett tại một buổi tiệc tối ở Omaha và nhanh chóng trở thành bạn thâm giao. Cả 2 nói chuyện suốt với nhau hàng giờ liền hầu như mỗi ngày về các chiến lược đầu tư. “Chúng tôi chưa bao giờ tranh cãi”, Buffett nhớ lại.

Buffett đã thuyết phục Munger từ bỏ nghề luật để tham gia đầu tư cùng ông. Thế là Munger đã cùng Buffett đầu tư vào các công ty như Westco Financial và See’s Candies... trước khi chính thức gia nhập Berkshire với vị trí Phó Chủ tịch. “Giống như Warren, tôi có niềm đam mê mãnh liệt muốn giàu có. Không phải vì tôi muốn chiếc Ferrari, mà tôi muốn sự độc lập”, ông từng nói.

_31738543.png) |

Số tiền mà Munger kiếm được đã vượt xa kỳ vọng của ông, nhưng ông cho biết đáng lẽ còn nhiều hơn thế. Munger nói rằng những sai lầm lớn nhất của ông không phải là ông đã thực hiện các thương vụ đầu tư tồi mà là đã bỏ lỡ các thương vụ tốt. “Chúng tôi đáng lẽ nên mua một lượng lớn cổ phần ở Walmart khi còn là một công ty nhỏ. Chúng tôi cũng tránh mua cổ phiếu ngành dược trong khi đó lại là ngành dễ dàng tạo ra tiền nhất trong tất cả các ngành...”, ông nói.

Dưới thời của Buffett và Munger, Berkshire đã đầu tư một số tiền đáng kể vào các tờ báo, trong đó có The Washington Post, The Buffalo News và Omaha World-Herald. Bản thân Munger là Chủ tịch của Daily Journal Corporation giai đoạn 1977-2022. Ông vẫn tích cực hoạt động ở Berkshire cho đến cuối đời trong khi hàng thập kỷ giữ chức Chủ tịch tại Bệnh viện Good Samaritan ở Los Angeles mà ông quyên góp rất hào phóng. Munger không tham gia vào chiến dịch từ thiện The Giving Pledge như Buffett, mà theo đuổi một niềm đam mê rất khác người là kiến trúc, khi quyên hàng trăm triệu USD cho các dự án kiến trúc trường đại học.

Có lẽ ở một cuộc đời khác, Munger, với tất cả tài năng, trí tuệ và sự quyết đoán của mình, hoàn toàn có thể làm nên một sự nghiệp riêng lẫy lừng, thay vì chấp nhận đứng dưới cái bóng của Buffett. “Thông thường, khi đi tới đâu, tôi đều rất cường thế. Nhưng khi có ai đó xuất sắc hơn, tôi sẵn sàng đóng vai phụ bên cạnh họ. Thực ra tôi rất hiếm khi nào ở vào vị trí đó ngoại trừ với Warren. Và tôi không bận tâm về điều đó.”

|

| Ảnh: Nati Harnik/AP |

|

LỜI KHUYÊN ĐẦU TƯ CỦA CHARLIE MUNGER Warren Buffett nói rằng phần lớn thành công của ông là nhờ có được một đối tác kinh doanh tuyệt vời - Charlie Munger. Buffett hay nói ông và Charlie thường có suy nghĩ rất giống nhau nhưng lối suy nghĩ của Charlie “luôn có lý luận rõ ràng hơn và có tính nghệ thuật hơn, đôi khi có phần thẳng thắn”. Trong một lá thử gửi cổ đông, Buffett đã chia sẻ một số lời khuyên đầu tư của Charlie Munger. 1. “Thế giới đầy rẫy những tay đánh bạc ngu ngốc nhưng thành công của họ sẽ không bằng một nhà đầu tư kiên nhẫn” - Theo Munger, một số người chơi cổ phiếu với lối suy nghĩ của một tay đánh bạc, nhưng hiệu quả đầu tư của họ sẽ không bằng những người đầu tư vào một doanh nghiệp, biết nắm giữ cổ phiếu và dành cho doanh nghiệp đó nhiều thời gian để phát triển. |

English

English

_241415258.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)