Tỉ phú Warren Buffett. Ảnh: AP.

Lộ diện người kế vị Warren Buffett

Câu chuyện kế vị là một bí mật được giữ rất kín kẽ ở Berkshire Hathaway dù tập đoàn này luôn trấn an nhà đầu tư rằng kế hoạch kế vị đã được chuẩn bị kỹ càng. Nhưng bí mật này đã được bật mí trong ngày diễn ra Đại hội cổ đông thường niên của Berkshire Hathaway.

Người được chọn

Tin tức về kế hoạch kế vị vô tình được tiết lộ trong Đại hội cổ đông thường niên của Berkshire vào ngày 1.5.2021, khi các cổ đông đặt hàng loạt câu hỏi về sự biến động liên tục của thị trường chứng khoán và tương lai của tập đoàn này. Đặc biệt trước câu hỏi “liệu Berkshire có thể trở nên quá phức tạp khó có thể quản lý”, Phó Chủ tịch Tập đoàn Charlie Munger đã lơ đãng trả lời: “Greg sẽ giữ gìn văn hóa đó”. 2 ngày sau, Warren Buffett, Chủ tịch kiêm CEO Berkshire, đã xác nhận với CNBC rằng: “Các thành viên Hội đồng Quản trị đều nhất trí nếu có gì xảy ra cho tôi tối nay, Greg sẽ là người đảm đương mọi việc vào sáng mai”. Dù Buffett nói rằng Greg Abel, đứng đầu các bộ phận phi bảo hiểm của Tập đoàn, sẽ là người kế vị ông nhưng lại không cho biết khi nào ông sẽ rời chiếc ghế nóng.

|

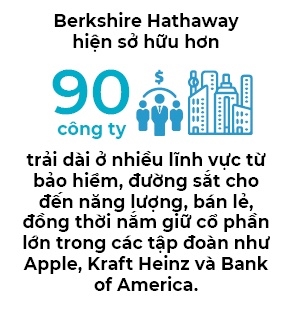

Kế vị xưa nay là một vấn đề rất lớn ở Berkshire do tuổi tác của Buffett (91 tuổi) và Munger (97 tuổi) và tầm quan trọng của họ trong việc gầy dựng Berkshire trở thành một tập đoàn đa quốc gia hơn 630 tỉ USD ngày nay. Bất cứ người kế vị nào sẽ phải đảm nhận một đế chế khổng lồ, trải dài ở nhiều lĩnh vực từ bảo hiểm, đường sắt cho đến năng lượng, bán lẻ. Tập đoàn này đang nắm trong tay hơn 145 tỉ USD tiền mặt và các khoản đầu tư ngắn hạn.

Abel hiện là Chủ tịch của Berkshire Hathaway Energy, chịu trách nhiệm giám sát hơn 90 công ty con trong đó có BNSF, BHE Pipeline Group, BHE Renewables... Từ lâu Abel được xem là 1 trong 2 người có khả năng thay thế nhà đầu tư huyền thoại Warren Buffett bên cạnh một nhà điều hành kỳ cựu khác là Ajit Jain.

Abel và Jain cùng được đề bạt lên vị trí Phó Chủ tịch của Berkshire vào năm 2018, đưa họ trở thành những ứng viên sáng giá nhất trong số những nhà điều hành xuất sắc ở Berkshire như Todd Combs và Ted Weschler, vốn đang quản lý danh mục đầu tư của Tập đoàn. “Việc đề bạt này là một phần trong kế hoạch kế vị”, Buffett khi đó nhận xét.

Jain, với 35 năm làm việc tại Berkshire, hiện quản lý các bộ phận bảo hiểm, trong khi Abel giám sát tất cả các mảng còn lại. Nhưng Abel, 58 tuổi, lại trẻ hơn Jain 11 tuổi và được Buffett cho là một lý do chính để ông trở thành người được chọn. “Abel và Ajit đều là những con người tuyệt vời. Nhưng một người có thêm 20 năm cuộc đời rõ ràng là một điểm khác biệt thực sự”, Buffett nói. Ông cho biết Hội đồng Quản trị Berkshire tin rằng CEO phải tương đối trẻ mới có thể đảm bảo thời gian tại vị lâu hơn. Buffett cũng nói thêm: “Nếu có việc gì xảy ra cho Greg, người đảm đương sẽ là Ajit”.

Thách thức của người kế vị

Abel sẽ phải đối mặt với nhiều thách thức khi ông thừa kế Berkshire, dù tình hình trong lúc này của Tập đoàn khá ổn định. Một thách thức sẽ đến sau khi Buffett ra đi. Buffett cam kết tặng 99% tài sản cho từ thiện trong suốt cuộc đời mình và sau khi ông mất đi. Khối tài sản 96 tỉ USD này chủ yếu được giữ dưới hình thức các cổ phiếu hạng A của Berkshire.

|

| Ảnh: finance.yahoo.com. |

Khi các cổ phiếu này được chuyển sang cổ phiếu hạng B và được sang tay cho các nhà đầu tư mới, Tập đoàn có thể đối mặt với áp lực lớn hơn từ các cổ đông và có khả năng thu hút sự săm soi của một nhà đầu tư chủ động nào đó, theo Cathy Seifert, chuyên gia phân tích tại CFRA Research. Chính Buffett cũng thừa nhận khả năng này là có thể xảy ra. Năm 2019, Buffett từng nói: “Không có gì là mãi mãi nhưng Berkshire đáng được duy trì ở trạng thái hiện tại”. Các chuyên gia phân tích Matthew Palazola và Kyle Towbin cũng tin rằng Greg Abel sẽ giữ gìn được văn hóa của Berkshire sau khi Buffett ra đi.

Abel cũng phải chứng minh đường lối của Berkshire vẫn đúng đắn trong một môi trường đầu tư đã hoàn toàn thay đổi. Có thể thấy, phương thức đầu tư dài hạn theo giá trị đã giúp Buffett xếp thứ 6 trong danh sách người giàu nhất thế giới, nhưng phong cách đầu tư “chậm mà chắc” này đang tương phản với môi trường đầu tư “điên cuồng” ngày nay. Điều đó có thể thấy qua mức định giá tăng cao ngất ngưởng và có lúc giảm rất nhanh của các công ty công nghệ lớn, các thị trường chứng khoán tăng mạnh, không cùng nhịp với diễn biến của nền kinh tế và sự bùng nổ của xu hướng tiền mã hóa.

|

Giữa lúc giá nhiều cổ phiếu giảm sâu vào năm ngoái khi dịch COVID-19 làm rung chuyển cả nền kinh tế toàn cầu, không ít nhà đầu tư đã chớp thời cơ gom cổ phiếu, thu về mức lợi nhuận béo bở sau khi thị trường dần phục hồi. Nhưng khi đó, Berkshire vẫn hành xử một cách “bảo thủ”, như đánh giá của một số chuyên gia phân tích.

Tại Đại hội cổ đông thường niên, Buffett cũng nói rằng ông không hề hối tiếc khi bán đi hàng tỉ USD giá trị cổ phiếu của các hãng hàng không, dù rằng hiện tại các hãng hàng không lớn đã dần khởi sắc.

Hilary Kramer, Giám đốc Đầu tư của Kramer Capital Research, không hài lòng trước các động thái gần đây của Berkshire khi tập đoàn này do dự gom vào cổ phiếu trong suốt giai đoạn thị giá đã rớt xuống mức thấp vào mùa xuân vừa qua, giữa lúc nhiều nhà đầu tư ráo riết mua vào cổ phiếu của những công ty lớn với giá rất thấp.

“Buffett vẫn là một huyền thoại. Người kế vị ông thừa hưởng một vị thế rất mạnh nhờ những kỳ tích đầu tư của Buffett. Nhưng đó chỉ là tốt trong báo cáo thường niên mới nhất mà thôi. Tôi không thấy được ở Berkshire một nền văn hóa đi lên để thực sự hòa mình vào thời đại của tương lai trong những năm sắp tới”, bà Kramer nhận xét.

Nhưng các chuyên gia khác thì lại đánh giá cao những quả ngọt của phương thức đầu tư dài hạn theo giá trị. “Buffett không phải đã mất đi năng lực hay không còn là một bậc thầy trong đầu tư. Nên nhớ rằng các trào lưu nhất thời đến rồi lại đi. Còn những nền tảng, giá trị cơ bản của luật kinh tế vẫn luôn tồn tại”, David Bahnsen, Giám đốc Đầu tư của tập đoàn quản lý tài sản Bahnsen Group, nhận xét.

Đồng quan điểm, Michael Farr, Chủ tịch Farr, Miller & Washington, cho rằng: “Thời thế thay đổi, nền kinh tế thay đổi, các doanh nghiệp thay đổi, nhưng những phân tích nền tảng cơ bản thì không thay đổi”.

Dù thế nào, nhiều người vẫn cho rằng Abel là lựa chọn tốt nhất và ông hoàn toàn đủ năng lực đối phó với những thách thức sắp tới. “Dĩ nhiên, Abel không có uy tín, tính cách và tiếng tăm mà Buffett đã gầy dựng được trong nhiều thập kỷ qua, vì thế ông sẽ không có được sức hút như Buffett. Nhưng ông đã cho thấy năng lực xuất chúng và thành tích rất sáng chói ở Berkshire. Tôi không nghĩ các cổ đông có thể đòi hỏi điều gì hơn thế nữa”, David Kass, Giáo sư Tài chính tại Trường Kinh doanh Robert H. Smith thuộc Đại học Maryland, nói.

Nguồn Tổng hợp

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)