Bank of America đối mặt nhiều sức ép

Những nhà đầu tư vào các ngân hàng Mỹ là những tay cứng cựa, có thần kinh thép. Lợi nhuận tại 6 ngân hàng lớn nhất nước Mỹ đã giảm mạnh trong quý I/2016 so với cùng kỳ năm ngoái (lên tới 53% tại Morgan Stanley) chủ yếu do lợi nhuận sa sút tại các bộ phận ngân hàng đầu tư của họ. Đầu tháng 4 vừa qua, các cơ quan quản lý đã từ chối “chúc thư” của tất cả 6 ngân hàng này ngoại trừ Citigroup. “Chúc thư” này là bản kế hoạch chi tiết “cho phép” một ngân hàng giải thể hoặc đóng cửa nếu rơi vào tình thế nguy nan.

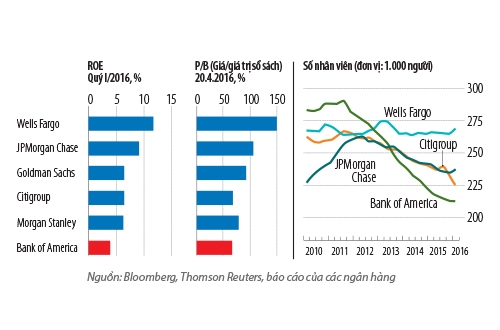

Đứng trước những tin dữ như vậy, nhưng các nhà đầu tư vẫn không mảy may lo ngại. Nói cho cùng, lợi nhuận ảm đạm và các “đòn đánh mạnh” từ cơ quan quản lý đã trở thành “chuyện thường ngày ở huyện”. Tuy nhiên, thậm chí, những nhà đầu tư gan lì, dày dạn kinh nghiệm như vậy cũng phải “e dè” trước Bank of America. Lợi nhuận của ngân hàng này đã giảm 13% trong quý I/2016. Dù mức giảm này vẫn không đến nỗi nào so với một số ngân hàng lớn khác nhưng lại khiến cho ROE (lợi nhuận/vốn chủ sở hữu) của Ngân hàng giảm mạnh chỉ còn 4%, mức thấp nhất trong số 6 ngân hàng lớn.

Giá cổ phiếu của Bank of America hiện chỉ bằng 66% giá trị sổ sách, thấp hơn bất kỳ đối thủ nào và thấp hơn rất nhiều so với con số 106% tại JPMorgan Chase và 150% tại Wells Fargo. Đó là nỗi đau đầu của Tổng Giám đốc Brian Moynihan làm sao vực dậy một trong những ngân hàng lớn nhất nước Mỹ.

Không phải Moynihan thiếu công cụ để thực hiện cuộc lội ngược dòng này. Bởi lẽ, Bank of America là một ngân hàng sở hữu rất nhiều thế mạnh. Vốn huy động của ngân hàng này rất rẻ khi Ngân hàng chỉ phải trả trung bình 0,12% lãi suất trên số tiền gửi 1.200 tỉ USD tại bộ phận ngân hàng thương mại. Sự hiện diện của Bank of America tại Mỹ mạnh mẽ hơn so với các đối thủ với hệ thống chi nhánh có mặt khắp cả nước. Nghĩa là Bank of America sở hữu một mức độ đa dạng về địa lý mà khó có thể tìm thấy ở những ngân hàng khác. Trong khi đó, Merrill Lynch, bộ phận quản lý tài sản của Bank of America, lại nắm trong tay đội ngũ bán hàng các sản phẩm tài chính lớn nhất tại Mỹ, phục vụ những khách hàng giàu có.

|

| Sức khỏe của Bank of America có phần kém hơn các ngân hàng đối thủ khác |

Hơn nữa, các nhà điều hành Bank of America, đứng đầu là Moynihan, đã rất “tận tình” cắt giảm chi phí để cải thiện lợi nhuận. Số nhân viên đã giảm từ 288.000 người còn 213.000 người. Số chi nhánh từ 6.100 xuống còn chỉ 4.700. Diện tích sàn của Ngân hàng đã giảm 1/3, tức hơn 4 triệu m2, tương đương diện tích của 14 tòa nhà Empire State (Empire State là một tòa nhà nổi tiếng của Mỹ, cao 102 tầng đặt tại thành phố New York). Tất cả những nỗ lực này đã giúp giảm mạnh chi phí hoạt động của Bank of America, từ khoảng 17 tỉ USD hằng quý chỉ còn 13 tỉ USD.

Moynihan cũng đã ra sức dọn dẹp mớ hỗn độn do người tiền nhiệm Ken Lewis để lại. Đặc biệt là mớ hỗn độn ở Countrywide, một tổ chức cho vay thế chấp dưới chuẩn lớn, do Lewis đã thâu tóm vào năm 2008. Kể từ năm 2010, Bank of America đã bỏ ra khoảng 194 tỉ USD để trang trải các khoản chi phí liên quan đến cuộc khủng hoảng tài chính toàn cầu, trong đó có 36 tỉ USD dàn xếp các vụ kiện tụng và 46 tỉ USD giải quyết các khoản cho vay xấu của Countrywide. Ngân hàng này cũng đã phải tuyển dụng 56.000 người để giúp sắp xếp, giải quyết các khoản cho vay thế chấp trễ hạn, vốn đã ở mức đỉnh 1,4 triệu nhưng giờ con số này chỉ là 88.000.

Moynihan cũng đã “cắt tỉa” mớ bòng bong các sản phẩm và dịch vụ để lại từ sau các cuộc thâu tóm của Ken Lewis và người tiền nhiệm trước đó là Hugh McColl. Số loại các tài khoản séc đã giảm từ 23 còn 3, số loại thẻ tín dụng từ 18 còn 6, tài khoản tiết kiệm từ 44 còn 11, các khoản cho vay mua nhà từ 136 xuống còn 39...

Tuy nhiên, việc cắt giảm chi phí một cách “không thương xót” phần nào cho thấy những gian nan của Moynihan trong việc cải thiện lợi nhuận tại Bank of America. Các quy định mới về tính thanh khoản càng khiến cho Ngân hàng khó cho vay ra những khoản tiền gửi có chi phí rẻ và các mức lãi suất thấp cũng làm “teo tóp” nguồn lợi nhuận thu về. Tỉ lệ cho vay/tiền gửi của Bank of America, vốn thường vượt mức 100%, giờ chỉ là 74%. Tỉ lệ lãi cận biên (NIM) - chênh lệch giữa mức lãi suất trung bình cho người gửi tiền với mức lãi suất tính đối với người đi vay - chỉ là 2 điểm phần trăm, thấp hơn nhiều so với mức trung bình trong quá khứ. “Tất cả những con số này càng cho thấy Ngân hàng có khả năng thu lợi nhuận rất lớn nhưng lại không hiện thực hóa được nguồn lợi nhuận này”, Richard Bove, chuyên gia phân tích tại Rafferty Capital Markets, nhận định về tình cảnh éo le của Bank of America.

Hơn nữa, như một nhân viên của Bank of America nhận xét, các quy định từ các cơ quan quản lý “đang gia tăng áp lực lên chúng tôi”. Mới đây nhất là quy định buộc các chuyên gia tư vấn tài chính phải đặt lợi ích của khách hàng cao hơn lợi ích của bản thân, tư vấn các sản phẩm không chỉ “phải thích hợp” mà còn phải “vì lợi ích tốt nhất” của khách hàng. Điều này sẽ khiến cho việc quản lý tiền hưởng hoa hồng, thay vì hưởng một mức phí nào đó, càng thêm khó. Các công ty có thể hưởng lợi từ quy định này là các nhà quản lý tài sản cung cấp các sản phẩm đầu tư theo chỉ số có chi phí thấp như Vanguard và BlackRock. Còn những ai cung cấp các sản phẩm phức tạp và đắt đỏ hơn phải tốn chi phí nhiều hơn vào việc tuân thủ các quy định luật pháp.

Vì Merrill Lynch có mạng lưới lớn nhất nước Mỹ các chuyên gia môi giới (giờ được gọi là các nhà quản lý tài sản), nên Bank of America chắc chắn không tránh khỏi bị ảnh hưởng. Nhưng Bank of America vẫn “tự tin” rằng quy định sẽ chỉ tác động đến 10% trong số gần 2.000 tỉ USD giá trị tài sản mà Ngân hàng quản lý và sẽ không hề ảnh hưởng đến lợi nhuận. Nhưng hãng nghiên cứu Keefe, Bruyette & Woods cho rằng quy định nói trên sẽ làm giảm 2,7% lợi nhuận của ngân hàng này vào năm 2017, lớn nhất trong số các ngân hàng đa năng.

Rõ ràng, các quy định luật pháp đang khiến lượng tiền gửi chi phí rẻ và mạng lưới rộng lớn các chuyên gia môi giới trở nên kém giá trị hơn đối với Bank of America, trong khi trước đây, chúng là những vũ khí lợi hại của ngân hàng này. Tất nhiên, sự ra đời của các quy định mới cũng như các mức lãi suất thấp sẽ không kéo dài mãi mãi. Tuy nhiên, trong lúc đó, Moynihan phải làm sao cho các nhà đầu tư thấy tình hình lạc quan hơn ở ngân hàng mà ông đã có 6 năm tại vị. Hiện tại, câu trả lời của ông đối với kết quả quý I ảm đạm là cam kết sẽ tiếp tục cắt giảm chi phí một cách quyết liệt hơn nữa.

Ngô Ngọc Châu

Nguồn The Economist

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)