Ông Nguyễn Duy Linh, Giám đốc Chiến lược Công ty Chứng khoán Mirae Asset. Ảnh chụp màn hình.

Hai nguyên tắc cắt lỗ trong đầu tư chứng khoán

Mới đây, Công ty Chứng khoán Mirae Asset đã tổ chức thành công Hội thảo: Nhận diện cơ hội và rủi ro 2022. Tại buổi hội thảo này, ông Nguyễn Duy Linh, Giám đốc Chiến lược Công ty Chứng khoán Mirae Asset đã có những chia sẻ về tầm quan trọng của việc quản trị rủi ro và những nguyên tắc cắt lỗ trong đầu tư chứng khoán.

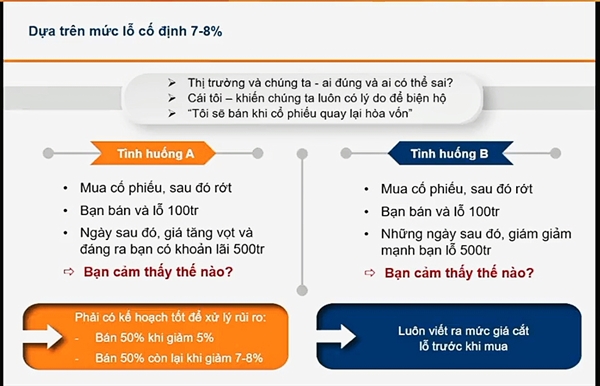

Nguyên tắc 1: Dựa trên con số cố định

Theo chia sẻ của ông Linh, nguyên tắc thứ nhất dựa trên mức lỗ cố định, có thể là số tuyệt đối hoặc tỉ lệ %, thông thường ở mức 7-8%. Khi tỉ lệ thua lỗ càng lớn thì cái tỉ lệ lợi nhuận sẽ càng phải lớn để có thể quay trở về điểm hòa vốn. Một khoản lỗ lớn luôn bắt đầu bằng những khoản lỗ nhỏ. Việc duy trì rủi ro ở mức càng thấp sẽ giúp nhà đầu tư gia tăng khả năng tìm kiếm lợi nhuận trong dài hạn. “Thị trường chứng khoán là nơi luôn tồn tại cơ hội, chúng ta chỉ hết cơ hội khi chúng ta không còn vốn mà thôi”, ông Linh nói. Tuy nhiên, để làm được điều này không hề đơn giản trong thực tế, bởi có nhiều yếu tố chi phối đến hành động của nhà đầu tư.

|

Đầu tiên, đó là sự chấp nhận rằng giữa thị trường và tất cả chúng ta, ai đúng và ai có thể sai? Chúng ta phải thừa nhận một sự thật rằng, thị trường luôn luôn đúng, và chúng ta là người sai. Khi điều kiện của thị trường thay đổi, yếu tố của thị trường thay đổi thì chúng ta cũng cần linh hoạt thay đổi theo.

Thứ hai, cản trở từ cái tôi. Rõ ràng chúng ta đã dành rất nhiều thời gian, rất nhiều tâm huyết để đọc báo cáo ngành, đọc báo cáo công ty, nghiên cứu về tài chính công ty, rồi lại dành rất nhiều thời gian để phân tích các chỉ số. Để rồi chúng ta chọn mua cổ phiếu và mang cả tâm huyết của mình vào đó. Khi chúng ta đã đặt tâm huyết vào cổ phiếu đó, chúng ta không hề mong muốn nó sai. Chính vì thế, khi cổ phiếu diễn biến không như kỳ vọng thì rất khó để nhà đầu tư có thể bỏ đi cái tôi. Nhưng khi thị trường đã luôn luôn đúng, thì chúng ta đành phải chấp nhận mình sai.

Thứ ba, là “câu thần chú” “Tôi sẽ bán khi cổ phiếu trở lại hòa vốn”. Đây được xem là kỳ vọng tâm lý của nhà đầu tư. Và trên thực tế, nhiều nhà đầu tư đã trở thành nhà đầu tư dài hạn, dài hạn bất đắc dĩ bởi vì không muốn bán đi những cổ phiếu đang thua lỗ.

Đây là những rào cản tâm lý, đòi hỏi nhà đầu tư phải vượt qua được thì mới có thể thật kỷ luật đối với quản trị rủi ro. Vị chuyên gia này đã đưa ra 2 tình huống, và trong trường hợp nào bạn sẽ cảm thấy sự mất mát nhiều hơn?

|

| 2 tình huống được ông Nguyễn Duy Linh đưa ra trong buổi hội thảo. Ảnh chụp màn hình. |

Cảm xúc sợ vừa bán cổ phiếu thì nó lại tăng lại cũng ảnh hưởng nhiều đến tâm lý của nhà đầu tư trong việc lựa chọn cắt lỗ. Tuy nhiên, điều mà nhà đầu tư có thể kiểm soát được chỉ là những yếu tố ở thời điểm hiện tại còn những việc xảy ra trong tương lai thì hoàn toàn không thể đoán trước được. Trong trường hợp nhà đầu tư liên tục mua vào và liên tục vướng phải những thua lỗ, thì điều này hàm ý 2 trường hợp. Đầu tiên khi thị trường chung vẫn có những diễn biến tích cực nhưng chúng ta đã mua sai thời điểm khiến cho những khoản đầu tư của mình bị thua lỗ. Trong trường hợp này nhà đầu tư cần xem lại những nguyên tắc mua của mình. Trường hợp thứ hai là hàm ý rằng thị trường chung đã bước vào giai đoạn khó khăn.

Vậy trong bối cảnh này nhà đầu tư nên làm gì?

Trong bối cảnh thị trường khó khăn, nhà đầu nên thắt chặt lệnh dừng lỗ, thông thường nhà đầu tư có thể đặt lệnh dừng lỗ ở mức 7 - 8%. Tuy nhiên trong bối cảnh thị trường khó khăn thì mức dừng lỗ nên được thắt chặt ở mức 5 - 6%.

Thứ hai là thu nhỏ mục tiêu lợi nhuận. Thông thường khi thị trường thuận lợi, mức chốt lời có thể ở mức 20 - 25%, nhưng trong bối cảnh thị trường khó khăn, nhà đầu tư có thể hạ mức lợi nhuận mục tiêu xuống 10 - 12%.

Ngoài ra, theo ông Linh ở thị trường khó khăn nhà đầu tư nên loại bỏ margin đồng thời giảm quy mô vị thế giao dịch xuống, để xem xét diễn biến của thị trường. “Chỉ tăng trở lại tất cả các tham số này cho đến khi tỉ lệ chiến thắng và tỉ lệ lãi lỗ được cải thiện”, ông Linh nhấn mạnh.

|

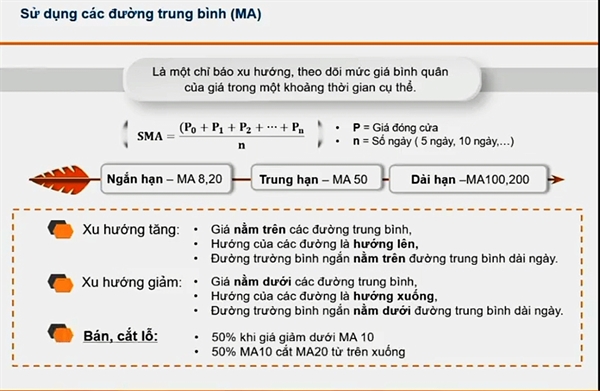

| Nguyên tắc cắt lỗ dựa trên đường trung bình được ông Nguyễn Duy Linh đưa ra trong hội thảo. Ảnh chụp màn hình. |

Nguyên tắc số 2: Sử dụng đường trung bình MA

Đây là một chỉ báo xu hướng, theo dõi mức giá bình quân của giá trong một khoảng thời gian cụ thể.

Theo ông Linh phân tích, đường trung bình động (MA) là cách phổ biến nhất để thiết lập các điểm cắt lỗ. Chúng dễ tính toán và được theo dõi rộng rãi. Các đường trung bình động chính bao gồm: Đường trung bình (MA) 5, 10, 20, 50, 100 và 200 ngày. Thông qua đường MA, nhà đầu tư xác định xem giá cổ phiếu đã đạt tới ngưỡng hỗ trợ hay kháng cự chưa.

Theo đó, ông Linh cho rằng nhà đầu tư có thể sử dụng 2 đường MA10 và M20 để quản trị rủi ro. Cụ thể, nhà đầu tư có thể đóng vị thế 50% khi giá giảm dưới MA10 và 50% tiếp theo khi MA10 cắt MA20 từ trên xuống.

Có thể bạn quan tâm

English

English

_241415258.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)