Xuất khẩu ô tô điện đã qua sử dụng từ các thị trường xe điện lớn đang tăng trưởng trong những năm gần đây. Ảnh: shutterstock.com.

Trạm sạc mở đường, xe điện tăng tốc

Ngay dưới trụ sở GG Charging ở quận 7 (TP.HCM) là trạm sạc xe ô tô điện với 2 súng sạc AC công suất 22 kW, tương thích với tất cả các xe điện đang lưu thông trên thị trường hiện nay. Cùng với 2 trạm sạc đang thi công ở Vũng Tàu, có trang bị thêm trạm sạc nhanh dự kiến đi vào kinh doanh trong tháng 7, sẽ nâng tổng số trạm sạc GG Charging đang vận hành lên con số 3.

Khởi động cuộc đua

GG Charging là doanh nghiệp mới nhất tham gia cuộc đua xây dựng trạm sạc ô tô điện ở Việt Nam. Không tính V-Green (công ty phát triển trạm sạc của tỉ phú Phạm Nhật Vượng, chỉ phục vụ xe VinFast, đặt kế hoạch đầu tư thêm 10.000 tỉ đồng trong vòng 2 năm tới để xây mới, nâng cấp hệ thống trạm sạc), tại Việt Nam, có 3 cái tên khác hướng tới phục vụ đa dòng xe như GG Charging là Charge+ (Singapore), EverCharge và EV One.

Mỗi doanh nghiệp đang phục vụ tập khách hàng riêng biệt. Cụ thể, Charge+ đi theo mô hình tự xây dựng, chuyên phục vụ các dòng xe điện cao cấp của Mercedes-Benz, BMW, Audi... Thông tin từ website Charge+ cho biết đơn vị này đang theo đuổi kế hoạch 45 trạm sạc tốc độ cao kết nối Singapore, Malaysia, Thái Lan, Campuchia và Việt Nam.

|

Các trạm sạc sẽ được đặt dọc theo đường cao tốc và trong các thành phố thuộc những quốc gia trên, dự kiến 18 địa điểm sẽ được đưa vào vận hành vào cuối năm nay. 27 điểm còn lại dự kiến đi vào hoạt động vào cuối năm 2025. Hiện tại, Charge+ đã đặt trạm sạc nhanh DC công suất 350 kW tại đại lý Porsche ở TP. HCM và Hà Nội.

Trong khi đó, EV One, EverCharge hướng tới các dòng xe phổ thông và đi theo hướng hợp tác với các nhà đầu tư. EverCharge đang có 60 điểm sạc công cộng, còn EV One có 30 điểm sạc công cộng trên toàn quốc. GG Charging đi theo chiến lược cung cấp cho các nhà đầu tư nhiều lựa chọn. Họ có thể chọn công nghệ sạc (Mỹ, châu Âu, Trung Quốc), sạc nhanh hoặc chậm với mức kinh phí đầu tư từ 210 triệu đồng. Giống như EV One và EverCharge, khách hàng chính của GG Charging là các dòng xe phổ thông. Những doanh nghiệp này đều có ứng dụng di động để khách hàng có thể tìm kiếm trạm sạc trong quá trình di chuyển.

Trung bình một lần sạc đem về 65.000 đồng/tiếng đối với trạm sạc công suất nhỏ cho nhà đầu tư, trừ đi chi phí điện, lợi nhuận dao động từ 30.000-40.000 đồng cho mỗi lần sạc (chưa trừ các chi phí khác như vận hành, khấu hao). Nếu chỉ cung cấp trạm sạc, trung bình mất khoảng 20 tháng để nhà đầu tư hòa vốn.

“Thời gian hòa vốn có thể giảm đi nếu thị trường xe điện phát triển hoặc các nhà đầu tư kết hợp thêm mô hình nhà hàng - ăn uống. Ngay khi ký hợp đồng thì từ 10-15 ngày là nhà đầu tư đã có thể kinh doanh”, ông Nghiêm Việt Cường, Giám đốc Tiếp thị của GG Charging, nói.

Giám đốc một công ty ô tô điện nước ngoài nói với NCĐT rằng các xe Trung Quốc xuất hiện ở Việt Nam trong thời gian qua phần lớn là những hãng xe thuộc Top 20 ở Trung Quốc. Một khi các hãng ô tô điện Top đầu xuất hiện, sẽ kéo theo nhiều đơn vị lớn tham gia, từ đó thúc đẩy thị trường này phát triển nhanh hơn so với khi chỉ có một mình VinFast.

|

| Ảnh: shutterstock.com |

Nhận định này đang diễn ra, không lâu sau khi BYD công bố tham gia thị trường Việt Nam.Hãng xe điện Aion, công ty con của Tập đoàn GAC (Trung Quốc), cũng được cho là sẽ gia nhập thị trường vào cuối tháng 7. Năm 2023 Aion xếp thứ 3 về ô tô điện toàn cầu với 5,2% thị phần (Global Fortune 500).

Trao đổi với NCĐT, Giám đốc Điều hành một hãng xe điện cho biết Công ty có chính sách tặng bộ sạc và gói lắp đặt tại nhà cho khách hàng đặt xe trước vì đi trong thành phố thì sạc ở nhà có thể đáp ứng được nhu cầu này. Khi đi xa, khách hàng có thể sạc ở 20 đại lý của Công ty. Quan điểm của Công ty là không đầu tư trạm sạc mà sẽ kêu gọi các nhà đầu tư tham gia. Việt Nam giống như thị trường Quảng Đông, rất hiếm trạm sạc trong thời gian đầu nhưng chỉ trong thời gian ngắn, các nhà đầu tư đã tham gia phủ sóng trạm sạc điện để phục vụ khách hàng.

Có lý do công ty ô tô điện Trung Quốc quyết tâm gia nhập thị trường Đông Nam Á, trong đó có Việt Nam, là điểm đến tiềm năng. Đầu tiên, xuất hiện tình trạng cung vượt cầu vì tài trợ của Chính phủ Trung Quốc cho xe điện. Chính sách này đã nâng số lượng sản xuất ô tô điện của Trung Quốc lên đến 40 triệu chiếc/năm, nhưng thị trường chỉ có thể hấp thụ khoảng 22 triệu chiếc. Hàng chục triệu chiếc còn lại đang phải tìm chỗ “xả hàng”.

Trong khi đó, 2 thị trường lớn là Mỹ và châu Âu đã tăng thuế đối với xe điện Trung Quốc để bảo vệ các nhà sản xuất trong nước. Điển hình là Mỹ đã tăng thuế từ 27,5% lên 102,5%; còn Ủy ban châu Âu đã tăng thuế từ 10% lên tối thiểu là 17%, hầu hết nhắm vào các hãng xe có doanh số lớn của Trung Quốc như BYD (17,4%), Geely (20%) và SAIC (38,1%). Trong bối cảnh như vậy, thị trường Đông Nam Á, vốn không nhiều quốc gia có nền sản xuất ô tô mạnh cùng với động lực hướng tới nguồn nhiên liệu xanh sạch của các chính phủ vào năm 2030, sẽ dễ thở hơn rất nhiều.

Nhận diện lực cản

Trong khi chờ đợi lực đẩy từ các hãng xe Trung Quốc, thị trường Việt Nam đã có sẵn nhu cầu cho các công ty cung cấp trạm sạc điện đến từ hãng VinFast. Năm 2023 VinFast bàn giao hơn 34.800 xe điện, đa phần là taxi, càng thúc đẩy nhu cầu sạc điện của người sử dụng. Và với 27.600 xe VF3 được cọc, thị trường trong 2 năm tới sẽ lưu thông hơn 62.000 xe điện VinFast, chưa tính những hãng xe khác.

Một mục tiêu của V-GREEN là hỗ trợ tối đa cho VinFast nhanh chóng vươn ra toàn cầu, đồng thời đưa Việt Nam trở thành một trong những quốc gia có mật độ trạm sạc xe điện lớn nhất thế giới. Mặc dù V-Green ra đời để phục vụ việc phát triển trạm sạc dành riêng cho khách hàng sử dụng xe VinFast cùng với các chính sách sạc miễn phí thì thị trường trạm sạc vẫn tiềm năng vì 2 lý do.

|

Thứ nhất, các trạm sạc pin miễn phí chỉ áp dụng cho khách hàng sở hữu xe cá nhân, không áp dụng cho các hãng xe taxi như GSM, Lado Taxi, Sun Taxi, ASV Airports Taxi.

Thứ 2, các số liệu chưa chính thức cho thấy V-Green đang sở hữu 1.800 trạm sạc trên toàn quốc, chỉ tính hơn 34.000 chiếc đang lưu thông là mỗi trạm đang gánh trung bình ít nhất 20 xe sạc. Trong khi con số này trên thế giới chỉ một nửa là 10 xe/trạm. Tại một số quốc gia, tỉ lệ này còn tốt hơn như Trung Quốc (6 xe/trạm) và Hàn Quốc (4 xe/trạm), theo báo cáo Global EV Outlook 2024 của Cơ quan Năng lượng Quốc tế (IEA).

Rõ ràng, cơ hội cho các bên cung cấp trạm sạc ở Việt Nam là có khi các hãng xe Trung Quốc và VF3 bắt đầu tham gia lưu thông trên thị trường trong thời gian sắp tới.

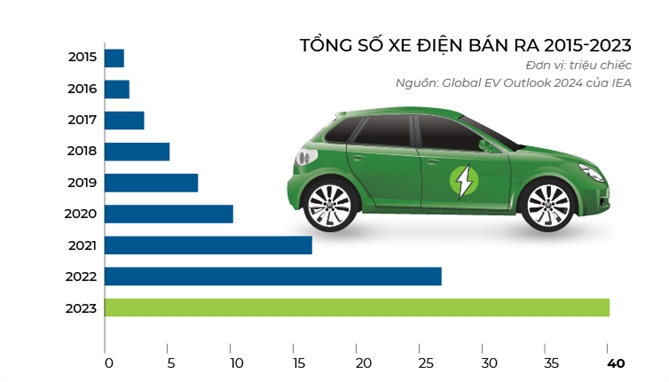

Ở chiều ngược lại, một nhân tố mới đang trỗi dậy có thể làm chậm lại sự tăng trưởng của xe điện ở Việt Nam là xe lai hybrid (xe dùng dộng cơ điện kết hợp xăng). Theo dữ liệu quý I/2024 của Counterpoint, doanh số bán xe hybrid toàn cầu đã tăng rất nhanh với mức tăng 46% so với cùng kỳ năm ngoái, trong khi xe điện chỉ tăng 7%.

Thời gian qua, các nhà sản xuất ô tô “phát cuồng” vì xe điện do chính sách của chính phủ, như Mỹ chẳng hạn, nhưng một khi chính sách này cắt giảm, niềm đam mê này đang giảm dần. Thậm chí, nhiều hãng xe lớn như Ford đang cân nhắc lại chiến lược phát triển xe điện.

Ông Abhik Mukherjee, nhà phân tích của Counterpoint Research, cho rằng chi phí sở hữu xe rẻ, cùng với phạm vi hoạt động rộng hơn và không phụ thuộc vào hạ tầng trạm sạc như xe điện là những lý do chính khiến nhu cầu xe hybrid tăng cao. Các hãng xe Nhật, đại diện là Toyota đang dẫn đầu thị trường này trên toàn cầu. Ở thị trường Việt Nam, gần đây nhất Công ty Cổ phần Ánh Dương Việt Nam, đơn vị vận hành hãng taxi Vinasun, đã công bố mua thêm 2.000 xe hybrid từ Toyota Việt Nam sau khi đã mua 800 xe và đưa vào vận hành trước đó.

_91025475.png) |

Không chỉ Toyota, hãng xe Nhật khác là Honda cũng hưởng lợi rất lớn từ xu hướng xe hybrid. Thậm chí tốc độ tăng trưởng xe hybrid của đơn vị này còn nhanh hơn cả Toyota ở thị trường Mỹ năm vừa qua, theo Consumer Reports. Lực cản từ các hãng xe Nhật là rất lớn khi xét về tính tương thích của mẫu xe hybrid với điều kiện thị trường và ảnh hưởng thương hiệu so với các mẫu Trung Quốc ở Việt Nam.

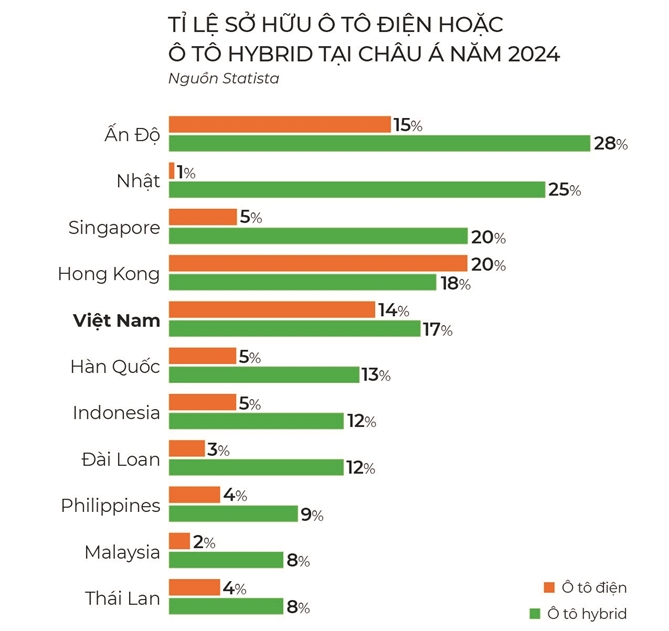

Một cuộc khảo sát tháng 3 năm nay của Statista và Rakuten trên hơn 48.000 người ở Đông Nam Á về tỉ lệ sở hữu ô tô điện và ô tô hybrid cho thấy tại Việt Nam, tỉ lệ này là 17% đối với xe hybrid và 14% đối với xe điện.

Quy tắc 80-20

Khó có nhận định chính xác về tương lai xe hybrid hay xe điện sẽ thắng thế ở Đông Nam Á, một chuyên gia nói với NCĐT. Còn quá ít dữ liệu để cho thấy sự tăng trưởng ở thị trường xe hybrid tại Mỹ có thể ảnh hưởng đến các khu vực khác, như Đông Nam Á chẳng hạn vì quãng đường di chuyển ở Mỹ rất xa và trạm sạc thiếu là nguyên nhân khiến các chủ nhân xe điện không mặn mà.

Thứ đến, Mỹ có thể không chịu áp lực giảm thải carbon như các quốc gia Đông Nam Á nên quá trình chuyển đổi sang xe điện có thể diễn ra chậm hơn. Trong khi đó, theo Tổng Thư ký Liên Hiệp Quốc António Guterres, có đến 4 trong 10 quốc gia chịu ảnh hưởng nặng nề nhất bởi biến đổi khí hậu là ở Đông Nam Á. Các quốc gia đó bao gồm Indonesia, Myanmar, Philippines và Việt Nam.

Về giá, chuyên gia này cho rằng hiện các hãng xe điện đã tích cực giảm giá để có mức hấp dẫn hơn so với xe hybrid và xe chạy xăng. Một yếu tố khác cần lưu ý là các mẫu xe điện cũ đã qua sử dụng có giá giảm sâu hơn cả giá xe xăng cũng giúp tiếp cận người sử dụng dễ hơn.

Theo báo cáo của công ty cung cấp trạm sạc Virta, năm 2023 thị trường xe điện đã qua sử dụng bao gồm khoảng 800.000 xe ở Trung Quốc, 400.000 xe ở Mỹ và hơn 450.000 xe ở Pháp, Đức, Ý, Tây Ban Nha, Hà Lan và Vương quốc Anh. Giá ô tô điện đã qua sử dụng đang giảm nhanh và ngày càng cạnh tranh so với động cơ đốt trong thông thường. Tại châu Âu, cứ 10 người thì có 8 người mua ô tô đã qua sử dụng. Do thị trường xe điện hiện đã trưởng thành nên số lượng ô tô đã qua sử dụng cũng ngày càng tăng

“Tương tự như động cơ đốt trong, nơi việc mua một chiếc ô tô đã qua sử dụng thường là phương thức mua được ưa chuộng ở các nước mới nổi và công nghiệp hóa. Có thể mong đợi một mô hình tương tự sẽ hình thành đối với xe điện”, báo cáo viết.

Đây cũng là xu hướng mà IEA dự đoán trong báo cáo Global EV Outlook 2024, cho rằng xe điện đã qua sử dụng ở các thị trường mới nổi dự kiến tăng trong thời gian tới. Xe đã qua sử dụng nhập khẩu mang lại cơ hội cho người tiêu dùng ở các thị trường mới nổi, những người có thể không tiếp cận được các mẫu xe mới vì chúng quá đắt hoặc không được bán trên thị trường ở quốc gia của họ.

Xuất khẩu ô tô điện đã qua sử dụng từ các thị trường xe điện lớn đang tăng trưởng trong những năm gần đây. Đối với Trung Quốc, kể từ năm 2019, trong khuôn khổ dự án thí điểm, Chính phủ đã cấp quyền xuất khẩu ô tô cũ cho 27 tỉnh, thành phố. Năm 2022 Trung Quốc xuất khẩu gần 70.000 xe đã qua sử dụng, tăng đáng kể vào năm 2021, khi xuất khẩu ít hơn 20.000 xe. Khoảng 70% trong số này là xe điện, trong đó hơn 45% được xuất khẩu sang thị trường Trung Đông.

Vào năm 2023, Bộ Thương mại đã đưa ra dự thảo chính sách về xuất khẩu xe cũ, sau khi được phê duyệt sẽ cho phép xuất khẩu xe cũ từ tất cả các khu vực của Trung Quốc. Do đó, xuất khẩu ô tô đã qua sử dụng từ Trung Quốc dự kiến gia tăng đáng kể.

Năm 2022 chỉ hơn 1% tổng số ô tô đã qua sử dụng rời khỏi Nhật là chạy điện. Tuy nhiên, lượng xuất khẩu này đang tăng lên với mức tăng 30% vào năm 2023 so với năm 2022, đạt 20.000 ô tô. Thị trường chính của xe điện cũ Nhật thường là Nga và New Zealand (tổng cộng hơn 60%).

Cũng giống như đối với xe chạy xăng dầu, các biện pháp chính sách có thể hỗ trợ hoặc cản trở việc nhập khẩu ô tô điện đã qua sử dụng, chẳng hạn như bằng cách đặt ra tiêu chuẩn khí thải cho ô tô đã qua sử dụng nhập khẩu. Nhìn chung, độ tuổi trung bình của ô tô cũ nhập khẩu có xu hướng tăng khi GDP bình quân đầu người của một quốc gia giảm.

|

| Ảnh: ggcharging.com |

“Có yếu tố lợi và hại trong việc nhập khẩu xe điện đã qua sử dụng. Lợi là xe điện có ít bộ phận và bền hơn xe xăng. Hai là năng lực tái chế pin là cần thiết đối với quốc gia nhập khẩu để xử lý các mẫu xe đã hết vòng đời sản phẩm”, báo cáo viết. Chính vì thế, thị trường trạm sạc xe điện Việt Nam hiện nay giống như một canh bạc và độ phủ trạm sạc sẽ nâng tỉ lệ thắng lên cao hơn. Mặt khác, đó cũng là lúc các “cá mập” trong thị trường này bắt đầu xuất hiện.

Khác với thị trường thương mại điện tử, hay kinh tế chia sẻ vốn chỉ diễn ra trên internet là cuộc đua giành thị phần của các doanh nghiệp ngoại, thì trạm sạc xe điện, với đặc thù về yếu tố hoạt động bán lẻ, luật pháp và an ninh năng lượng nên đây là cuộc đua của các doanh nghiệp nội địa.

3 doanh nghiệp có tiềm năng trong lĩnh vực này đang được đề cập đến là VNPT, EVN và Viettel. Trong đó, Viettel là ứng cử viên nặng ký nhất xét về phương diện tài chính, tiềm lực công nghệ cũng như khả năng triển khai. Từ ngày 5/10/2024 các trạm dừng nghỉ phải có trạm sạc, cũng như điểm đỗ dành riêng cho ô tô điện. Quy định này cho thấy cuộc đua phát triển trạm sạc xe điện đang tăng nhiệt.

Câu hỏi đặt ra là các công ty phát triển trạm sạc hiện tại, phần lớn là startup, có bao nhiêu thời gian để chuẩn bị trước khi các doanh nghiệp lớn tham gia? “2 năm là khoảng thời gian cho chúng tôi chuẩn bị”, ông Cường của GG Charging nói với NCĐT.

|

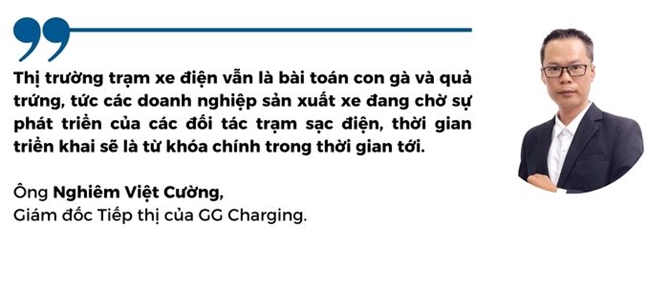

Theo ông Cường, thị trường trạm xe điện vẫn đang là bài toán con gà và quả trứng, tức các doanh nghiệp sản xuất xe đang chờ sự phát triển của các đối tác trạm sạc điện nên tốc độ phủ, thời gian triển khai sẽ là từ khóa chính trong thời gian tới. Công ty đang hướng tới mục tiêu 100 trạm sạc công cộng vào cuối năm nay.

“Quy tắc của thị trường là các doanh nghiệp Top đầu sẽ nắm 80% thị trường, 20% chia cho những doanh nghiệp còn lại. Chúng tôi và các đối tác đang cố gắng không nằm trong nhóm 20%”, ông Cường nói.

Đồng bộ phát triển trạm sạc xe điện là một biện pháp quan trọng thúc đẩy chuyển đổi xe điện của Việt Nam. Đối với việc phát triển hạ tầng sạc và công suất phát điện tái tạo để đáp ứng nhu cầu của lượng xe điện mới trong giai đoạn 2024-2040, các chuyên gia của HSBC ước tính sẽ cần đầu tư khoảng 12,3 tỉ USD và sử dụng tổng cộng 14 TWh năng lượng tái tạo. Vì vậy, để đẩy nhanh quá trình này, các doanh nghiệp kiến nghị những giải pháp phát triển trạm sạc như miễn thuế nhập khẩu linh kiện, thiết bị để lắp đặt trạm sạc điện, miễn thuế thu nhập doanh nghiệp 5 năm đầu.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)