Thị trường smartphone Việt Nam: Thách thức đến từ Trung Quốc

Các doanh nghiệp Việt Nam vẫn mang nhiều tham vọng tiến vào thị trường smartphone trong bối cảnh nhiều doanh nghiệp đầu ngành trên thế giới đang chững lại, còn các đại diện đến từ Trung Quốc thì mạnh tay đầu tư mở rộng thị phần.

Quý I/2018 là quý đầu tiên nhà sản xuất smartphone lớn nhất thế giới ghi nhận mức tăng trưởng âm. Cùng thời điểm năm ngoái, Samsung xuất xưởng 80 triệu chiếc smartphone thì nay theo số liệu của hãng nghiên cứu thị trường Counterpoint Research, công ty này chỉ sản xuất 78 triệu chiếc, giảm 3%.

Vẫn là thách thức đến từ Trung Quốc

Thông tin đáng chú ý nhất của thị trường điện thoại di động gần đây là việc Samsung mở nhà máy tại Noida, thuộc thành phố Delhi của Ấn Độ. Nhà máy có khả năng sản xuất 120 triệu chiếc smartphone mỗi năm, chuyên sản xuất những mẫu điện thoại phổ thông có mức giá dưới 100USD và cả sản phẩm cao cấp. Ấn Độ là thị trường smartphone khổng lồ với hơn 400 triệu người dùng. Dân số Ấn Độ lên đến 1,3 tỉ người, đồng nghĩa việc vẫn còn rất nhiều khách hàng tiềm năng.

|

Quyết định này được Samsung đưa ra khi những năm gần đây, đối thủ Xiaomi (Trung Quốc) đã vượt mặt Samsung trở thành hãng cung cấp điện thoại lớn nhất Ấn Độ. Vì thế, việc mở một nhà máy tại địa phương sẽ giúp Samsung lấy lại vị thế của mình tại thị trường tỉ dân này.

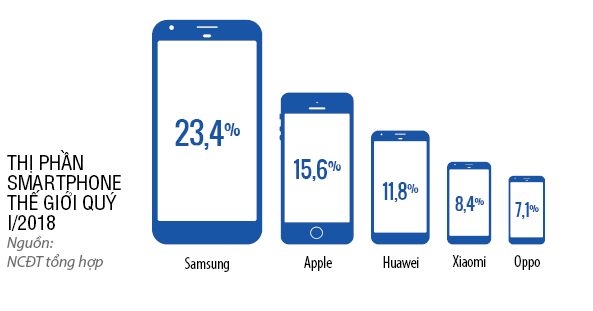

Về mặt thị phần, Samsung vẫn đang dẫn đầu trong nhóm 10 hãng sản xuất đang nắm đến 76% thị phần toàn cầu với 21,7%. Tuy nhiên, hãng sản xuất smartphone lớn nhất thế giới đang đối mặt với thách thức tăng trưởng trong thời gian tới.

Theo ông Tarun Pathak, Phó Giám đốc Nghiên cứu của Công ty Counterpoint Research, tính đến quý I/2018, tổng số lượng smartphone sản xuất là 360 triệu chiếc, giảm 3% so với cùng kỳ năm ngoái. Nguyên nhân sụt giảm đến từ việc sức tiêu thụ của các thị trường phát triển đã chững lại, đây là điều đã được dự báo từ các quý trước. Sức bật tăng trưởng của toàn thị trường giờ đây đang đến từ thị trường mới nổi như Ấn Độ, châu Á - Thái Bình Dương, châu Âu hay châu Phi.

“Nhóm khách hàng ở các thị trường này đang trong quá trình nâng cấp từ các dòng smartphone phổ thông lên các dòng trung bình”, ông Tarun Pathak phân tích. Sẽ không có gì đáng nói nếu cuộc đua smartphone chỉ có Samsung và Apple như cách đây gần 10 năm. Các hãng smartphone đến từ Trung Quốc đang đầu tư rất mạnh để tìm kiếm thị phần trong bối cảnh sức tiêu thụ ở Trung Quốc cũng phát đi dấu hiệu chững lại từ cách đây 3 năm.

Xiaomi, một cái tên khá nổi trong thời gian qua, đã có tốc độ tăng trưởng về số lượng xuất khẩu smartphone lên hơn 100%, tức từ 13 triệu lên 27 triệu. Thị phần vì thế cũng tăng gấp đôi từ 3,6% lên 7,5%. Huawei cũng có một quý khá thành công khi số lượng sản xuất smartphone vẫn tăng trưởng ở mức 2 con số, nâng thị phần lên 10,9%.

|

Tuy nhiên, không phải doanh nghiệp Trung Quốc nào cũng có một quý kinh doanh suôn sẻ. Từ năm 2014 đến 2015, tổng cộng 136 nhãn hiệu smartphone Trung Quốc phá sản. Xiaomi từ chỗ đặt mục tiêu 100 triệu máy phải hạ xuống 80 triệu và rồi cuối cùng chỉ đạt vỏn vẹn 70 triệu. Lenovo, ZTE hay LeEco dường như “biến mất” trên thị trường. Những cái tên khá nổi ở Việt Nam trong thời gian qua như Oppo, Vivo, Lenovo (bao gồm cả thương hiệu Motorola) đang chứng kiến sự sụt giảm thị phần lên đến hai con số. Cá biệt như trường hợp ZTE, sau lệnh cấm vận của Mỹ từ năm 2016, thị phần của hãng này liên tục suy giảm với tỉ lệ ngày càng lớn. Quý I/2018, ZTE đã sụt giảm 46% thị phần.

Để lấy lại được vị thế hoặc củng cố thị phần, các quốc gia mới nổi là đích đến ưa thích của các công ty nói trên. Đặc biệt là khu vực châu Á - Thái Bình Dương vì khu vực Bắc Mỹ sau sự cố ZTE vô hình trung đã làm ảnh hưởng đến các hãng điện thoại thương hiệu Trung Quốc.

|

Dù khác thương hiệu, khác thiết kế nhưng các hãng điện thoại Trung Quốc có cùng một chiến lược kinh doanh: smartphone cấu hình cao, giá cạnh tranh. Đó là lý do buộc Samsung phải e ngại khi các mẫu smartphone tầm trung của họ không có giá hấp dẫn như các đại diện Trung Quốc ở khu vực này.

Theo Counterpoint Research, smartphone Samsung xuất vào Trung Quốc đã giảm đến 50% thị phần so với cùng kỳ năm ngoái. Tuy nhiên, Công ty vẫn có các thị trường yêu thích như châu Mỹ Latinh, nơi thị phần của hãng lên đến 30%.

Ngoài ra, để đối đầu với các đối thủ lớn như Apple, Samsung, các thương hiệu smartphone Trung Quốc như Vivo, Huawei, Oppo và Xiaomi đang bắt đầu tích hợp trí tuệ nhân tạo (AI) vào bên trong sản phẩm. Để giúp các nhà sản xuất thiết bị cầm tay Trung Quốc mang AI đến các smartphone tầm trung và giá rẻ, Qualcomm đã cho ra đời vi xử lý Snapdragon 700 và Snapdragon 600 hỗ trợ công nghệ này. MediaTek đang có kế hoạch xây dựng một chip Helio P60 với nhân NeuroPilot AI hướng đến các thiết bị trung cấp, cũng như Helio P22 có AI vừa giới thiệu gần đây.

Vì vậy, nhà máy tại Ấn Độ là sự phòng thủ và đòn phản công của Samsung trước việc bị Xiaomi qua mặt tại thị trường tiềm năng nhất hiện nay. Theo Công ty Nghiên cứu thị trường IDC India, năm ngoái có 124 triệu chiếc smartphone được chuyển đến Ấn Độ, giúp thị trường này đạt tốc độ tăng trưởng 14% và được đánh giá là một trong các quốc gia có tốc độ tăng trưởng smartphone nhanh nhất.

Smartphone Việt chưa dừng cuộc đua

Diễn biến của thị trường smartphone thế giới không làm doanh nghiệp Việt Nam chùn chân. Đặc biệt, bằng việc đưa những nhà cung cấp thiết bị từ Hàn Quốc, Nhật và các nước khác vào thị trường Việt Nam, Samsung đã tạo ra một trung tâm sản xuất smartphone tại đây. Qua đó, khả năng sản xuất smartphone của các công ty nội địa cũng được tăng lên.

Điển hình là VinSmart, công ty trực thuộc Vingroup, mới đây đã xác nhận tham gia thị trường smartphone bằng việc hợp tác với BQ. Theo thông tin từ VinSmart, BQ là đơn vị đến từ châu Âu đang hợp tác với các đối tác công nghệ chủ chốt trong sân chơi smartphone toàn cầu như Qualcomm, Google… Hợp tác sẽ giúp VinSmart khai thác thế mạnh của BQ ở gần hết các khâu trong chuỗi giá trị sản xuất như thiết kế, nghiên cứu phát triển…

“Chúng tôi vẫn đang tiếp tục làm việc với các đối tác hàng đầu thế giới, tìm kiếm các chuyên gia giỏi, đồng thời tiến hành hoàn thiện dây chuyền thiết bị để sản xuất điện thoại”, bà Nguyễn Mai Hoa, Tổng Giám đốc VinSmart, cho biết.

Thông tin bước đầu cho thấy BQ là nhà sản xuất điện thoại đứng thứ 5 Tây Ban Nha. Hãng này thành công nhờ các smartphone phân khúc tầm trung và cận cao cấp với hơn 20 mẫu smartphone bán ra trên thị trường. Trong thỏa thuận hợp tác với BQ, VinSmart đã mua lại bản quyền sở hữu trí tuệ để phát triển 2 dòng smartphone mang thương hiệu Vsmart, thuộc phân khúc cao cấp và bình dân.

Bên cạnh đó, VinSmart sẽ khai thác các thế mạnh của BQ ở hầu hết các khâu trong chuỗi giá trị sản xuất các thiết bị điện tử thông minh, từ thiết kế, nghiên cứu và phát triển sản phẩm đến sản xuất.

Ngoài đích ngắm thị trường smartphone, theo ông Nguyễn Việt Quang, Phó Chủ tịch kiêm Tổng giám đốc Tập đoàn Vingroup, việc tham gia vào lĩnh vực đòi hỏi công nghệ cao và phức tạp như sản xuất smartphone cũng khẳng định quyết tâm của Vingroup trong nỗ lực hướng tới nền sản xuất dựa trên tri thức và khoa học, góp phần nâng cao hiệu suất cho kinh tế Việt Nam.

|

Giới phân tích cho rằng sẽ rất ít khả năng VinSmart mua lại một công ty smartphone trong nước mặc dù đã có thông tin về cuộc gặp gỡ giữa BKAV và Vingroup. Khác với thương vụ VinFast mua lại bộ phận kinh doanh GM Việt Nam, kinh doanh smartphone Việt Nam cho đến phụ thuộc lớn vào kênh bán lẻ truyền thống. Ngoài ra, bắt tay với một thương hiệu smartphone từ châu Âu cũng là cách tiếp cận thị trường mới của VinFast, trong cuộc đối đầu với các thương hiệu Trung Quốc. Tương tự, khả năng VinSmart mở các cửa hàng bán lẻ đặc thù như Samsung, Apple hay gần đây là Oppo và Xiaomi cũng thấp vì các sản phẩm VinSmart chưa đủ đa dạng.

Về phần mình, BKAV vẫn tiếp tục công cuộc chinh phục người tiêu dùng trong nước về một sản phẩm cao cấp do công ty Việt Nam sản xuất. Trong giờ nghỉ giữa hiệp các trận bóng World Cup 2018, dù giá quảng cáo các khung giờ vàng này là khá đắt đỏ nhưng BLAV vẫn tung tiền cho các mẫu quảng cáo sản phẩm smartphone BPhone thế hệ thứ ba sắp ra mắt.

Đây không phải là lần đầu BKAV đầu tư cho các chiến dịch quảng cáo của mình, cách đó không lâu đơn vị này cũng phát đi thông điệp quảng cáo trên các trận bóng đá thuộc Giải Ngoại hạng Anh.

Mặc dù vậy cho đến nay, BKAV vẫn là một ẩn số của thị trường khi không công bố số lượng tiêu thụ của các dòng sản phẩm BPhone. Cũng phải nói thêm, ông Nguyễn Tử Quang, Giám đốc Điều hành BAKV, từng cho biết sẽ sản xuất thêm các mẫu smartphone tầm trung và ra mắt vào quý III/2017. Tuy nhiên, cho đến nay, Công ty vẫn chưa có động thái nào về sản phẩm này.

Cái tên mới nhất, gia nhập thị trường hồi tháng 9 năm ngoái là Asanzo cũng khá trầm lắng trong thời gian qua. Trong chiến lược phát triển thị phần năm 2018, ông Phạm Văn Tam, Chủ tịch Hội đồng Quản trị Công ty, cho biết vẫn trung thành với các sản phẩm giá rẻ là S2, S3 có giá lần lượt là 1,9 triệu đồng và 2,5 triệu đồng. Đây là mức giá giảm gần 50% so với 2 sản phẩm trước đó là S5 và Z5. Ông Tam từng cho biết đã bán được hơn 8.000 smartphone S5 và Z5 nhưng thông tin này rất khó kiểm chứng khi Asanzo cũng như BKAV chưa từng xuất hiện trên các bản tin của các chuỗi kinh doanh điện thoại di động hay các công ty nghiên cứu thị trường.

Đối đầu trong thị phần hẹp

Cuối tháng 5 vừa qua, “ngôi sao” smartphone Việt Nam Mobiistar chính thức mở rộng thị trường bằng hợp đồng phân phối độc quyền trên sàn thương mại điện tử Flipkart của Ấn Độ.

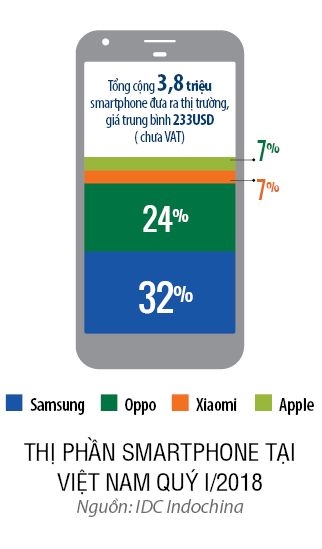

Khá kín tiếng nhưng Mobiistar mới là doanh nghiệp Việt Nam đang giữ thị phần lớn nhất trong số các hãng điện thoại nội địa. Theo thống kê hồi quý I/2018 của IDC Indochina, các hãng điện thoại Việt chiếm 3% trong số 3,8 triệu điện thoại đưa ra thị trường. Hơn nửa trong số đó là của Mobiistar.

Tuy nhiên, bất kể sự tham gia của Asanzo, BKAV hồi năm 2017, thị phần của nhóm nội không tăng lên mà đã giảm đi một nửa so với cùng kỳ năm ngoái. Các đại diện đến từ Trung Quốc cùng các mẫu smartphone cấu hình cao, giá cạnh tranh và các chương trình khuyến mãi hấp dẫn là nguyên nhân chính khiến doanh nghiệp nội không thể tăng về thị phần trong thời gian qua.

Thị trường smartphone sẽ tiếp tục chứng kiến cuộc chiến smartphone giá rẻ trong thời gian tới khi ông Lei Jun, CEO Xiaomi, cho biết sẽ giữ lợi nhuận sau thuế của mảng phần cứng, bao gồm smartphone và các thiết bị IoT không quá 5%. Xiaomi xác định doanh thu chính sẽ đến từ dịch vụ phần mềm, do đó phần cứng là công cụ thu hút người sử dụng đồng thời là rào cản cho các doanh nghiệp cùng ngành.

“Chúng tôi sẽ mở ra một cuộc cạnh tranh mới ở thị trường Việt Nam. Đó là cuộc cạnh tranh về sản phẩm cấu hình cao với giá tốt”, ông Lei Jun nói.

|

Với tốc độ tăng trưởng toàn thị trường smartphone ở Việt Nam đang chững lại, dư địa phát triển cho các doanh nghiệp nội địa khá hạn hẹp. Trong khi đó, với lợi thế về quy mô, bán hàng trên toàn cầu sản phẩm của các doanh nghiệp Trung Quốc sẽ có mức giá hấp dẫn hơn cứ sau vài tháng.

Chính vì thế, quyết định gia nhập thị trường Ấn Độ của Mobiistar dù mạo hiểm nhưng ít nhất là còn cơ hội. Theo IDC India, mặc dù cạnh tranh đang ngày càng khốc liệt, nhưng các dòng smartphone giá rẻ vẫn thu hút những nhà cung cấp thiết bị vì phù hợp với khả năng chi trả của nhiều người tiêu dùng ở Ấn Độ.

Thị trường vẫn còn cơ hội cho các sản phẩm giá cạnh tranh, nhiều chức năng cải tiến sáng tạo như Reliance Jio đã từng thành công với các dòng sản phẩm điện thoại phổ thông kết nối 4G chẳng hạn.

Đó là lý do hai mẫu smartphone Mobiistar dùng để “chào sân” thị trường Ấn Độ là XQ (giá khoảng 2,7 triệu đồng) và CQ (giá khoảng 1,7 triệu đồng) đều có giá thấp. Bên cạnh đó, cả hai đều là dòng sản phẩm chuyên chụp hình selfie mà Mobiistar đã tạo được vị thế riêng ở thị trường Việt Nam. Ông Ngô Nguyên Kha, Giám đốc Điều hành Mobiistar, cho biết đã hợp tác với đối tác ở Ấn Độ để mở 1.000 điểm bảo hành sản phẩm.

Trên thực tế, vẫn có doanh nghiệp đứng vững trên sân nhà, bất chấp sự tấn công của các thương hiệu lớn, đó là Cherry Mobile của Philippines. Đây cũng là doanh nghiệp nội duy nhất có thị phần lớn ở khu vực Đông Nam Á. Theo IDC, năm 2017, số lượng smartphone Cherry Mobile đưa ra thị trường là 3,45 triệu chiếc, chiếm 23% thị phần. Con số này cao hơn cả Samsung (17%), Oppo (12%), Vivo (8%) và Asus (5%).

Cherry Mobile cho đến nay vẫn giữ được ngôi vua là nhờ vào smartphone giá rẻ dưới 100USD và tính thời điểm. Năm 2009, khi giá một chiếc smartphone lên đến 25.000 peso (hơn 480USD) ở Philippines, Cherry Mobile đã tung ra 4 mẫu sản phẩm vừa túi tiền và thành công rực rỡ.

Từ đó đến nay, Hãng liên tục đầu tư đưa ra các mẫu điện thoại nhiều tính năng, cải thiện phần cứng với giá cạnh tranh hơn và đảm bảo luôn là sản phẩm đầu tiên trên thị trường. Song song đó là các chiến dịch truyền thông nhấn mạnh thông điệp ủng hộ sản phẩm trong nước trên toàn quốc.

Mặc dù Philippines còn có các doanh nghiệp nội giá rẻ khác như Starmobile và Cloudfone nhưng cả hai không có được những sản phẩm thành công như Cherry Mobile.

Thị trường smartphone Việt Nam tăng trưởng khoảng 10%/năm, lượng bán ra năm 2017 gấp đôi năm 2014, đạt 15 triệu sản phẩm. Ngay cả những công ty có tiếng trên thế giới cũng phải vật lộn ở thị trường Việt Nam, do người tiêu dùng đang ngày càng kén chọn hơn trong một thị trường đang tiến tới điểm bão hòa.

Câu hỏi đặt ra là liệu VinSmart, Asanzo hay BKAV có thể xây dựng thành công của Cherry Mobile ở Việt Nam hay không khi họ không có được tính thời điểm? Nếu không, các hãng điện thoại Việt Nam cũng chỉ là một trong số hơn 600 thuơng hiệu trên toàn cầu đang tranh giành 24% thị phần còn lại của miếng bánh smartphone.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)