Soi nợ, tìm vàng ở FLC

Sau khi vị lãnh đạo vướng lao lý, tập đoàn đa ngành FLC có thể trở thành món hàng hấp dẫn nhờ sở hữu hàng loạt tài sản lớn, trải rộng từ bất động sản nhà ở, văn phòng cho thuê, tài chính, khu nghỉ dưỡng, dịch vụ sân golf, khu công nghiệp, bán lẻ, khoáng sản, truyền thông đến lĩnh vực hàng không.

FLC CÒN LẠI GÌ?

Trên thị trường bất động sản, FLC cùng thành viên FLCHomes theo đuổi mô hình đầu tư vào quần thể nghỉ dưỡng kết hợp sân golf và đô thị sinh thái tại nhiều địa phương. Các dự án lớn tiêu biểu là FLC Quy Nhơn, Sầm Sơn, Quảng Bình, Hạ Long, Vĩnh Phúc, Phú Thọ với khách sạn 5 sao, khu biệt thự, liền kề, sân golf, khu đô thị, siêu thị, trung tâm hội nghị quốc tế. Năm 2014, Savills từng định giá tổng giá trị các dự án của Tập đoàn FLC đạt trên 3 tỉ USD. Từ đó đến nay, FLC đã phát triển thêm một số dự án mới nên mức định giá hiện nay có thể cao hơn nữa.

Mới đây, FLC gây chú ý khi đến khảo sát thị trường Bình Chánh và đề xuất đầu tư khu phức hợp xanh có giá trị 80.000 tỉ đồng với điểm nhấn là tòa nhà cao 99 tầng, đề xuất nghiên cứu đầu tư dự án Công viên Sài Gòn Safari (hơn 456 ha) hay dự án Khu đô thị nghỉ dưỡng ven sông Sài Gòn (hơn 910 ha).

Hệ sinh thái của FLC còn có một lượng hùng hậu các doanh nghiệp liên quan. Tập đoàn có 15 công ty con, 2 công ty liên kết. Ở mảng xây dựng, ông Trịnh Văn Quyết (cựu Chủ tịch Hội đồng Quản trị FLC) sở hữu FLC Faros - đơn vị chuyên làm tổng thầu các công trình cho Tập đoàn. FLC cũng sở hữu các doanh nghiệp khoáng sản và vật liệu xây dựng là AMD, GAB.

Ở mảng tài chính, FLC sở hữu Công ty Chứng khoán BOS, mảng nông nghiệp có thành viên Nông dược HAI. Đầu năm nay, ông Quyết còn đặt tham vọng lớn ở mảng bán lẻ khi cho ra mắt thương hiệu vàng, trang sức cao cấp FJC. Đặc biệt, tài sản có tiềm năng bậc nhất của FLC là hãng hàng không Bamboo Airways trong bối cảnh toàn ngành đang bước vào giai đoạn phục hồi mạnh mẽ. Xét về tổng số chuyến bay thực hiện, Cục Hàng không cho biết Bamboo Airways chiếm 20% thị phần năm 2021, đứng thứ 3 sau Vietnam Airlines (39%) và Vietjet Air (32%).

|

Bamboo Airways đang vận hành 70 đường bay phủ khắp các tỉnh, thành Việt Nam. Đây cũng là hãng hàng không tư nhân đầu tiên của Việt Nam thực hiện thành công chuyến bay thẳng không dừng kết nối Việt - Mỹ, đồng thời công bố các đường bay thẳng từ Việt Nam đến Anh, Úc và mới đây nhất là Đức. So với các hãng hàng không khác, Bamboo Airways sở hữu lợi thế cạnh tranh đáng kể trong việc khai thác nguồn khách du lịch quốc tế và kiều bào.

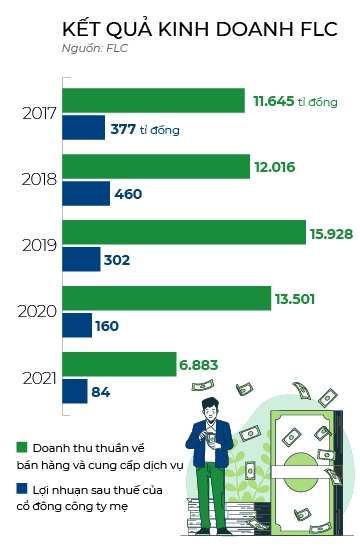

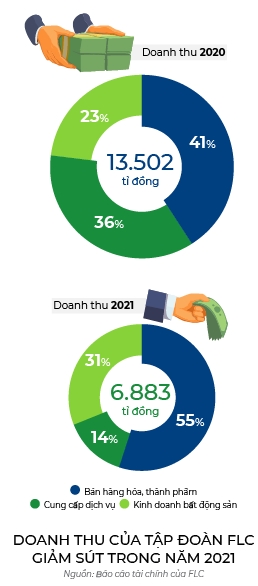

Đại dịch COVID-19 đã ảnh hưởng đến hầu hết các mảng hoạt động của doanh nghiệp này. Kết quả là năm 2021, doanh thu thuần của Tập đoàn chỉ đạt 6.772 tỉ đồng và lãi sau thuế đạt 83,6 tỉ đồng, lần lượt giảm 50% và 73% so với năm trước. Tổng tài sản đạt 33.787 tỉ đồng, đáng chú ý là khoản tiền và tương đương tiền khá khiêm tốn khi chỉ có 176 tỉ đồng.

Năm 2022, FLC đặt mục tiêu doanh thu gần 27.000 tỉ đồng, với lợi nhuận ước tính 2.100 tỉ đồng, trong đó chưa tính thêm hàng không và đầu tư thi công. Nếu bổ sung 2 mảng này, kế hoạch doanh thu toàn hệ thống sẽ là 42.000 tỉ đồng. Trong đó, cơ cấu doanh thu lớn nhất thuộc về lĩnh vực bất động sản khi chiếm hơn 67% tổng doanh thu. Các lĩnh vực thương mại, sản xuất, du lịch và các dịch vụ khác dự tính đóng góp gần 33% doanh thu.

|

| Bamboo Airways chiếm 20% thị phần năm 2021 sau Vietnam Airlines (39%) và Vietjet Air (32%). |

Nhưng tiến độ đầu tư, năng lực quản trị và mức độ khai thác tài sản của FLC vẫn còn hạn chế. Điển hình tại Thanh Hóa, dự án Khu Công nghiệp Hoàng Long được khởi công từ năm 2015 với tổng mức đầu tư trên 2.300 tỉ đồng nhưng đến nay vẫn chậm triển khai. Tương tự tại Nghệ An, dự án Khu đô thị nghỉ dưỡng phía Nam thành phố Vinh với quy mô 1.177 ha, tổng mức đầu tư dự kiến 5.000 tỉ đồng đang nằm trên giấy. Một số dự án condotel của FLC mặc dù đã đi vào giai đoạn kinh doanh nhưng không thể chi trả lợi nhuận cam kết cho nhà đầu tư.

Hầu hết các dự án bất động sản được tập đoàn này chủ yếu mang tài sản đi thế chấp để huy động vốn mà chưa chú trọng khai thác. Do đó, nếu có các nhà đầu tư mới với tiềm lực nhảy vào tái cấu trúc, rót thêm vốn đầu tư và vận hành hiệu quả thì giá trị thu được sẽ khá hấp dẫn.

|

Ví dụ, khu công nghiệp và logistics nằm trong số những lĩnh vực nóng nhất hiện nay. Dù gặp phải sự gián đoạn do dịch bệnh gây ra, Việt Nam vẫn là điểm đến quan trọng của dòng vốn đầu tư trực tiếp nước ngoài, bằng chứng là 31 tỉ USD cam kết đầu tư trực tiếp nước ngoài vào năm 2021, tăng 9,2% so với cùng kỳ năm trước. Các sân golf, khách sạn, khu du lịch nghỉ dưỡng có cơ hội hâm nóng khi khách trong nước chi tiêu trở lại và bầu trời quốc tế mở cửa.

Một động lực khác khiến nhà đầu tư soi khối tài sản của FLC là việc tìm kiếm các dự án có pháp lý hiện đang rất khó khăn. Theo ông Nguyễn Văn Đính, Chủ tịch Hội Môi giới Việt Nam, cả nước có hàng ngàn dự án bất động sản đang chờ phê duyệt để triển khai. Những vướng mắc về thủ tục, quy trình cấp và phê duyệt dự án đã khiến thị trường bất động sản thiếu hụt nguồn cung mới trong nhiều năm qua. Thực trạng này dự kiến tiếp tục trong thời gian tới khi nhiều tỉnh, thành phố vẫn siết khâu pháp lý.

Hiện trạng đó đã thúc đẩy thị trường M&A bất động sản khởi sắc ngay từ những ngày đầu năm. Tổng giá trị các giao dịch M&A quý I/2022 lên tới gần 1 tỉ USD, thậm chí còn cao hơn cả tổng giá trị từng năm 2019, 2021 (theo Cushman & Wakefield).

Thực tế, có 2 điều cơ bản mà các nhà đầu tư cơ hội muốn tham gia sở hữu các doanh nghiệp đang gặp vấn đề như FLC: mô hình kinh doanh có tiềm năng thành công và sản phẩm, dịch vụ của công ty đó có hấp dẫn hay không. Xét trên cả 2 khía cạnh này, rõ ràng FLC là một đích nhắm thú vị.

Nhưng không phải không có rủi ro khi tham gia thâu tóm FLC, đặc biệt là áp lực về đòn bẩy tài chính. Tính đến cuối năm 2021, tổng tài sản của FLC lên tới gần 34.000 tỉ đồng. Nợ phải trả của tập đoàn này vượt 24.000 tỉ đồng. Tính đến cuối quý đầu năm 2022, FLC có tổng tài sản đạt gần 35.500 tỉ đồng, tăng 5% so với đầu năm. Khoản tiền mặt và tương đương tiền hơn 290 tỉ đồng. Vốn chủ sở hữu đạt hơn 9.350 tỉ đồng.

Tính ra hệ số tổng nợ/vốn chủ sở hữu của FLC lên tới 2,4 lần. Bên cạnh đó là nguy cơ “ảo” của vốn chủ sở hữu. Điều này đến từ ma trận sở hữu chéo: các thành viên có liên quan sở hữu cổ phiếu lẫn nhau mà từ đó việc tăng vốn điều lệ của các thành viên trong hệ sinh thái có thể không thực chất. Ví dụ KLF là công ty liên kết của FLC nhưng KLF cũng đầu tư trở lại một số công ty liên kết của FLC như FLC Travel, Công ty Cổ phần Đầu tư Địa ốc Alaska.

GAY CẤN CUỘC ĐUA THÂU TÓM

Trong quý đầu năm 2022, Tập đoàn FLC đã lỗ ròng hơn 465 tỉ đồng do doanh thu bất động sản sụt giảm, tăng trích lập dự phòng do cổ phiếu đầu tư bị lao dốc. Tuy nhiên, sau loạt biến cố gần đây, cổ phiếu FLC tiếp tục nằm trong số các mã có khối lượng giao dịch lớn nhất thị trường chứng khoán với quy mô hàng chục triệu đơn vị mỗi phiên. Tính ra vẫn đang có một số nhà đầu tư có kế hoạch phiêu lưu với khối tài sản tiềm năng của FLC khi giá cổ phiếu rớt sâu xuống dưới mệnh giá. Hiện tại, cổ phiếu FLC và ROS đã bị HOSE đưa vào danh sách chứng khoán không đủ điều kiện giao dịch ký quỹ, do chậm công bố thông tin báo cáo tài chính năm 2021 đã kiểm toán quá 5 ngày làm việc kể từ ngày hết hạn công bố thông tin.

|

Đầu tháng 5/2022, nhà đầu tư Lê Văn Lợi thông báo mua thêm 10,44 triệu cổ phiếu ROS của FLC Faros. Dựa theo mức giá đóng cửa 5.050 đồng/cổ phiếu, ước tính ông Lê Văn Lợi đã chi ra hơn 52 tỉ đồng để hoàn tất giao dịch này.

Sau khi mua vào, ông Lợi sẽ nắm giữ 32,94 triệu cổ phiếu, tương đương 5,804% vốn và trở thành cổ đông lớn của doanh nghiệp.

Trong cuộc cạnh tranh giành giật tài sản FLC, lợi thế lớn đang nghiêng về các chủ nợ và trái chủ của FLC khi có quyền tịch thu các tài sản đảm bảo với giá rẻ hơn so với thị trường. Trong đó, chủ nợ lớn nhất là Sacombank (STB) ghi nhận tổng dư nợ tại FLC và Bamboo Airways ở mức trên 5.000 tỉ đồng, phần lớn được đảm bảo bằng bất động sản và cổ phiếu Bamboo Airways.

|

| Tòa nhà trụ sở chính của FLC đã về tay Ngân hàng OCB trong một thỏa thuận cấn trừ nợ. |

Báo cáo gần nhất của Công ty Chứng khoán HSC cho thấy giá cổ phiếu STB có chỉ số giá trên giá trị sổ sách (P/B) dự phóng 1 năm là 1,32 lần, thấp hơn 5% so với bình quân nhóm ngân hàng tư nhân và gần tương đương với ACB (1,35 lần). Định giá của STB thấp hơn bình quân vì tỉ trọng cho vay của ngân hàng này đối với Tập đoàn FLC cao. Về phần mình, lãnh đạo Sacombank cho biết các khoản cho vay FLC là an toàn vì tỉ lệ tài sản đảm bảo cao và STB đã thu hồi được phần lớn các khoản vay từ FLC.

Chủ nợ lớn thứ 2 tại FLC là Ngân hàng BIDV với tổng dư nợ khoảng 1.747 tỉ đồng. Tại Ngân hàng OCB, các khoản tín dụng chủ yếu cấp cho FLC là cho vay đầu tư vào dự án và một phần là vay ngắn hạn bổ sung vốn lưu động với Bamboo Airways. Lãnh đạo OCB cho biết các khoản vay đều có tài sản thế chấp là những dự án bất động sản và cổ phiếu của Bamboo Airways thuộc sở hữu của FLC và các cá nhân liên quan.

Các chủ nợ khác còn có nhiều cái tên đáng chú ý như Ngân hàng NCB, Agribank và Công ty Chứng khoán MBS với số tiền hàng trăm tỉ đồng. Những thành viên bên dưới của FLC như FLCHomes còn nợ hơn 710 tỉ đồng tại các ngân hàng, trong đó lớn nhất vẫn là Sacombank (400 tỉ đồng). Bên cạnh cho vay trực tiếp, các ngân hàng còn là đơn vị tài trợ tài chính cho khách hàng tham gia mua dự án bất động sản của FLC.

|

| FLCHomes đang nắm giữ hệ thống sân golf tiêu chuẩn quốc tế. |

Điểm thuận lợi cho các ngân hàng là sắp tới đây, Nghị quyết 42 về xử lý nợ của Quốc hội dự kiến tiếp tục được kéo dài đến hết năm. Nghị quyết này bắt đầu ban hành từ năm 2017, trong đó trao quyền định đoạt việc mua bán nợ xấu và xử lý tài sản thế chấp cho các ngân hàng, thay vì phụ thuộc hoàn toàn vào Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC).

Nghị quyết này giao đặc quyền cho các tổ chức tín dụng được phép thu giữ tài sản đảm bảo nếu con nợ không có thiện chí chuyển giao tài sản đảm bảo. Đặc biệt, Nghị quyết cho phép mua bán nợ xấu, tài sản đảm bảo của khoản nợ xấu theo giá trị thị trường (có thể cao hơn hoặc thấp hơn dư nợ gốc của khoản nợ) và mở rộng đối tượng tham gia thị trường mua bán nợ xấu, gồm cả các pháp nhân, cá nhân không có chức năng kinh doanh mua, bán nợ.

Các ngân hàng sẽ được kéo dài thời gian phân bổ tối đa 5 năm cho khoản chênh lệch giữa bán thực tế và giá trị ghi sổ của khoản nợ để giảm bớt tác động tiêu cực đến lợi nhuận trong năm và nhất là giữ được hệ số an toàn vốn CAR ở mức theo yêu cầu của Ngân hàng Nhà nước. Theo số liệu của Ngân hàng Nhà nước, tính đến cuối năm 2021, tổng nợ xấu xác định theo Nghị quyết 42 của toàn hệ thống được các tổ chức tín dụng xử lý khoảng 368.900 tỉ đồng, giúp giảm sâu tỉ lệ nợ xấu toàn ngành xuống còn 1,9%.

|

Tất nhiên, trường hợp xử lý nợ tại FLC dự kiến sẽ gay cấn khi quá nhiều ngân hàng tham gia cấp tín dụng. Thường thì khi một tập đoàn lớn rơi vào khủng hoảng, việc xử lý tài sản thế chấp hoặc tái cơ cấu nợ giữa các ngân hàng sẽ căng thẳng và kéo dài. Trước mắt, tòa nhà trụ sở chính của FLC đã về tay OCB trong một thỏa thuận cấn trừ nợ.

Năm 2016, hệ thống tín dụng từng gặp áp lực tương tự ở Tập đoàn HAGL với khoản nợ hàng chục ngàn tỉ đồng không thể thanh toán. Chủ nợ lớn nhất là BIDV khi đó đã tổ chức một cuộc họp để bàn về kế hoạch xử lý nợ của doanh nghiệp này với sự tham gia của hàng loạt ngân hàng lớn như VPBank, Eximbank, Sacombank, HDBank, ACB.

Dù vậy, thách thức tại FLC đồng thời mang tới cơ hội lớn để nhận chuyển giao các tài sản hấp dẫn. Ở đó, bóng dáng của Chủ tịch Hội đồng Quản trị Sacombank Dương Công Minh dần lộ diện với thông tin nhân vật này trực tiếp đến trụ sở của FLC để xúc tiến kế hoạch thu hồi nợ. “FLC thực ra là một khoản vay rất tốt nhưng vì dư luận nên chúng tôi đã làm việc với FLC để thu hồi lại và họ cũng hợp tác”, ông Minh trả lời trước chất vấn của cổ đông Sacombank. Dư nợ của Tập đoàn FLC tại ngân hàng này khoảng 3.200 tỉ đồng. Hiện FLC đã thanh toán 2.600 tỉ đồng, dự kiến một tháng nữa sẽ trả 600 tỉ đồng còn lại.

Kể từ khi tham gia vào Sacombank năm 2017, ông Minh đã để lại dấu ấn với hàng loạt động thái thanh lý, xử lý nợ xấu. Sau gần 5 năm tích cực tái cơ cấu, đến cuối năm 2021, ngân hàng này đã thu hồi và xử lý được gần 72.000 tỉ đồng các khoản nợ xấu và tài sản tồn động, đưa tỉ lệ nợ xấu hợp nhất được kéo giảm về 1,47%. Năm 2022, Sacombank đặt mục tiêu tăng tổng tài sản lên trên 573.000 tỉ đồng, tăng 10% so với 2021, lợi nhuận trước thuế tăng 20% lên 5.280 tỉ đồng, kiểm soát tỉ lệ nợ xấu dưới 2%.

Thành tích đáng kể của ông Minh kể từ khi đặt chân vào Sacombank là xử lý khối tài sản liên quan đến đại gia Trầm Bê, Phạm Công Danh và Tập đoàn Hoàn Cầu. Năm 2018, dự án cao cấp Diamond City của Hoàn Cầu tại khu Nam Sài Gòn được Sacombank thu hồi để cấn trừ khoản vay 2.400 tỉ đồng, sau đó dự án 14,3 ha chuyển nhượng lại cho chủ đầu tư Xuân Mai Sài Gòn. Cho đến nay, dự án hồi sinh với tên mới là Eco Green đi cùng giá bán căn hộ lên đến 53 triệu đồng/m2.

Đáng chú ý, Xuân Mai Sài Gòn được thành lập bởi Công ty Đầu tư và Xây dựng Xuân Mai và một số cổ đông khác. Chủ tịch Hội đồng Quản trị Công ty là ông Nguyễn Đức Cử nắm giữ 45% cổ phần. Trong giới tài chính, ông Cử không phải cái tên xa lạ khi là người có nhiều năm kinh nghiệm trong ngành ngân hàng, từng giữ vị trí Phó Chủ tịch tại Ngân hàng LienVietPostBank - đứa con tinh thần của ông Dương Công Minh. Hệ sinh thái liên quan đến ông Minh còn có tập đoàn bất động sản Him Lam, một cái tên sẵn sàng tham gia tái cơ cấu các dự án nhà ở, khu nghỉ dưỡng, sân golf với tổng quy mô hàng chục ngàn ha của FLC.

Nhìn chung, tương lai của FLC và các công ty thành viên như Bamboo Airways chưa có gì đảm bảo nhưng chúng có thể là tài sản thuộc dạng “rủi ro cao, lợi nhuận lớn”. Điều này có thể kích thích sự ham muốn của một số nhà đầu tư, dẫn đến một cuộc chiến tranh giành quyền lực sẽ rất hấp dẫn trong thời gian tới.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)