Những cánh quân 10 tỉ USD của Thế Giới Di Động

Sau khi đưa Bách Hóa Xanh trở thành chuỗi cửa hàng thực phẩm và hàng tiêu dùng nhất nhì thị trường, ông Trần Kinh Doanh bất ngờ rút khỏi vị trí Giám đốc Điều hành chuỗi cuối năm 2021. Gần 4 tháng sau, vị này cũng rút nốt khỏi vai trò thành viên Hội đồng Quản trị, Tổng Giám đốc kiêm người đại diện theo pháp luật của Công ty Cổ phần Đầu tư Thế Giới Di Động (MWG).

Tại MWG, quyền lực và tầm ảnh hưởng của ông Doanh có lẽ chỉ đứng sau Chủ tịch Hội đồng Quản trị Nguyễn Đức Tài. Ông Doanh có công rất lớn trong 2 cột mốc phát triển của MWG khi đưa chuỗi Thế Giới Di Động từ 1 lên 100 và 1.000 cửa hàng và gây dựng Bách Hóa Xanh từ con số 0. Sự rút lui của vị công thần này thu hút sự chú ý rất lớn trong ngành bán lẻ, đặt dấu hỏi về triển vọng của MWG trước áp lực cạnh tranh ngày một lớn.

ÁP LỰC DỒN NÉN

Năm 2014, MWG từng chia tay một công thần khác là ông Đinh Anh Huân. Ông Huân sau đó thành lập Seedcom - nền tảng đầu tư với danh mục gồm một số tên tuổi đáng chú ý trong ngành bán lẻ, thời trang, F&B như The Coffee House, Juno, Haravan...

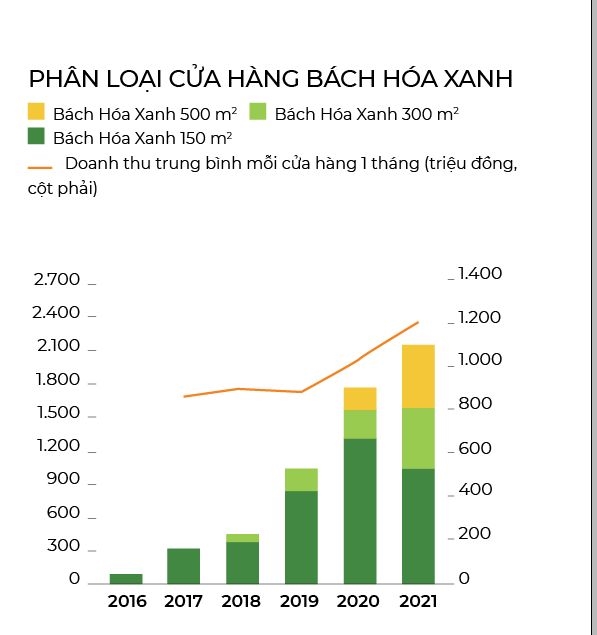

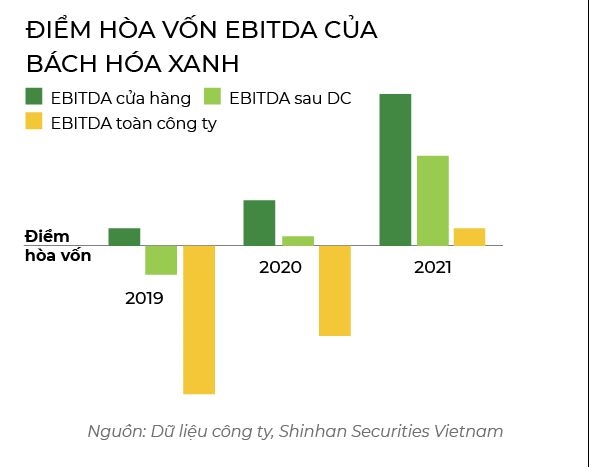

Lịch sử cho thấy những cột mốc quan trọng trong vòng đời của các tập đoàn lớn thường gắn liền với các sự kiện chuyển giao vị trí lãnh đạo. Ở Bách Hóa Xanh, di sản mà ông Trần Kinh Doanh để lại không hề nhỏ. Sau 6 năm nỗ lực xây dựng, ông đã đưa chuỗi này lọt vào Top 3 chuỗi bán lẻ chuyên về thực phẩm và hàng tiêu dùng có doanh thu lớn nhất Việt Nam với mạng lưới hơn 2.000 cửa hàng. Quan trọng hơn, Bách Hóa Xanh lần đầu tiên đạt điểm hòa vốn EBITDA (lợi nhuận trước thuế, lãi vay và khấu hao) ở cấp độ toàn công ty trong năm 2021 - một cột mốc đánh dấu mô hình kinh doanh của Bách Hóa Xanh có thể đạt được hiệu quả về tài chính.

Động thái rút lui của ông Doanh để lại khoảng trống không nhỏ. Trước mắt, chiếc ghế điều hành Bách Hóa Xanh đặt lên vai ông Nguyễn Đức Tài với nhiệm kỳ chỉ 1 năm. Sau đó, Công ty sẽ phải tìm một nhân vật khác đủ sức đưa chuỗi này tiến lên. “Khi chuỗi Thế Giới Di Động và Điện Máy Xanh đạt quy mô thị phần trên 50% và dự báo thời gian tới tăng trưởng chậm lại, thì MWG phải mở rộng. Hiện tại, nếu hỏi 2-3 năm tới tăng trưởng của MWG là gì thì chỉ có thể nói là Bách Hóa Xanh”, ông Tài nói.

|

| Bách Hóa Xanh sẽ trở thành chủ lực tăng trưởng của MWG. Ảnh: Quý Hòa |

Sau giai đoạn đầu chú trọng phát triển quy mô giành thị phần và chủ yếu dựa vào nguồn lực hỗ trợ từ công ty mẹ, Bách Hóa Xanh đang cần bổ sung dòng tiền mới để tiếp tục đọ sức với hàng loạt đối thủ mạnh như WinMart, Co.op Food, GS25. Đó là lý do Bách Hóa Xanh lên kế hoạch bán 20% cổ phần cho đối tác chiến lược, tương tự như câu chuyện Thế Giới Di Động từng bắt tay cùng Mekong Capital, từ đó tạo bản lề để trở thành chuỗi bán lẻ điện thoại lớn nhất Việt Nam.

Nếu như chuỗi điện thoại, điện máy Thế Giới Di Động và Điện Máy Xanh chỉ cần vài năm để bắt đầu có lãi, thì ngược lại Bách Hóa Xanh thật sự là bài toán khó dành cho ông Tài. Sự trợ lực từ các đối tác mới, nhất là những tập đoàn có kinh nghiệm hoặc các chuỗi cung ứng trong ngành, sẽ giúp Bách Hóa Xanh dễ dàng hơn trong việc hoàn thiện chuỗi cung ứng, tiết giảm chi phí hàng nhập, tiến tới đạt lợi nhuận dương những năm tới.

Năm 2021, đối thủ của Bách Hóa Xanh là Vincommerce đã bán 16,26% vốn cho tập đoàn Hàn Quốc SK với giá 410 triệu USD vào nửa đầu năm 2021, tương đương mức định giá khoảng 2,5 tỉ USD. Trước thời điểm bán vốn, Vincommerce có 2.300 cửa hàng, trong khi Bách Hóa Xanh hiện cũng có hơn 2.100 cửa hàng.

|

So sánh về những điều kiện tương tự, thậm chí tiềm năng sinh lãi còn tốt hơn thì định giá doanh nghiệp của Bách Hóa Xanh sẽ không kém, thậm chí có thể cao hơn so với Vincommerce. Do đó, một số nhà phân tích cho rằng MWG hoàn toàn có thể thu về trên 500 triệu USD khi bán 20% vốn tại chuỗi này. Đây sẽ là nguồn tiền tương đối lớn giúp Bách Hóa Xanh tiếp tục hướng tới chiến lược mở rộng trong các năm tiếp theo.

Gần đây, việc mở rộng kinh doanh diễn ra khắp nhiều lĩnh vực đang khiến bảng cân đối kế toán của MWG có phần căng thẳng. Vay nợ ngắn hạn tại thời điểm cuối năm 2021 nhảy vọt lên 21.879 tỉ đồng, tăng 40% so với cuối năm 2020; cộng thêm 2.768 tỉ đồng vay nợ dài hạn, tổng vay nợ của MWG lên hơn 24.647 tỉ đồng, mức cao nhất trong lịch sử của công ty này.

SÁCH LƯỢC CHO

THAM VỌNG 10 Tỉ USD

Đại dịch 2 năm qua tác động rất lớn đến tất cả các nhà bán lẻ khi chuỗi cung ứng bị gián đoạn và sức mua người dân giảm sút. Trong năm nay, ông Nguyễn Đức Tài sẽ ưu tiên cho nhiệm vụ ổn định và tái thiết chuỗi Bách Hóa Xanh. Chuỗi sẽ không mở thêm cửa hàng mới mà sẽ tập trung vào việc thu hút khách hàng, cải thiện doanh thu, nâng cao chất lượng dịch vụ và thực hiện các chương trình khuyến mại để nâng cao lợi thế cạnh tranh trong lĩnh vực thực phẩm tươi sống.

Sở hữu 2 chân kiềng đã ổn định là điện máy, điện thoại tạo ưu thế cho MWG dồn lực cho Bách Hóa Xanh và các hướng tấn công khác. Năm 2021, thị phần chuỗi Thế Giới Di Động, Điện Máy Xanh và Bách Hóa Xanh đang lần lượt là 48%, 40% và 18% (theo Công ty Chứng khoán Shinhan). Có thể thấy trong khi 2 mảng điện máy, điện thoại gần như hoàn thành mục tiêu thống trị thì Bách Hóa Xanh sẽ còn nhiều việc phải làm để đạt được vị thế dẫn đầu, đồng thời giúp MWG tiến tới giấc mơ 10 tỉ USD tổng doanh thu.

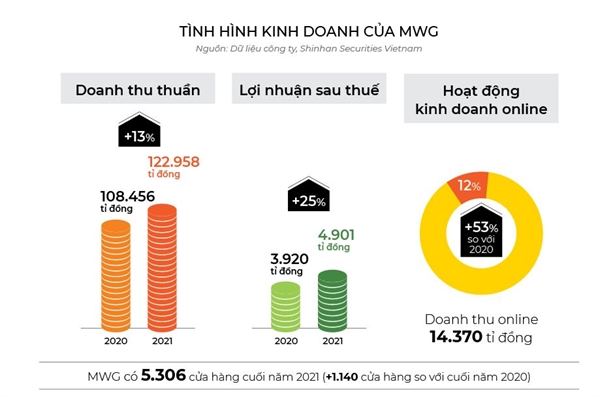

Năm 2021, MWG đạt doanh thu thuần 123.000 tỉ đồng (tương đương 5,37 tỉ USD), lợi nhuận sau thuế 4.900 tỉ đồng. Năm 2022, Công ty trình kế hoạch kinh doanh với doanh thu thuần 140.000 tỉ đồng, tăng trưởng 14% và lợi nhuận thuần 6.350 tỉ đồng, tăng trưởng 30%. Dự kiến, 2 chuỗi Thế Giới Di Động và Điện Máy Xanh vẫn là trụ cột mang lại dòng tiền chính, đóng góp 75-80% vào doanh thu thuần của MWG thông qua việc mở các trung tâm điện máy, một định dạng cửa hàng mới lớn hơn và cao cấp hơn các định dạng hiện tại của Điện Máy Xanh.

Ở mảng bán lẻ điện thoại, TopZone - hệ thống cửa hàng cao cấp dành riêng cho các sản phẩm Apple - được kỳ vọng sẽ tạo sức bật mới. Sau vài tháng thử nghiệm, MWG sẽ tăng tốc phát triển quy mô chuỗi TopZone từ 27 cửa hàng hiện tại lên con số 200 vào cuối năm 2022.

|

| AVASport trở thành một mảng kinh doanh mới của MWG. Ảnh: Quý Hòa |

Có thể xem TopZone là các mô hình Mono brand (AAR và APR) do MWG phát triển và là sự hợp tác cao nhất của Apple tại thị trường Việt Nam. Báo cáo của Công ty Chứng khoán HSC đánh giá: “TopZone sẽ thúc đẩy doanh thu từ sản phẩm của Apple với giá trị tăng thêm năm 2022 là 4.207 tỉ đồng, đóng góp khoảng 2,8% vào tổng doanh thu MWG, còn lãnh đạo Thế Giới Di Động đặt mục tiêu doanh thu 1 tỉ USD vào năm 2023, chiếm ít nhất 40% thị phần Apple tại Việt Nam”.

Bên cạnh đó, MWG ra mắt chuỗi AVAKids phân phối sản phẩm mẹ và bé, AVAFashion cho thời trang, AVASport phân phối đồ dùng thể thao, AVAJi trên thị trường trang sức và AVAcycle dành cho xe đạp. Nguồn tin của NCĐT cho hay MWG đang rục rịch trở lại với tham vọng thương mại điện tử, cạnh tranh cùng với Shopee, Lazada, Tiki với một nền tảng mới ra mắt ngay trong năm nay. Nền tảng này sẽ nhận được sự đầu tư lớn hơn, bài bản hơn so với sản phẩm trước đó là Vuivui.com.

|

Hoàn thiện hơn nữa chuỗi giá trị ngành bán lẻ, MWG còn thành lập các đơn vị giao nhận, trung tâm kho vận, cung cấp các dịch vụ vệ sinh máy lạnh, sửa chữa điện nước, đầu tư vào vùng nguyên liệu nông sản với dự án 4KFarm. Đặc biệt, Công ty sẽ mở rộng hoạt động tài chính thông qua cung ứng dịch vụ cho vay tiêu dùng, một xu thế được nhiều hãng bán lẻ trên thế giới triển khai.

Triển vọng các mảng dịch vụ mới của MWG được đánh giá khá lạc quan. Theo bà Trần Phạm Phương Quyên, Quản lý Bộ phận cho thuê mặt bằng bán lẻ Savills TP.HCM, sức tiêu dùng nội địa Việt Nam đang ngày càng lớn và ổn định, trở thành miếng bánh tiềm năng đem lại doanh thu lớn cho một vài ngành bán lẻ như chăm sóc sức khỏe, chăm sóc mẹ và bé, thời trang thể thao. Điều này đã thúc đẩy các nhà bán lẻ phải mở rộng thêm chi nhánh, không gian trải nghiệm tại nhiều quận để đáp ứng nhu cầu tiêu dùng của khách hàng.

Chưa thỏa mãn với các kế hoạch lớn trong nước, lần đầu tiên trong lịch sử, MWG sẽ lập liên doanh tại thị trường nước ngoài là Indonesia. Trong tờ trình mới nhất trước Đại hội cổ đông năm 2022, Công ty sẽ trình chủ trương đầu tư hoạt động bán lẻ điện máy tại Indonesia. MWG sẽ hợp tác với PT Erafone Artha Retailindo để thành lập liên doanh PT Era Blue Elektronic (Era Blue). Liên doanh này sẽ là cánh tay nối dài của MWG sang các thị trường mới đầy tiềm năng như Indonesia, giúp Công ty giải quyết bài toán tăng trưởng trong nhiều năm tới sau khi đã thâm nhập vào thị trường Campuchia.

|

Nhìn chung, cơ hội tăng trưởng 2 con số của MWG có thể hứa hẹn từ năm 2022 nhờ nhu cầu phục hồi đối với các sản phẩm công nghệ thông tin, sự mở rộng của TopZone hay phát triển chuỗi Điện Máy Xanh Supermini thâm nhập vào vùng nông thôn.

Ngoài ra, Bách Hóa Xanh dự kiến sẽ tạo ra lợi nhuận dương vào cuối năm nay sau khi đạt điểm hòa vốn EBITDA toàn công ty nhờ doanh số bán hàng trên mỗi cửa hàng cao hơn và tối ưu hóa chi phí.

Giấc mơ 10 tỉ USD doanh thu mà Chủ tịch Nguyễn Đức Tài đặt ra có thể chạm tới nếu hệ sinh thái đa ngành hàng được xây dựng thành công, từ đó cho phép MWG đẩy mạnh bán chéo sản phẩm với danh mục khách hàng sẵn có. Ví dụ, khách mua điện thoại hay tủ lạnh có thể được tặng voucher giảm giá khi mua hàng tại Bách Hóa Xanh, mua thuốc tại An Khang, quần áo trẻ em tại AVAKids. Họ cũng có thể tiếp cận các khoản vay tín chấp từ nhà bán lẻ này theo mô hình tài chính nhúng (Embedded Finance).

“MWG đang xây dựng một hệ sinh thái để đáp ứng nhu cầu đa dạng của người tiêu dùng, từ nhu cầu cơ bản đến nhu cầu đặc biệt. Nhờ đó, Công ty không chỉ đẩy mạnh hoạt động bán chéo mà còn khai thác thêm nguồn thu nhập mới, củng cố tăng trưởng dài hạn”, báo cáo của Công ty Chứng khoán Shinhan đánh giá.

Để tăng trưởng nhanh hơn nữa, cũng không loại trừ MWG sẽ dùng đến công cụ M&A giống như kinh nghiệm mua lại chuỗi điện máy Trần Anh năm 2018 để mở rộng thị trường ra phía Bắc.

Không chỉ hưởng lợi nhờ quy mô, lợi thế cạnh tranh của MWG còn dựa trên cơ sở văn hóa doanh nghiệp độc đáo. Đó là dịch vụ khách hàng khác biệt với mục tiêu đặt khách hàng làm trung tâm. Đặt chân vào cửa hàng thuộc hệ thống của MWG, khách hàng thường sẽ cảm thấy ấn tượng trước sự lễ phép, tư vấn nhiệt tình của đội ngũ nhân viên đi cùng không gian trang trí trẻ trung, bắt mắt của các cửa hàng.

Một điểm thu hút khác là đãi ngộ. MWG được biết đến với chế độ đãi ngộ thuộc top đầu Việt Nam. Trong năm nay, Công ty sẽ thưởng hơn 19,2 triệu cổ phiếu ESOP (cổ phiếu phát hành theo chương trình lựa chọn dành cho người lao động) theo kế hoạch đã thông qua năm ngoái, chiếm khoảng 2,696% tổng số cổ phiếu đang lưu hành. Giá phát hành đợt này là 10.000 đồng/cổ phiếu trong khi thị giá cổ phiếu hiện tại là 155.000 đồng.

Công ty tiếp tục đề xuất Đại hội đồng cổ đông thông qua kế hoạch triển khai chương trình ESOP trong năm 2023 với lượng phát hành tối đa tương đương 2,5% số lượng cổ phiếu lưu hành tại ngày phát hành và không quá 37 triệu cổ phiếu. Giá phát hành là 10.000 đồng/cổ phiếu và lượng cổ phiếu ESOP bị hạn chế giao dịch trong 4 năm.

|

| Hệ sinh thái của MWG mở rộng nhiều lĩnh vực. Ảnh: Quý Hòa |

MWG rất giỏi trong việc dùng công cụ ESOP để kích thích hiệu quả làm việc của nhân viên, đội ngũ lãnh đạo chủ chốt, xem đây là yếu tố sống còn để giữ chân nhân tài, xây dựng lòng trung thành và phục vụ cho chiến lược tăng trưởng lợi nhuận. Điển hình, trước thời điểm rời vị trí điều hành Bách Hóa Xanh, ông Trần Kinh Doanh đã sở hữu lượng cổ phiếu trị giá hơn 1.000 tỉ đồng sau 15 năm tận lực cống hiến. Tính ra thù lao và các khoản thưởng mà ông nhận được là hậu hĩnh, tương xứng với công sức và hiệu quả mang lại.

Dù vậy, không ít cổ đông của MWG tiếp tục than phiền về chính sách phát hành ESOP mỗi năm của Công ty, gây tổn hại đến lợi ích của chính mình. Có 3 lý do chính cho quan ngại này, đó là giá trị của ESOP thường chiếm hơn 20% lợi nhuận ròng của MWG có thể khiến giá cổ phiếu bị pha loãng, đồng thời về lâu dài sẽ ảnh hưởng tiêu cực đến giá cổ phiếu trên thị trường vì xu hướng bán ra của nhân viên khi hết giai đoạn hạn chế chuyển nhượng. Hai là rủi ro người đại diện (Agency Risk) khi danh sách người được nhận ESOP đa phần chỉ nằm ở ban lãnh đạo và các nhân vật chủ chốt. Cuối cùng, việc Việt Nam đang đề xuất áp dụng tiêu chuẩn IFRS từ năm 2025 sẽ khiến Công ty chịu chi phí cao hơn từ phát hành ESOP so với tiêu chuẩn VAS hiện hành.

"CHƠI DAO" Ở BÁN LẺ ĐA NGÀNH

Cũng có lo ngại chiến lược mở rộng hệ sinh thái quyết liệt bằng cách tham gia vào nhiều ngành hàng khác nhau, từ điện máy - điện thoại, thực phẩm, hàng tiêu dùng, dược phẩm, thời trang, trang sức, xe đạp... tuy giúp đa dạng hóa rủi ro, gia tăng tốc độ tăng trưởng nhưng đồng thời cũng khiến MWG gặp khó khăn trong việc lắp ghép các mảng lại với nhau hay nguồn lực sẽ bị phân tán.

Thực tế, hầu hết các thị trường mà MWG đang đầu tư đều phải đương đầu với áp lực cạnh tranh khốc liệt từ nhiều đối thủ mạnh trong và ngoài nước. Điển hình ở mảng phân phối hàng tiêu dùng, đối thủ WinMart+ sau khi về tay của Masan đang được nâng cấp mạnh mẽ, hướng tới mô hình Point of Life - nơi sẽ tích hợp các mặt hàng nhu yếu phẩm với thức uống trà và cà phê (Phúc Long), dịch vụ tài chính ngân hàng tự động (Techcombank), chăm sóc sức khỏe (Phano) và mạng di động (Reddi). WinMart+ đang hướng tới cột mốc 4.000 cửa hàng vào cuối năm nay.

Co.op Food của Saigon Co.op dự kiến mở thêm 100 điểm bán mới trong năm nay, số hóa khâu kho bãi và hoạt động logistics, đẩy mạnh thương mại điện tử. Chuỗi GS25 của liên doanh Sơn Kim và GS Retail (Hàn Quốc) đã mở được gần 200 cửa hàng sau 4 năm ra mắt. Các chuỗi ngoại khác như Big C, MM Mega Market, Aeon dự kiến sẽ tăng mức đầu tư vào thị trường bán lẻ hiện đại Việt Nam hay mới đây, tập đoàn Nova Group chính thức tham gia sân chơi bán lẻ thông qua thành viên Nova Retail.

|

Trên thị trường bán lẻ dược phẩm, chuỗi An Khang (178 nhà thuốc) sẽ cạnh tranh khốc liệt với 2 chuỗi đang dẫn dầu là Long Châu và Pharmacity. Long Châu dự kiến sẽ chạm mốc 800 nhà thuốc vào cuối năm 2022, mở rộng độ phủ ra 63 tỉnh, thành. Còn Pharmacity có thể nhận thêm 100 triệu USD từ SK Group để tiếp tục cuộc đua mở rộng quy mô, nâng số lượng nhà thuốc từ 1.000 lên 5.000 vào năm 2025.

Ở mảng thời trang mẹ và bé, các chuỗi đang dẫn đầu là Con Cưng, BiboMart chắc chắn sẽ không dễ để AVAKids vượt qua. Con Cưng, chẳng hạn, đẩy mạnh kế hoạch thành lập mới các trung tâm mua sắm Super Center có diện tích lớn (khoảng 2.000 m2), song song với nâng quy mô chuỗi cửa hàng từ con số 600 hiện có. Mục tiêu của chuỗi là đạt doanh thu 1 tỉ USD vào năm 2023, gấp đôi so với 500 triệu USD dự kiến năm nay.

|

Đối mặt với nhiều cường địch trong nước, MWG đang tìm kiếm cơ hội từ các thị trường bên ngoài như Indonesia. Nhưng thực tế mang quân đi đánh xứ người chưa bao giờ là dễ dàng khi ngay ở thị trường Campuchia, chuỗi Bluetronics vẫn chưa đạt điểm hòa vốn dù đã tốn không ít thời gian và tiền bạc.

Một áp lực khác là chi phí mặt bằng gia tăng cho các cửa hàng vật lý có diện tích lớn của MWG. Theo Savills, các mô hình bán lẻ quy mô lớn có những lợi thế về trải nghiệm cho khách hàng nhưng cũng đi kèm nhiều gánh nặng về giá thuê, chi phí đầu tư cửa hàng và vốn mua hàng hóa. Muốn đạt hiệu quả, doanh nghiệp cần có kế hoạch rõ số lượng chuỗi cửa hàng bao nhiêu là đủ để chia sẻ lượng khách hàng tốt nhất mà không bị lấn át doanh số của nhau.

Thường thì các chuỗi bán lẻ sẽ phải chứng kiến tốc độ tăng trưởng chậm lại khi quy mô ngày càng phình ra. Trong hoàn cảnh thế hệ công thần từng người lần lượt rút lui, bài toán hóa giải doanh thu 10 tỉ USD đi cùng nhiệm vụ duy trì tốc độ tăng trưởng liên tục 2 con số mỗi năm đang đặt cả vào tài cầm quân của vị thuyền trưởng Nguyễn Đức Tài. “Chỉ vài lĩnh vực thật sự tiềm năng sẽ được ưu tiên đẩy trước, còn lại sẽ theo lộ trình. Công ty luôn ý thức phải có cái đi trước, cái đi sau chứ không để 10 cánh quân dâng lên cùng một lúc”, ông Tài chia sẻ.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)