Ảnh: Quý Hoà

Ngân hàng vs virus corona

BIDV, ngân hàng vừa họp Đại hội đồng cổ đông thường niên mới đây cho biết, huy động vốn tính đến hết tháng 2 cũng giảm 1,6%, dư nợ tín dụng giảm gần 2%. Chủ tịch Hội đồng Quản trị BIDV Phan Đức Tú cho biết nguyên nhân do ảnh hưởng kép của tính thời vụ đầu năm cùng với tác động rất mạnh của dịch bệnh tới cung, cầu, doanh nghiệp, hành vi thói quen của người dân làm ảnh hưởng tới hoạt động của ngành ngân hàng. Ông Tú cho rằng mục tiêu lợi nhuận đặt ra đầu năm trong kịch bản dịch bệnh kết thúc vào tháng 3 trở nên khó khăn, vì vậy Ngân hàng sẽ điều chỉnh kế hoạch lợi nhuận nếu cần thiết. Trong khi đó, lãnh đạo VietinBank cũng chia sẻ, dư nợ tín dụng bị ảnh hưởng “nằm trong mức bình quân của toàn ngành” nhưng vì tính chất phức tạp của dịch bệnh, “mức độ vẫn chưa lường được hết”.

TÍN DỤNG THẤP NHẤT TRONG 6 NĂM

Thực tế, đứng trước các trường hợp như của BIDV hay VietinBank, báo cáo mới phát hành tháng 3 của Moody’s nhận định, chất lượng tài sản trong các ngân hàng Việt Nam sẽ gặp rủi ro vì dịch COVID-19. Nếu dịch bệnh kéo dài, nợ xấu trong khu vực sản xuất kinh doanh, thương mại và một số lĩnh vực khác theo đó sẽ tăng lên, do Việt Nam phụ thuộc nhiều vào chuỗi cung ứng toàn cầu.

|

Dịch COVID-19 bùng phát đã khiến các hoạt động kinh tế của Việt Nam bị ảnh hưởng nặng nề. Đối với các doanh nghiệp, dù doanh thu sụt giảm mạnh nhưng vẫn phải duy trì chi phí lương, thuê mặt bằng, đặc biệt là thanh toán cho các khoản vay ngân hàng. Giới chuyên gia đánh giá dịch bệnh có thể làm giảm lợi nhuận của các ngân hàng cũng như gia tăng nợ xấu do nhiều công ty có thể chậm thanh toán.

Theo Ngân hàng Nhà nước, qua báo cáo sơ bộ của 23 tổ chức tín dụng, có khoảng 926.000 tỉ đồng dư nợ bị ảnh hưởng bởi dịch này, chiếm khoảng 11,3% dư nợ cho vay toàn hệ thống. Ba ngành được xem là chịu thiệt hại lớn từ dịch cúm có thể kể đến như nông - lâm - thủy sản, thương mại và công nghiệp. Cuối năm 2019, 3 ngành này có số dư nợ tín dụng chiếm lần lượt 9%, 23% và 19%; riêng nhóm này chiếm quá nửa tổng dư nợ tín dụng của toàn hệ thống.

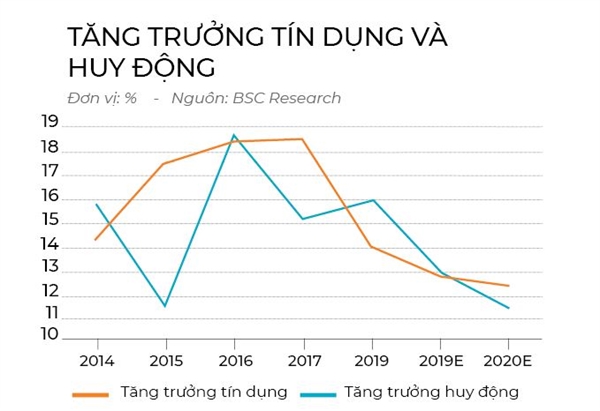

Đáng chú ý, thống kê của Ngân hàng Nhà nước cho biết trong 2 tháng đầu năm, tăng trưởng tín dụng toàn hệ thống chỉ đạt 0,06%, giảm mạnh so với mức tăng 1% của cùng kỳ năm trước, dù ngân hàng đã tung ra nhiều gói tín dụng hỗ trợ doanh nghiệp. Đây cũng là mức tăng trưởng thấp nhất cùng kỳ trong 6 năm trở lại đây.

Tuy nhiên, cơ quan quản lý đã có những hành động hỗ trợ nền kinh tế, tạo điều kiện cho các tổ chức tín dụng và doanh nghiệp khắc phục khó khăn, thiệt hại do dịch bệnh gây ra. Trong đó, Chính phủ và Ngân hàng Nhà nước đang chuẩn bị ban hành gấp thông tư hướng dẫn các tổ chức tín dụng với 4 việc chính: 1) cơ cấu lại thời hạn trả nợ, 2) miễn giảm lãi vay, 3) giữ nguyên nhóm nợ cho các khách hàng bị ảnh hưởng bởi dịch bệnh và 4) các gói tín dụng hỗ trợ.

Hiện tại, nhiều ngân hàng như Vietcombank, BIDV, ACB, Sacombank, SHB, Eximbank, Nam A Bank cũng thông báo triển khai các gói tín dụng từ vài trăm triệu đến hàng tỉ USD với lãi suất ưu đãi thấp hơn từ 1-3%, nhằm hỗ trợ các khách hàng cá nhân, doanh nghiệp vượt qua khó khăn. Đến nay đã có ít nhất 17 ngân hàng thương mại thực hiện miễn, giảm phí thanh toán, dịch vụ… Có rất nhiều góc nhìn về triển vọng tăng trưởng tín dụng của các ngân hàng trong năm nay. Đầu tiên là nền kinh tế trì trệ do dịch bệnh làm giảm nhu cầu vay tiêu dùng, sản xuất. Thứ hai là việc tung các hình thức hỗ trợ tín dụng từ các ngân hàng cũng như Chính phủ có thể kích cầu cũng như phần nào bù lại phần hụt trên.

Trên thực tế, về phía doanh nghiệp, có nhiều ý kiến cũng như vấn đề về các hình thức hỗ trợ này. Ông Nguyễn Minh Mẫn, đại diện Công ty Du lịch TST, cho biết đã làm việc với một số ngân hàng và được biết các ngân hàng đang chờ chủ trương hướng dẫn cụ thể từ Ngân hàng Nhà nước về các hình thức như giãn nợ, giảm lãi suất… Ông Bùi Thanh Vân, Giám đốc Công ty Vân Phát, chuyên xuất khẩu nông sản sang Trung Quốc, cho biết Công ty bị ảnh hưởng bởi dịch bệnh nhưng chưa nghe gì về thông báo giãn nợ, giảm lãi suất. Đặc biệt Công ty không thể vay vốn từ các ngân hàng được mặc dù đã được ngân hàng cấp khoản tín dụng cho vốn lưu động, có tài sản bảo lãnh từ trước đó. Ngân hàng trả lời rằng do công ty xuất khẩu hàng đi Trung Quốc nên có khả năng bị nợ xấu, do đó không được giải ngân.

|

Từ góc độ khác nhìn nhận tổng gói hỗ trợ kinh tế lên tới 280.000 tỉ đồng, Tiến sĩ Võ Trí Thành, nguyên Phó Viện trưởng Viện Nghiên cứu Quản lý Kinh tế Trung ương (CIEM), cho rằng, cần cân nhắc mức độ hấp thụ vốn của nền kinh tế bởi hiện nay nhiều doanh nghiệp chưa chắc đã “tiêu được tiền”. “Doanh nghiệp đang gặp khó khăn về cả nguồn cung lẫn cầu. Nguồn nhập khẩu nguyên vật liệu đang bị hạn chế trong khi nhu cầu tiêu thụ và xuất khẩu không cao. Do đó, hỗ trợ doanh nghiệp bằng các giải pháp cải thiện cung và cầu là điều quan trọng nhất hiện nay. Tiếp đó, cần giám sát chặt việc sử dụng nguồn hỗ trợ để bảo đảm hiệu quả chính sách”, Tiến sĩ Võ Trí Thành nhấn mạnh.

Công ty Chứng khoán KB cho rằng nếu mục tiêu tăng trưởng GDP 6,8% của Chính phủ gặp khó khăn, nhiều khả năng Ngân hàng Nhà nước có thể nới tăng trưởng tín dụng vượt mức đề ra. Các chuyên gia phân tích của Công ty Chứng khoán SSI nhận định do kinh tế vĩ mô nói chung và một số lĩnh vực như du lịch, khách sạn, xuất khẩu nông sản... có thể chịu ảnh hưởng từ dịch COVID-19, ngành ngân hàng cũng sẽ chịu tác động tiêu cực trong ngắn hạn dù triển vọng nói chung vẫn tích cực.

ẨN SỐ TÍN DỤNG BẤT ĐỘNG SẢN

Ông Nguyễn Thế Minh, Giám đốc Phân tích, Công ty Chứng khoán Yuanta, đánh giá có khả năng tăng trưởng tín dụng cả năm 2020 sẽ cao hơn năm trước nhưng sẽ thấp hơn mục tiêu đã đề ra. Mục tiêu của Chính phủ về các gói tín dụng hỗ trợ doanh nghiệp là nhằm vào nỗ lực vượt qua khó khăn trước mắt chứ không phải là tín dụng ngân hàng. Việc tăng trưởng tín dụng năm 2020 sẽ phải trông chờ vào quý III, IV năm nay nếu dịch bệnh được khống chế sớm. Điều này là khả thi vì giữa nhiều ngành kinh tế đang khó khăn, vẫn còn một nơi mà tín dụng ngân hàng chưa “chạm” tới nhiều là bất động sản. Cũng không loại trừ khả năng ngành này sẽ bù đắp phần tăng trưởng tín dụng bị mất đi trong năm nay.

|

Đánh giá của Moody’s cũng cho biết, kỳ vọng năm 2020, Ngân hàng Nhà nước có thể sẽ cho phép các ngân hàng đạt chuẩn Basel II có khả năng tài chính tốt được tăng hạn mức tăng trưởng tín dụng so với các ngân hàng còn lại. Theo đó, một số ngân hàng được chấp thuận đạt chuẩn Basel II, có tỉ lệ nợ xấu thấp hẳn so với mục tiêu 2% của Chính phủ, tỉ trọng cho vay lớn với các doanh nghiệp sản xuất kinh doanh, liên quan xuất nhập khẩu, đang được đánh giá cao về room tín dụng được cấp tốt hơn trong năm 2020 như Vietcombank, BIDV, MB, ACB, TPBank.

Theo 2 kịch bản về tác động của dịch COVID-19 mà Bộ Kế hoạch và Đầu tư đưa ra, Ngân hàng Nhà nước dự tính: nếu dịch bệnh được kiểm soát tốt và chấm dứt trong quý I/2020 thì tỉ lệ nợ xấu nội bảng, nợ đã bán cho VAMC và đã thực hiện phân loại nợ sẽ ở mức từ 2,9-3,2%; nếu dịch bệnh kéo dài đến cuối quý II/2020 mới chấm dứt thì tỉ lệ nợ xấu sẽ gần 4% vào cuối năm 2020. Dịch bệnh có thể sẽ qua đi trong một vài tháng tới nhưng để xử lý nợ xấu phát sinh do dịch bệnh là một quá trình dài, khó khăn.

Từ giữa tháng 2, ông Nguyễn Thanh Tùng, Phó Tổng giám đốc Vietcombank, cũng cho biết ngân hàng này phải hy sinh ít nhất 300-450 tỉ đồng lợi nhuận để giảm lãi suất cho khách hàng bị ảnh hưởng vì dịch bệnh. Bên cạnh đó, các doanh nghiệp gặp khó khăn về dòng tiền có thể ảnh hưởng đến tỉ lệ nợ xấu cũng như mức trích lập dự phòng. Ngân hàng cũng sẽ điều chỉnh kế hoạch tăng trưởng tín dụng nếu cần thiết, phụ thuộc nhu cầu nền kinh tế và kịch bản tăng trưởng GDP. Theo ước tính của VPBank, tổng số khách hàng của VPBank bị tác động trong đợt dịch bệnh COVID-19 có thể lên tới gần 1.000 doanh nghiệp và có thể gia tăng nếu tình hình diễn biến phức tạp hơn và kéo dài.

Tuy nhiên, đại diện Công ty Chứng khoán Yuanta chia sẻ, thời điểm hiện tại có lẽ là quá sớm để đánh giá nợ xấu phát sinh do COVID-19 vì vẫn chưa có số liệu thông tin cụ thể về “sức chịu đựng” của các doanh nghiệp có vay nợ hiện tại. Các biện pháp Ngân hàng Nhà nước hỗ trợ như gói tín dụng, giãn thời gian trả nợ, cấu trúc lại nhóm nợ cho các doanh nghiệp ảnh hưởng sẽ làm giảm một phần nợ xấu phát sinh do dịch COVID-19. Đặc biệt, việc này có thể gây sai lệch trong việc đánh giá chất lượng tài sản - nợ xấu các ngân hàng Việt Nam. Các tổ chức xếp hạng tín nhiệm như Moody’s, S&P có thể nhìn nhận như là điểm trừ trong mức xếp hạng tín nhiệm các ngân hàng Việt Nam và làm tăng chi phí huy động vốn các ngân hàng này. Tuy nhiên, do dịch COVID-19 là vấn đề toàn cầu nên điểm trừ này nếu có thì chỉ có thể ở mức “cảnh báo” chứ khó bị hạ mức tín nhiệm.

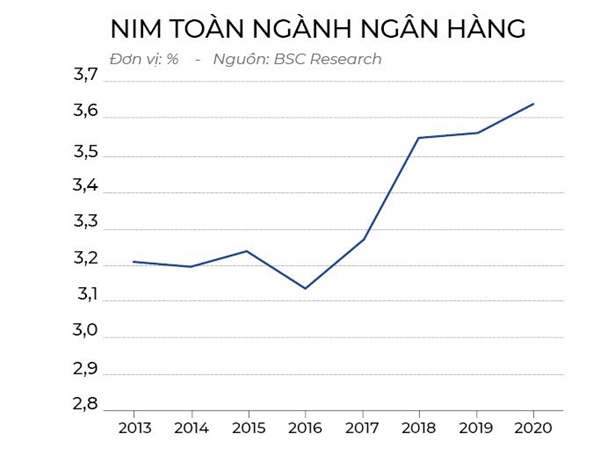

Tuy có nhiều ý kiến khác nhau, đa số các công ty chứng khoán đều cho rằng, dịch cúm và các gói hỗ trợ doanh nghiệp chỉ có tác động đến các ngân hàng trong ngắn hạn đến khi dịch bệnh được kiểm soát. Sau đó, kinh tế sẽ hồi phục và các bên đều cho rằng triển vọng năm 2020 của ngành ngân hàng, nhìn chung là tích cực. Nếu dịch bệnh không leo thang mà vẫn trong tầm kiểm soát, thì lợi nhuận của các ngân hàng năm nay sẽ ít bị ảnh hưởng. Lý do là những năm gần đây, các ngân hàng đã chuyển dịch mạnh mẽ từ bán buôn sang bán lẻ, giảm phụ thuộc vào tín dụng, tăng thu ngoài lãi. Việc chuyển hướng này đã giúp ngành ngân hàng đối phó tốt hơn với các biến động của nền kinh tế.

|

Kết quả cuộc điều tra về xu hướng kinh doanh của các tổ chức tín dụng vừa được Vụ Dự báo, Thống kê thuộc Ngân hàng Nhà nước công bố cho thấy, có 98% tổ chức tín dụng kỳ vọng lợi nhuận trước thuế năm 2020 tăng trưởng dương so với năm 2019, 2% tổ chức tín dụng kỳ vọng không đổi. Lợi nhuận toàn hệ thống kỳ vọng tăng trưởng bình quân 16,92% trong năm 2020, thấp hơn so với con số của năm 2019 là 20,13%.

Bên cạnh đó, Moody’s cũng đánh giá lợi nhuận của các ngân hàng sẽ nới rộng khoảng cách giữa các ngân hàng đã áp dụng Basel II mới và những ngân hàng còn lại. Hiện tại, đã có 18 ngân hàng được công nhận đạt chuẩn Basel II, trong đó với tiềm năng được cấp room tín dụng tốt hơn, các ngân hàng Vietcombank, BIDV, MB, ACB, TPBank cùng với tình hình kiểm soát nợ xấu tốt được đánh giá có kết quả khả quan hơn. Báo cáo gần đây của Công ty Chứng khoán BSC ước tính lợi nhuận trước thuế năm 2020 của các ngân hàng niêm yết sẽ tăng trưởng trung bình 21%, trong đó, Vietcombank tăng 34%, BIDV là 21%, MB là 25%, ACB tăng 17% (đặc biệt tỉ lệ nợ xấu ước tính thuộc hàng thấp nhất, 0,7%), TPBank tăng 28%/

* Bạn cũng có thể theo dõi nội dung bài viết thông qua video của NCĐT:

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)