Ảnh: Lê Toàn

Ngân hàng tư nhân: Sao đổi ngôi

Theo Ngân hàng Nhà nước, tính đến ngày 31.7.2020, tổng tài sản có toàn hệ thống các tổ chức tín dụng đã đạt 12,84 triệu tỉ đồng, tăng 2,01% so với cuối năm trước. Trong đó, đáng chú ý, tổng tài sản có của khối ngân hàng thương mại cổ phần đã lần đầu tiên vượt tổng tài sản có của khối ngân hàng thương mại nhà nước gồm Agribank (AGR), VietinBank (CTG), Vietcombank (VCB), BIDV (BID), Ngân hàng Xây Dựng, Ngân hàng Dầu khí Toàn Cầu, Ngân hàng Đại Dương.

Dòng tiền chuyển hướng

Theo Ngân hàng Nhà nước, tổng tài sản có của nhóm ngân hàng thương mại cổ phần đến cuối tháng 7 đã lên tới 5,42 triệu tỉ đồng, tăng trưởng 4,02% so với cuối năm trước (chiếm 42,26% tổng tài sản toàn hệ thống), lần đầu tiên vượt qua quy mô tổng tài sản của nhóm ngân hàng thương mại nhà nước, sau khi giảm tới 1,44% so với đầu năm xuống còn 5,36 triệu tỉ đồng (chiếm tỉ trọng 41,78%). Nhóm ngân hàng liên doanh nước ngoài ghi nhận tổng tài sản có lớn thứ 3 hệ thống với 1,43 triệu tỉ đồng, tăng 6,6% so với cuối năm trước.

Mặc dù từ đầu năm đến nay, dịch COVID-19 buộc các ngân hàng phải giảm lãi suất liên tục, nhưng tiền gửi toàn hệ thống tại các tổ chức tín dụng vẫn tăng. Tại thời điểm cuối tháng 7, khi tổng phương tiện thanh toán tăng tới 5,58% thì tổng tiền gửi tại các tổ chức tín dụng tăng khá sát con số này, gần 5% lên 9,2 triệu tỉ đồng. Đến tháng 9, khi tổng phương tiện thanh toán đã tăng tới 7,74% thì con số tiền gửi còn cao hơn. Rõ ràng, người dân vẫn và đã chọn gửi tiền ngân hàng dù lãi suất thấp trong thời gian qua.

Ông Nguyễn Hoàng Minh, Phó Giám đốc Ngân hàng Nhà nước chi nhánh TP.HCM, đánh giá, thực tế huy động vốn của hệ thống tổ chức tín dụng vẫn cao hơn tăng trưởng tín dụng trong bối cảnh lãi suất đầu vào tiếp tục hạ để hỗ trợ doanh nghiệp và nền kinh tế, cho thấy người dân vẫn chọn kênh gửi tiết kiệm cho dòng vốn nhàn rỗi. Nếu so với các kênh đầu tư khác như vàng, chứng khoán đang biến động mạnh, tỉ giá VND/USD ổn định từ đầu năm đến nay..., gửi tiết kiệm vẫn là kênh an toàn và sinh lời.

|

Tuy nhiên, miếng bánh này lại chia không đều. Tại nhóm Big 4 ngân hàng thương mại nhà nước (Agribank, Vietcombank, BIDV, VietinBank), tiền gửi của khách hàng tới cuối quý II chỉ tăng có 2% như trường hợp của BIDV và VietinBank; Agribank tăng 4%; riêng Vietcombank tăng tới 6%, chỉ ngang mức trung bình của toàn ngành.

Trong khi đó, đối với nhóm ngân hàng thương mại cổ phần, ngoại trừ MB (MBB) và Eximbank (EIB), không quá khó để tìm các ngân hàng quy mô tầm trung có tỉ lệ tiền gửi của khách hàng tăng mạnh tới 8% như SHB, Techcombank (TCB), ACB, thậm chí VPBank (VPB) tăng 11%, HDBank (HDB) thì tăng tới 19% sau 6 tháng.

|

Đối với các ngân hàng nhỏ hơn như Vietbank, Bản Việt, Kienlongbank, sau 6 tháng dịch bệnh, mức tăng 7% của tiền gửi là rất bình thường. Điều này cũng khá dễ hiểu khi thời gian qua, lãi suất huy động tuy giảm liên tục nhưng nhìn vào con số tuyệt đối thì các ngân hàng thương mại cổ phần thường có mức lãi suất tiền gửi được đánh giá là tốt hơn so với nhóm Big 4. Ví dụ, lãi suất tiền gửi 12 tháng tại “Big 4” quanh mức 6%, trong khi MB và HDBank chào ở mức trên dưới 7% cho kỳ hạn tương tự.

Ông Nguyễn Hoàng Minh nhìn nhận trong thời gian qua, các tổ chức tín dụng tiếp tục giảm lãi suất ở tất cả các kỳ hạn. Tuy nhiên, lãi suất tiền gửi của khối ngân hàng thương mại cổ phần chỉ giảm khoảng 0,11-0,48 điểm phần trăm. Trong khi đó, khối gân hàng thương mại nhà nước có mức giảm phổ biến nhìn chung nhiều hơn, khoảng 0,15-0,55 điểm phần trăm, còn khối ngân hàng liên doanh và nước ngoài chứng kiến mức giảm mạnh nhất tới 0,61 điểm phần trăm.

Nhưng đó chưa phải là tất cả, dẫn đến sự suy giảm quy mô của Big 4 còn đến từ các cơ quan nhà nước. Các khoản nợ Chính phủ và Ngân hàng Nhà nước của nhóm Big 4 thường đặc biệt hơn các ngân hàng thương mại cổ phần ở chỗ, có hơn 90% của khoản này là tiền gửi, tiền gửi thanh toán của các cơ quan như Bộ Tài chính, Kho bạc Nhà nước và Ngân hàng Nhà nước. Đến cuối quý II, các khoản này tại VietinBank là bị rút ít nhất, chỉ giảm 37%, còn 3 ngân hàng lớn Vietcombank, BIDV, Agribank đều bị rút mạnh từ 70-93%. Đây là một sự suy giảm tạm thời cho Big 4 khi tính chung, nhóm 4 ngân hàng lớn bị rút tới 223.230 tỉ đồng tiền gửi của khoản này.

Động lực từ tiền gửi

Năm 2020 được xem là mốc thời gian quan trọng với hệ thống ngân hàng. Đây là năm cuối cùng kết thúc giai đoạn tái cơ cấu xử lý nợ xấu được đề ra từ cách đây 5 năm. Năm 2020 cũng là hạn cuối cùng để 10 ngân hàng thuộc diện thí điểm phải đáp ứng được tiêu chuẩn Basel II tại Thông tư 41/2016-TT-NHNN. Năm 2020 cũng là thời điểm để các ngân hàng bước vào cuộc đua mới, với những mục tiêu xa hơn như niêm yết tại thị trường quốc tế.

|

| Giao dịch tại ngân hàng Techcombank. Ảnh: Quý Hòa |

Trong mốc thời gian quan trọng này, khối ngân hàng thương mại cổ phần chính thức bùng nổ từ khoảng thời gian 1 năm về trước, khi Thông tư 22 được ban hành, quy định tỉ lệ sử dụng vốn ngắn hạn cho vay trung - dài hạn sẽ giảm về 40% từ năm 2020 và mục tiêu về 30% theo lộ trình, các ngân hàng lao vào cuộc đua nâng lãi suất tiền gửi để thu hút tiền gửi kỳ hạn trung và dài.

Tuy năm 2019, các ngân hàng đều lãi kỷ lục nhưng yếu tố gần như lớn nhất đưa quy mô tài sản các ngân hàng tăng lên lại đến từ tiền gửi. Tính chung cả năm 2019, trong nhóm Big 4, Vietcombank và Agribank là 2 ngân hàng có mức tăng lượng tiền gửi tốt nhất, lần lượt 16% và 15%, tổng tài sản 4 ngân hàng lớn này cũng chỉ tăng từ 7-14% mặc dù mang về lợi nhuận sau thuế vượt mặt các ngân hàng thương mại cổ phần, từ con số tuyệt đối cho đến tương đối.

|

Trong cuộc đua lãi suất này, các ngân hàng quy mô trung và nhỏ đã có mức nâng lãi suất ngược chiều với quy mô, ngân hàng nhỏ hơn lại nâng lãi suất lên cao hơn. Theo đó, ở khối ngân hàng thương mại cổ phần, nhờ cuộc đua lãi suất cao ở kỳ hạn dài, mức tăng tiền gửi 15% như Sacombank, MB, SHB, Techcombank hay ACB chỉ là mức thấp trong nhóm này. TPBank có tiền gửi của khách hàng và tổng tài sản tăng 21%; VPBank thu hút tăng trưởng tới 25% tiền gửi khách hàng, tổng tài sản nhờ đó tăng thêm 17%; tiền gửi tại VIB cuối năm 2019 thậm chí còn cao hơn tới 44% so với đầu năm, đưa tổng tài sản tăng thêm 33%; Vietbank cũng tăng quy mô tài sản lên 33% nhờ tăng 24% tiền gửi từ khách hàng và 100% tiền gửi thêm từ các tổ chức tín dụng khác.

Hiện tại, quy định trần tỉ lệ vốn ngắn hạn cho vay trung, dài hạn 40% đã được dời lại, các ngân hàng được áp dụng mức trần này cho đến ngày 30.9.2021 thay vì 30.9.2020. Các ngân hàng thương mại cổ phần đã cho thấy hiệu quả khi tỉ lệ này của cả nhóm đã về mức 28,21%, thấp hơn cả con số của nhóm ngân hàng thương mại nhà nước là 29,94%. Theo đó, áp lực cho một cuộc đua lãi suất tiếp theo cũng không còn nhiều.

Theo Tiến sĩ Nguyễn Trí Hiếu, với diễn biến tín dụng hiện nay, dự báo tăng trưởng tín dụng cả năm nay sẽ chỉ đạt khoảng 10%. Với mức tăng trưởng chung thấp này, việc nới room cho nhóm ngân hàng nhà nước là không cần thiết, vì các ngân hàng này khó có thể đạt được mức tăng trưởng tín dụng như kế hoạch.

Cuộc đua vẫn chờ phút chót

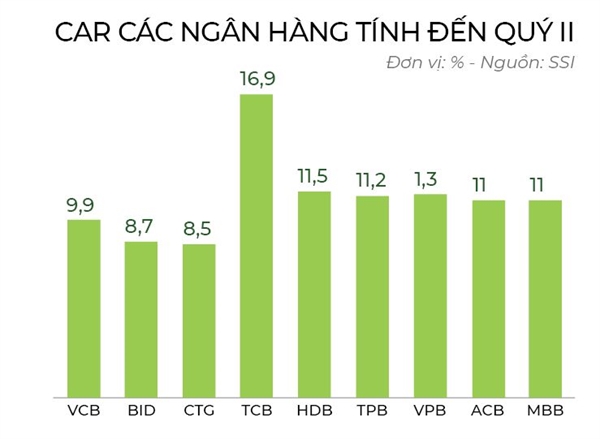

Hiện tại, quy mô tài sản của nhóm ngân hàng thương mại cổ phần đã vượt nhẹ khối ngân hàng thương mại nhà nước. Tuy nhiên, khối ngân hàng thương mại nhà nước đang có một áp lực là phải tăng vốn nhằm đáp ứng tỉ lệ an toàn vốn (CAR) yêu cầu từ 8% trở lên. Đối với nhóm ngân hàng áp dụng Thông tư 41, các ngân hàng thương mại nhà nước có tỉ lệ CAR đến tháng 7 là 9,56%, trong khi khối ngân hàng thương mại cổ phần là 10,72%. Theo đó, trong bối cảnh nợ xấu sau dịch vẫn là một dấu hỏi, nếu nợ xấu tăng nhanh, các ngân hàng có hệ số CAR gần mức 8% sẽ gặp nhiều áp lực.

|

Theo Công ty Chứng khoán SSI, đối với các ngân hàng có hệ số CAR trên 11%, áp lực về vốn sẽ không quá lớn trong năm 2021 nếu nợ xấu tăng 1-2%. Tuy nhiên, với BIDV, VietinBank và Vietcombank, nhu cầu tăng vốn trong năm 2021 khá rõ ràng khi CAR của cả 3 ngân hàng này đang khá thấp, chỉ 8,7% ở BIDV, 8,5% ở VietinBank và 9,9% ở Vietcombank (tính đến ngày 30.6.2020).

Trước đó, đại diện Ngân hàng Nhà nước cũng đánh giá các ngân hàng thương mại cổ phần có vốn nhà nước hơn 50% (BIDV, Vietcombank, VietinBank) và Agribank đang có CAR sát ngưỡng tối thiểu theo Thông tư 41. Do đó, nếu không tăng được vốn, các ngân hàng này sẽ phải hạn chế, thậm chí phải ngừng cấp tín dụng.

Trong bối cảnh doanh nghiệp, nền kinh tế cần vốn để phục hồi sau tác động của dịch COVID-19, sự tiếp sức của ngân hàng lại càng quan trọng. Chẳng hạn, ông Trần Đăng Phi, Phó Chánh Cơ quan Thanh tra Giám sát Ngân hàng Nhà nước, cho hay, hiện Ngân hàng Nhà nước vẫn đang phối hợp với các bộ, ngành liên quan chuẩn bị các thủ tục thực hiện tăng vốn điều lệ cho Agribank từ nguồn ngân sách nhà nước.

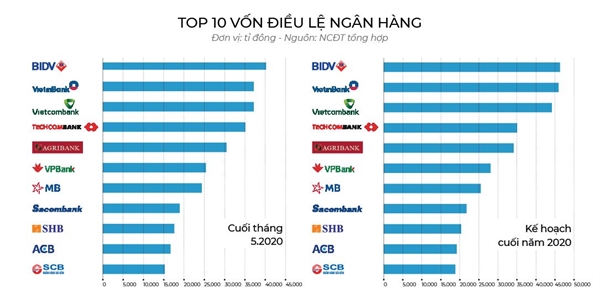

Nhiều ngân hàng như MB, LienVietPostBank (LPB), HDBank, SHB, ACB đã được chấp thuận tăng vốn thông qua con đường trả cổ tức bằng cổ phiếu. SeABank, Nam A Bank, Vietbank cũng có kế hoạch tương tự. Chẳng hạn, SeABank muốn tăng vốn lên hơn 12.000 tỉ đồng, trong đó Ngân hàng trả cổ tức bằng cổ phiếu tỉ lệ 14%, tương đương phát hành 131,166 triệu cổ phiếu. Vietbank dự kiến tăng vốn điều lệ từ mức 4.190 tỉ đồng lên gần 4.819 tỉ đồng từ lợi nhuận giữ lại của giai đoạn 2017-2019 (khoảng 629 tỉ đồng) thông qua việc phát hành 62,87 triệu cổ phiếu cho cổ đông hiện hữu...

Theo ông Lê Đức Khánh, Giám đốc Chiến lược Công ty Chứng khoán PSI, áp lực tăng vốn của các ngân hàng hiện tại không quá căng thẳng. Tài chính của hệ thống ngân hàng đang khá ổn định nhờ kết quả kinh doanh mấy năm qua khá khả quan. Mặt khác, hiện tại tín dụng tăng chậm do nhu cầu vay vốn chưa cao.

Do vậy, thời điểm này, áp lực tăng vốn chỉ diễn ra từ phía các ngân hàng chưa đáp ứng được chuẩn Basel II vì hạn chót phải hoàn thành mục tiêu này đang cận kề. Tuy nhiên, không có nghĩa là các ngân hàng không xem tăng vốn là một trong những thứ tự ưu tiên. Đặc biệt, tác động tiêu cực của đại dịch COVID-19 có thể sẽ kéo dài sang tới nửa đầu năm 2021.

|

| Giao dịch tại ngân hàng NamA Bank |

Trong khi đó, cơ chế cho phép các ngân hàng thương mại cổ phần nhà nước giữ lại cổ tức tiền mặt để tăng vốn như BIDV, Vietcombank, VietinBank vẫn chưa thể ban hành. Mới đây, Thống đốc Ngân hàng Nhà nước đã yêu cầu các đơn vị trực thuộc khẩn trương phối hợp với các bộ, ngành liên quan tiếp tục xử lý vấn đề tăng vốn điều lệ cho các ngân hàng thương mại nhà nước (VietinBank, Vietcombank) thông qua chi trả cổ tức bằng cổ phần.

Theo ông Nguyễn Thế Huân, thành viên Hội đồng Quản trị VietinBank, 1 trong 3 nội dung trọng yếu về tái cơ cấu là nâng cao năng lực tài chính. Một trong những giải pháp VietinBank đã triển khai là cơ cấu lại vốn tự có giữa vốn cấp 1 và vốn cấp 2, phát hành trái phiếu thứ cấp để tăng vốn cấp 2, đồng thời giảm áp lực tăng vốn tự có đối với các cổ đông và cải thiện tỉ lệ cổ tức, giá cổ phiếu của ngân hàng. Theo đó, cho dù tái cơ cấu nâng cao năng lực tài chính bằng phát hành cổ phiếu hay trái phiếu thì cũng sẽ tăng quy mô của ngân hàng. Cuộc chơi về quy mô giữa nhóm ngân hàng thương mại nhà nước và ngân hàng thương mại cổ phần vẫn chưa kết thúc. Nếu Big 4 tăng vốn thành công thì sẽ sớm quay lại vị trí dẫn đầu.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)