Ảnh: Quý Hoà

Ngân hàng nhỏ dưới sức ép gọi vốn

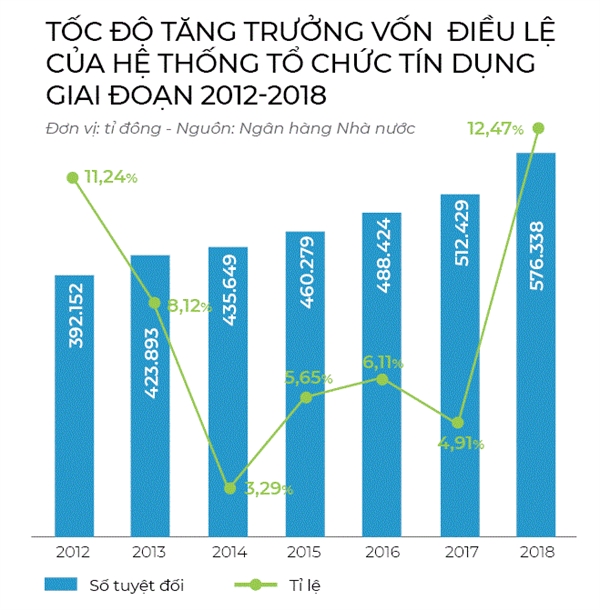

Không chỉ có các ngân hàng yếu kém mà cả các ngân hàng có quy mô vốn nhỏ đang chờ đợi dòng tiền mới chảy vào. Vấn đề vẫn là tiền đâu để nâng hạng ngân hàng trong thời gian tới?

“Chuyến tàu cuối” nâng hạng

Các cổ đông của Ngân hàng Đông Á rốt cuộc cũng có cơ hội ngồi lại với nhau tại một đại hội cổ đông thường niên mới đây. Lần đại hội gần đây nhất là năm 2015, ngay sau đó Đông Á bị Ngân hàng Nhà nước đưa vào diện kiểm soát đặc biệt, trong khi vụ án xét xử các cựu quan chức Ngân hàng vẫn đang tiếp tục. Tháng 5 vừa qua, ngân hàng này cũng có những diễn biến mới khi được Ngân hàng Nhà nước chỉ định nhân sự mới ngồi vào ghế Chủ tịch Hội đồng Quản trị, Tổng Giám đốc và cả Ban kiểm soát. Lý do đưa ra là nhằm củng cố hoạt động, tăng cường quản trị rủi ro sau loạt biến cố xảy ra trong thời gian qua.

|

Dù chưa rõ nội dung cuộc họp, nhưng ít nhất có thể kỳ vọng rằng cửa ra cho các ngân hàng yếu kém sáng hơn. Trước đó, cũng đã dồn dập thông tin OceanBank hay Ngân hàng Xây Dựng cũng có nhà đầu tư nước ngoài dạm hỏi. Những diễn biến này cho thấy sự rốt ráo trước năm 2020 - hạn định cuối cùng cho đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016-2020, với mục tiêu quan trọng là xử lý triệt để nợ xấu và các tổ chức tín dụng yếu kém, trong khi tốc độ xử lý đến nay được nhiều chuyên gia đánh giá là khá chậm. Ngoài Ngân hàng Đông Á đặt trong tình trạng kiểm soát đặc biệt và 3 ngân hàng Xây Dựng, Đại Dương và Dầu khí Toàn cầu (GPBank) được Ngân hàng Nhà nước mua lại (sở hữu 100%), thì vẫn còn khoảng 3-4 tổ chức tín dụng nằm trong tầm ngắm phải để mắt đến. Đó là chưa kể đến nhiều ngân hàng nhỏ khác đang tự tái cấu trúc theo đề án đã được phê duyệt. Những ngân hàng này hẳn nhiên cũng phải tự mình nâng hạng nếu muốn tồn tại.

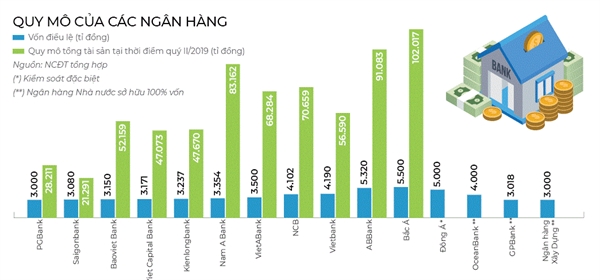

Trong nhiều năm qua, thị trường có khoảng 15 ngân hàng nhỏ có vốn điều lệ dưới 6.000 tỉ đồng, trong đó có 9 ngân hàng thấp hơn 4.000 tỉ đồng. Tất nhiên phải khẳng định rằng quy mô nhỏ về con số tuyệt đối không đồng nghĩa với việc thiếu an toàn (đo lường bằng những tỉ lệ an toàn), nhưng trong quá khứ, nhóm các ngân hàng nhỏ đã từng khuấy đảo thị trường vì đi lạc nhịp với lãi suất huy động.

Thực tế trong 2 năm gần đây, thị trường nhắc đến nhiều các ngân hàng lớn với áp lực tăng vốn để đáp ứng tiêu chí hoạt động mới, nhưng lại quên đi các ngân hàng có quy mô vốn nhỏ, vốn cũng chịu áp lực không kém. Ngày nay, kết quả hoạt động kinh doanh các ngân hàng này không thuận lợi trong bối cảnh tính cạnh tranh của ngành ngày càng cao. Chẳng hạn, báo cáo tài chính soát xét nửa đầu năm 2019 của Ngân hàng Việt Á cho thấy lợi nhuận sau thuế 6 tháng đầu năm nay chỉ đạt 65 tỉ đồng, giảm gần 26% so với cùng kỳ, một phần lý do là vì thu nhập lãi thuần (nguồn thu chính của Ngân hàng) giảm 15,2% so với cùng kỳ.

Con số này ở Ngân hàng Bảo Việt chỉ đạt hơn 10,6 tỉ đồng, giảm 42,4% so với cùng kỳ, dư nợ cho vay của Ngân hàng là công ty thành viên của Tập đoàn Bảo Việt cũng giảm 3,1% so với hồi đầu năm, ở mức 24.650 tỉ đồng, tương tự với quy mô tổng tài sản. Một trường hợp khác là Ngân hàng NCB, lợi nhuận trước thuế hợp nhất tăng gần 32% so với cùng kỳ nhưng đóng góp chủ yếu là vì chi phí trích lập giảm (trên 40%), trong khi lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng lại giảm gần 31%.

|

Nhìn chung, trái ngược với các ngân hàng có quy mô trung bình đến lớn liên tục báo lãi tăng cao, các ngân hàng nhỏ lại khá khiêm tốn. Hơn nữa, chiến lược cạnh tranh với các ngân hàng nhỏ hiện không có quá nhiều điểm khác biệt so với các ngân hàng lớn, cũng chỉ đang phát triển mảng bán lẻ, một số sản phẩm mà ngân hàng có quy mô trung bình đã phát triển từ lâu, thì đến nay các ngân hàng nhỏ chỉ mới dò dẫm tung ra thị trường.

Dù vậy, thách thức khó khăn nhất đối với các ngân hàng nhỏ chính là nguồn vốn huy động. Một vài ngân hàng có quy mô vốn nhỏ đưa ra sản phẩm chứng chỉ tiền gửi với lãi cao, nhiều khả năng đi ngược với thị trường và được chính cơ quan quản lý cảnh báo. Vấn đề nhân sự cũng làm đau đầu các ngân hàng nhỏ. Trong vài năm gần đây, nhân sự cấp cao ở các ngân hàng này thay đổi liên tục. Gần đây nhất là Ngân hàng Bảo Việt, hay ABBank. Nhìn chung, hầu như mỗi ngân hàng nhỏ đều có đặc trưng là có một ông chủ, hoặc là một nhóm cổ đông gần như đứng sau, tên tuổi mới hoặc thời gian hoạt động ngắn (nâng cấp từ những ngân hàng nông thôn lên thành thị). Rõ ràng, nhóm này cần thêm thời gian để chuẩn hóa hoạt động theo yêu cầu ngày càng gắt gao hơn. Tuy nhiên, một câu hỏi quan trọng và chưa bao giờ cũ, đó là tiền đâu để tăng vốn?

Đợi dòng tiền mới

Đại hội cổ đông của Ngân hàng Đông Á mới đây được xem là tín hiệu tốt cho thị trường, chứ không chỉ đơn thuần dành cho cổ đông vốn đã không được giao dịch cổ phần khi Đông Á bị kiểm soát đặc biệt. Nhiều khả năng nội dung cuộc họp sắp tới sẽ bàn thảo về kế hoạch tái cấu trúc, trong đó không thể thiếu hạng mục chủ chốt là làm sao tăng đủ vốn điều lệ để tiếp tục hoạt động.

Trả lời báo chí nhiều lần trước đó, lãnh đạo cơ quan quản lý các tổ chức tín dụng cho biết đã trình Chính phủ đề án tái cấu trúc Ngân hàng Đông Á theo nhiều phương án. Dù là kịch bản nào đi nữa, thì cũng cần phải có thêm nguồn vốn thực bổ sung. Dòng vốn này, hoặc cổ đông phải góp, hoặc nếu không đồng ý nộp thêm tiền tươi, họ có thể mất quyền kiểm soát ngân hàng đang âm vốn chủ sở hữu. Một phương án khác khả dĩ hơn là sáp nhập vào một ngân hàng cổ phần khác. Bản thân Đông Á trước đó cũng có nhiều tin đồn sáp nhập vào các ngân hàng tư nhân khác. Xét cho cùng, Đông Á là một ngân hàng có nền tảng, có cơ sở khách hàng lớn và thương hiệu qua nhiều năm gầy dựng tại thị trường phía Nam.

|

Hiện nay, các ngân hàng quốc doanh đang phải gánh nhiệm vụ hỗ trợ các ngân hàng yếu kém đã phải bán lại cho Ngân hàng Nhà nước, như Vietcombank hỗ trợ Ngân hàng Xây Dựng, VietinBank với OceanBank, GPBank. Khả dĩ hơn là những gương mặt ngân hàng tư nhân có thể tham gia nhiệm vụ này, được một công đôi việc khi phình to về quy mô nhưng đồng thời cũng gặp thách thức về chất lượng tài sản.

Nhìn lại thị trường, các ngân hàng tư nhân sáng giá (có nhu cầu mở rộng quy mô, có khả năng xử lý nợ xấu và có sẵn nền tảng hoạt động tốt) có thể điểm tên là VPBank, Techcombank, ACB. Nhiều năm trước đó, có thể kể đến trường hợp điển hình như Habubank sáp nhập vào SHB, MDB sáp nhập vào MSB, hay Phương Nam sáp nhập vào Sacombank. Nhưng vài năm gần đây, thị trường chưa có thêm thương vụ mới. Hiện cơ quan quản lý đã đồng ý chủ trương PGBank sáp nhập vào HDBank nhưng thương vụ vẫn chưa diễn ra.

Ngoài Đông Á, việc xử lý các ngân hàng yếu kém ngày càng có thêm nhiều tín hiệu đáng chú ý. Chẳng hạn, mới đây, nhà đầu tư J Trust (Nhật) tỏ ý muốn tham gia tái cấu trúc Ngân hàng Xây Dựng. Các phương án chuyển nhượng và cơ cấu lại ngân hàng yếu kém đã được đặt lên bàn thảo luận, với lựa chọn là bán lại 100% vốn, nhưng đến nay vẫn chưa ngã ngũ.

Đáng chú ý hơn, chuyển động sáp nhập ở các ngân hàng nhỏ cũng đã có tín hiệu mới, khi Tập đoàn CMC mới đây công bố thông tin thoái vốn toàn bộ (hơn 10%) tại Ngân hàng Bảo Việt. Chưa có thông tin xác thực nhưng thị trường đồn đoán sẽ là một nhà đầu tư ngoại, sau khi một công ty con của Tập đoàn Samsung chính thức sở hữu khoảng 30% vốn của CMC.

Khoản vốn này CMC đầu tư trong trào lưu thành lập ngân hàng năm 2008, nhưng nhiều năm qua lại không hiệu quả. Cũng có thông tin rằng CMC đã muốn thoái vốn từ lâu nhưng chưa thể thực hiện được. Rõ ràng, dòng tiền M&A trong hệ thống các ngân hàng nhỏ từ lâu đã gặp nhiều trục trặc. Một trong những lý do khiến dòng tiền nội bị tắc là vì những quy định khắt khe hơn về quản lý sở hữu chéo của ngân hàng. Mạnh tay hơn trong quản lý ngân hàng khiến việc rót vốn của các tập đoàn nội không còn dễ dàng như trước, bởi dòng tiền phải sạch và loại trừ vốn ảo.

|

Trong khi đó, bản thân các ngân hàng nhỏ lại rất khó hút vốn, khi phải cạnh tranh với các ngân hàng lớn cũng đồng thời gọi vốn, từ giá cổ phiếu thấp, lợi nhuận quá ít và mức chia cổ tức thấp. Thêm nữa, thông tin tài chính lại kém minh bạch và mô hình quản trị vẫn theo kiểu gia đình trị nên việc phát hành thêm cũng không dễ dàng. Ở thời điểm này, nhiều ngân hàng quy mô nhỏ đến lớn đều đang dùng lợi nhuận để xử lý các khoản nợ xấu nhanh hơn (mua lại nợ từ Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam - VAMC) để tự mình giải quyết rốt ráo vấn đề thị trường và nhanh hơn.

Dù vậy, trong tương lai, để mở rộng phát triển kinh doanh và đáp ứng các tiêu chuẩn vốn mới trong Basel II thì chuyện đổ thêm tiền là bắt buộc. Do đó, bản thân các ngân hàng lớn cũng chật vật với việc tăng vốn để đáp ứng tiêu chuẩn mới nên bỏ lơ các ngân hàng nhỏ cũng là chuyện có thể hiểu được. Thêm nữa, việc sáp nhập các ngân hàng chưa hẳn đã có một bài học vững mạnh. Việc sáp nhập đôi khi mang lại một ít lợi thế nhất định, nhưng cũng có thể là gánh nặng với ngân hàng nhận về, có thể thấy điển hình như trường hợp Ngân hàng Phương Nam và Sacombank. Trường hợp SCB (hợp nhất 3 ngân hàng yếu) cũng không phải là phương thức điển hình cho chuyện xử lý các tổ chức tín dụng, mà chỉ đơn thuần là phình to về mặt con số.

Vì dòng tiền nội nhiều năm nay bị chững lại, thị trường hiện trông đợi vào dòng tiền ngoại. Dù vậy, mong muốn của các nhà đầu tư nước ngoài luôn là một tỉ lệ sở hữu cao hơn để có thể tham gia sâu hơn vào điều hành ngân hàng. Mức trần 30% nhiều năm nay luôn được nhắc đến như là một rào cản ngăn dòng vốn ngoại chảy vào ngân hàng. Trong khi đó, với các ngân hàng yếu kém thì nhà đầu tư ngoại gần như chỉ mua cái xác, nên việc đàm phán khó có thể xong trong sớm chiều.

Một diễn biến khác cũng quan trọng không kém là Ngân hàng Nhà nước mới đây giảm các loại lãi suất điều hành, chẳng hạn như lãi suất tái cấp vốn và lãi suất tái chiết khấu. Đây là những loại lãi suất mà các tổ chức tín dụng đi vay Ngân hàng Nhà nước phải trả lãi. Báo cáo của Công ty Chứng khoán SSI nhận định động thái này thực ra chỉ để hỗ trợ giảm chi phí vốn cho các ngân hàng, hơn là một tín hiệu cụ thể cho chính sách tiền tệ nới lỏng. Trên thực tế, trong thời gian qua các ngân hàng nhỏ luôn đưa ra mức lãi suất tiết kiệm cao nhất trên thị trường, đồng thời, kéo cả thị trường chạy theo nếu không muốn mất khách hàng. Động thái trên giúp các ngân hàng nhỏ rộng đường vay hơn, từ đó gián tiếp ổn định thị trường nói chung.

Hiện thị trường đang chờ thời điểm năm 2020, là mốc hạn định của nhiều chính sách mới quan trọng đối với ngành ngân hàng, từ việc xử lý nợ cho đến cân đối lại dòng tiền. Hội nhập quốc tế ngày càng sâu rộng hơn thì cuộc chơi cũng phải thay đổi đáng kể và các ông chủ ngân hàng không chỉ có tiền mà còn phải thay đổi tư duy cạnh tranh và quản trị.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)