Hấp lực M&A và bẫy đa ngành

Tận dụng thị trường thủy sản đang gặp nhiều khó khăn do giãn cách xã hội, mới đây Tập đoàn C.P. (Thái Lan) đã chi ra 500 tỉ đồng để mua 16,56% vốn Công ty Thực phẩm Sao Ta (FMC), qua đó chính thức trở thành cổ đông lớn tại doanh nghiệp này. C.P. nằm trong số những tập đoàn thực phẩm và thức ăn chăn nuôi lớn nhất thế giới. Việc đầu tư vào Sao Ta có thể giúp doanh nghiệp mở rộng chuỗi giá trị ngành chăn nuôi theo chiều dọc và đón đầu cơ hội phục hồi của ngành trong năm sau.

NGÀN TỈ M&A

Có thể thấy đại dịch không chỉ hoàn toàn mang đến điều tiêu cực mà trái lại còn giúp một số cá lớn nuốt trọng cá bé đang hấp hối vì thiếu oxy. Có nhiều tài sản chất lượng đang rao bán với giá rẻ và tạo cơ hội hiếm có cho các doanh nghiệp giàu tiềm lực tận dụng để củng cố thị phần và mở rộng quy mô tài sản.

Đáng chú ý, bên cạnh các doanh nghiệp ngoại, các nhà đầu tư nội giờ đây cũng vươn lên trở thành tay chơi chủ chốt trên thị trường mua bán, sáp nhập (M&A). Masan Group là một trong những công ty đầu tiên khuấy động thị trường bán lẻ thông qua M&A. Thaco đẩy mạnh đầu tư vào nông nghiệp thông qua các thương vụ mua lại HAGL Argico và mới đây là mua lại chuỗi siêu thị Emart.

Trong khi đó, Vingroup đang tái tập trung vào hệ sinh thái công nghiệp của mình bằng cách mua lại khả năng nghiên cứu và phát triển trên toàn cầu. Vinamilk chọn kênh vươn ra thế giới thông qua các cú bắt tay với đối tác ngoại, thâu tóm thêm các công ty đường và sữa có quy mô nhỏ khác. Còn Tập đoàn NovaGroup đã và đang củng cố hệ sinh thái đa ngành theo chiến lược phát triển bền vững của mình.

Masterise Group liên tiếp mua lại các dự án của nhiều đối tác khác trị giá hàng tỉ USD. Công ty Đầu tư và Dịch vụ Khánh Hội bất ngờ ứng trước hơn 115 tỉ đồng cho Sacombank để nhận chuyển nhượng quyền sử dụng đất và mua tài sản trên đất tại số 245/61B Hòa Bình, phường Hiệp Tân, quận Tân Phú. Hay Công ty Chubu Electric Power (Nhật) mua 20% cổ phần của công ty năng lượng tái tạo Bitexco Power, đánh đấu khoản đầu tư đầu tiên của mình tại Việt Nam.

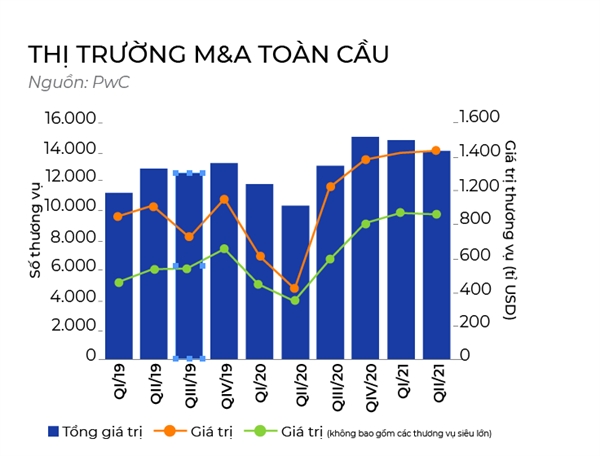

Theo ông Nguyễn Công Ái, Phó Tổng Giám đốc KPMG Việt Nam, năm 2020 số thương vụ M&A có giảm đi đáng kể do ảnh hưởng của bệnh dịch nhưng từ cuối năm 2020, giá trị thương vụ đã ghi nhận sự gia tăng. Đặc biệt, 6 tháng đầu năm 2021, hoạt động M&A toàn cầu tăng trưởng kỷ lục nhờ sự phục hồi mạnh mẽ của nền kinh tế Mỹ.

|

“Từ đầu năm 2022, khi đại dịch được kiểm soát, tiêm vaccine đầy đủ thì hoạt động M&A sẽ sôi động trở lại và có thể đạt tốc độ tăng trưởng 100% so với cùng kỳ năm 2021. “Có 4 nhóm nhà đầu tư nước ngoài đến từ Nhật, Hàn Quốc, Singapore và Thái Lan rất quan tâm tới thị trường M&A Việt Nam”, ông Ái nhận định.

Trái ngược với các ông lớn, khối doanh nghiệp vừa và nhỏ đang đối mặt với tương lai u ám. Ông Chu Tiến Dũng, Chủ tịch Hiệp hội Doanh nghiệp TP.HCM, cho biết kể từ tháng 8, khoảng 24.000 doanh nghiệp tại TP.HCM đã rời thị trường, tăng 6,6% so với cùng kỳ năm ngoái. Con số thực tế có thể còn cao hơn do nhiều doanh nghiệp không thông báo tình trạng của mình.

|

| Lĩnh vực M&A bất động sản thu hút dòng tiền lớn. |

Nhiều lĩnh vực khó có cơ hội phục hồi sớm, ví dụ như hàng không phục vụ khách du lịch. Một số hãng bay đã phải cậy nhờ các gói hỗ trợ của Chính phủ. Các chuỗi nhà hàng, khách sạn, resort... đang lâm vào khó khăn. Thiếu tiền duy trì vận hành, chuỗi cung ứng đứt gãy nhiều nơi, lạm phát tăng cao và lực lượng lao động đổ xô về quê khiến nhiều doanh nghiệp rơi vào trạng thái lao đao chưa từng có.

|

| Tập đoàn C.P. của Thái Lan đã chi ra 500 tỉ đồng để mua 16,56% vốn Công ty Thực phẩm Sao Ta. |

Điều này mang đến cơ hội cho các nhà đầu tư mới. Nhưng thực tế cho thấy khẩu vị của họ cũng khắt khe do triển vọng phục hồi kinh tế bấp bênh và số lượng các tài sản rao bán quá nhiều. Ví dụ, theo ghi nhận của Savills Việt Nam, đối với loại hình bất động sản du lịch, bất động sản thương mại, các nhà đầu tư nước ngoài vẫn rất thận trọng, nhưng riêng đối với bất động sản nhà ở, bất động sản văn phòng thì họ vẫn đặc biệt quan tâm.

Một năm vừa qua, mặc dù tác động COVID-19 gây ra rất lớn đối với thị trường Việt Nam, đặc biệt là khu vực bất động sản, nhưng công việc ở Savills vẫn luôn bận rộn. Điều đó chứng tỏ nhu cầu của các nhà đầu tư nước ngoài cũng không ít hơn, thậm chí tăng đối với 3 loại bất động sản: nhà ở, văn phòng, công nghiệp.

Kinh nghiệm cho thấy tại mỗi nơi, mọi thời điểm, cơ hội luôn tồn tại và được những doanh nghiệp nhanh nhạy với xu thế nắm bắt. Thậm chí, nhiều công ty còn chấp nhận khủng hoảng có thể là động lực để thúc đẩy quá trình chuyển đổi tích cực và dài hạn.

|

Theo Tiến sĩ Sử Ngọc Khương, Giám đốc Cấp cao Savills Việt Nam, điểm tích cực là qua dịch bệnh, các nhà hoạch định kinh tế nói chung, các nhà phát triển bất động sản nói riêng sẽ có cơ hội nhìn nhận lại chiến lược dài hạn. Vì bất cứ chu kỳ hoạt động kinh tế nào cũng có suy và thịnh. Suy có thể vì khủng hoảng kinh tế, chiến tranh, dịch bệnh... Đặc biệt dịch bệnh sẽ là một trong những điều mà các nhà hoạch định kinh tế đặc biệt là ở tầm quốc gia cần xem xét cho định hướng phát triển của các ngành kinh tế khi có sự cố xảy ra.

Nhìn về dài hạn, bất động sản Việt Nam vẫn luôn là thị trường tiềm năng. Thị trường bất động sản thế giới đang phục hồi tích cực, sẽ mang lại những tín hiệu khả quan cho thị trường trong nước. Tuy nhiên, đối với các nhà phát triển bất động sản, cú sốc của dịch bệnh là bài học để họ cân nhắc, nhìn lại trong những trường hợp bất khả kháng xảy ra thì sức đề kháng của mình ở đâu và cần làm như thế nào để tránh tình trạng kiệt quệ, không thể vực dậy được. Mặt khác, các doanh nghiệp cũng thay đổi chiến lược với định hướng dài hạn và bền vững hơn thông qua các nền tảng về tài chính, sản phẩm, phân phối hay công nghệ...

CẨN TRỌNG ĐA NGÀNH VÀ NỢ XẤU

Thị trường Việt Nam đang quy tụ 2 động lực tăng trưởng: sự tăng trưởng nội tại của nền kinh tế và doanh thu lợi nhuận của doanh nghiệp; nền lãi suất rất thấp. 2 động lực này có thể thu hút nhiều doanh nghiệp nhảy vào cuộc chơi đa ngành.

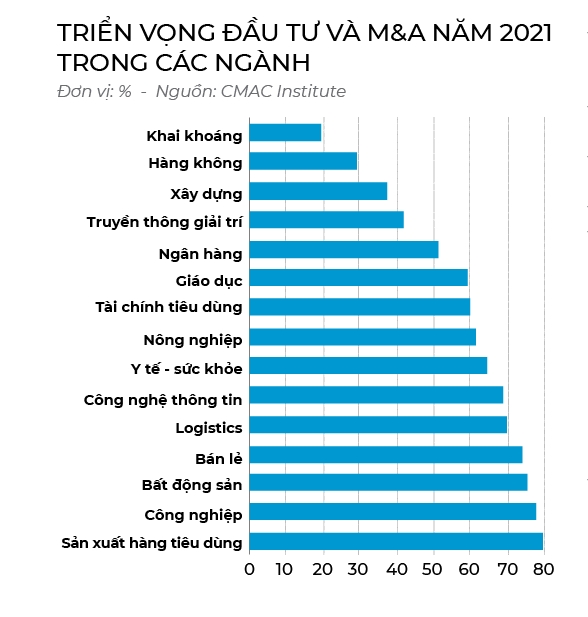

Ông Phan Đức Hiếu, Ủy viên thường trực Ủy ban Kinh tế của Quốc hội, cho biết trong giai đoạn dịch bệnh COVID-19 bùng phát, thị trường M&A có đặc điểm nổi bật là sự tham gia mạnh mẽ hơn của doanh nghiệp nội địa. Năm 2018, doanh nghiệp Việt Nam là bên mua chiếm 18% thì sang năm 2019-2020 tăng lên 30%. Các chủ thể tham gia vào M&A từ năm 2019 đến quý I/2021 có 49% là doanh nghiệp Việt Nam. Các địa bàn diễn ra M&A thì 70% ở Việt Nam, 30% ở lãnh thổ bên ngoài. “Điều này cho thấy sự vươn lên của doanh nghiệp Việt và là dấu ấn rất quan trọng”, ông Hiếu nhận định.

|

| Thaco sở hữu Emart Việt Nam với nhiều kế hoạch tham vọng trong mở rộng mảng bán lẻ. |

Thực tế, một số ông lớn đang ngồi trên núi tiền dường như đang miễn nhiễm với khủng hoảng. Thông qua con đường tích lũy tài sản giá rẻ, họ từng ngày trở nên to lớn hơn, hùng mạnh hơn và giành được lợi thế trước các đối thủ nhỏ hơn trong ngành. Một số doanh nghiệp còn chủ trương phát triển đa ngành, xem đó là trụ cột chiến lược để doanh nghiệp giữ được vị thế cạnh tranh. Nhưng con đường gia tăng quy mô tài sản và phát triển quá nhanh có thể dẫn đến những kịch bản khó lường.

Về lý thuyết, doanh nghiệp là thực thể sống động được hình thành từ hoạt động kinh doanh và tài sản. Rủi ro của dòng tiền doanh nghiệp có thể được chia thành 2 phần, gồm rủi ro về kinh doanh (business risk) và rủi ro về tài chính (financial risk).

Rủi ro kinh doanh liên quan đến mô hình hoạt động của công ty, như rủi ro bán hàng, rủi ro biên lợi nhuận giảm và rủi ro đòn bẩy hoạt động (operating leverage risk), đặc biệt cho những công ty hoạt động trong các khu vực có tỉ trọng tài sản cố định lớn.

Bên cạnh năng lực quản trị có thể là rào cản lớn, trước viễn cảnh dịch bệnh chưa được kiểm soát hoàn toàn, lạm phát gia tăng và nhu cầu tiêu dùng thấp của người dân có thể khiến phần rủi ro kinh doanh tăng lên. “Ở đây không có chiếc lò xo nào đang bị ép cả, chỉ có thu nhập bị giảm, sức mua giảm và sẽ giảm luôn. Dự kiến tình trạng này có thể kéo dài đến năm 2023-2024. Chỉ một ngày nào đó, du lịch mở cửa trở lại, người dân hoạt động nhộn nhịp thì chúng ta mới có thể hy vọng về một sức mua gia tăng”, ông Nguyễn Đức Tài, Chủ tịch Hội đồng Quản trị Công ty Cổ phần Đầu tư Thế Giới Di Động, cảnh báo.

|

Quan sát cho thấy hầu hết thương vụ M&A ngàn tỉ đồng thời gian qua còn được tài trợ chủ yếu bằng vốn vay, đặc biệt là thông qua kênh phát hành trái phiếu. Theo báo cáo của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), trong 8 tháng đầu năm 2021, đã có 490 đợt phát hành trái phiếu doanh nghiệp với tổng giá trị hơn 308.000 tỉ đồng và đây là mức cao chưa từng có. Các tổ chức phát hành chủ yếu bao gồm ngân hàng thương mại, doanh nghiệp bất động sản, công ty chứng khoán, công ty xây dựng và công ty năng lượng.

Theo Công ty Chứng khoán SSI, rủi ro với trái phiếu doanh nghiệp ngày càng gia tăng, đặc biệt trong lĩnh vực bất động sản và năng lượng. Hiện chỉ có một tỉ lệ rất nhỏ trái phiếu được đảm bảo bằng bất động sản trong khi phần còn lại được đảm bảo bằng tài sản là cổ phiếu hoặc không có tài sản đảm bảo. Việc đảm bảo thanh toán gốc và lãi trái phiếu bằng cổ phiếu không có nhiều ý nghĩa, vì khi có rủi ro, doanh nghiệp mất khả năng thanh toán và giá trị cổ phiếu dùng làm bảo chứng (thường là của tổ chức phát hành hoặc có liên quan đến tổ chức phát hành) sẽ giảm xuống đáng kể.

Áp lực nợ xấu đang dần lộ rõ. Số liệu mới nhất từ Ngân hàng Nhà nước đến cuối tháng 9/2021 ghi nhận các tổ chức tín dụng đã cơ cấu thời hạn trả nợ cho 278.000 khách hàng với dư nợ 238.000 tỉ đồng, lũy kế giá trị nợ đã cơ cấu lại thời hạn trả nợ giữ nguyên nhóm nợ cho khách hàng từ ngày 23/1/2020 lên đến 531.000 tỉ đồng. Do dịch bệnh, tốc độ nợ xấu tăng lên khá nhanh. “Đến thời điểm này, tỉ lệ nợ xấu nội bảng khoảng 2%, còn nợ xấu tiềm ẩn dự kiến có thể lên đến 8%. Đây là con số rất đáng quan tâm”, Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú nói.

Một chút tham lam và sơ suất trong lạm dụng đòn bẩy tài chính có thể khiến doanh nghiệp trả giá. Ở Trung Quốc, gã khổng lồ ngành bất động sản Evergrande Group đang vật lộn với số nợ 88,5 tỉ USD (42% trong số đó được cho là sẽ đến hạn thanh toán trong vòng một năm). Tổng nợ phải trả được thông báo là vượt quá 300 tỉ USD và tỉ lệ nợ ròng trên vốn chủ sở hữu lên đến 150%.

|

Evergrande đã tận dụng lượng tín dụng đáng kể để thúc đẩy tăng trưởng kinh doanh trong thời kỳ bùng nổ bất động sản của Trung Quốc đại lục. Nhưng những thay đổi trong chính sách của Chính phủ và thị trường bất động sản giảm tốc khiến công ty này rơi vào tình trạng căng thẳng tài chính nghiêm trọng.

Không chỉ thế, tính đa ngành và hạn chế về công tác quản trị trở thành con dao 2 lưỡi khiến Evergrande lâm nguy. Tập này còn đầu tư vào thị trường xe điện, sản xuất phương tiện truyền thông và có một công viên giải trí, cùng với 2.000 công ty con trong nước. Chính tập đoàn này là nhà đầu tư về tài chính, giúp câu lạc bộ bóng đá Quảng Châu Evergrande trở thành đội bóng hùng mạnh với 8 lần vô địch quốc gia Trung Quốc. Thảm cảnh của Evergrande cho thấy không phải lúc nào tăng trưởng nóng, nhanh nhất cũng đồng thời đi cùng với sự bền vững nếu không cẩn trọng.

Từ bài học này, ông Mã Thanh Danh, Phó Tổng Giám đốc Tập đoàn Kido, cho rằng: “Vấn đề cốt lõi của các doanh nghiệp đó, phát triển đa ngành phải dựa trên 3 vấn đề. Thứ nhất là nguồn lực có đầy đủ không. Thứ 2 là đội ngũ để vận hành. Thứ 3 là quản trị rủi ro đa ngành như thế nào. Vấn đề đa ngành không phải là sai, mà quan trọng là quản trị rủi ro như thế nào. Chúng ta đầu tư lĩnh vực mới chưa tạo ra được dòng tiền thì rất áp lực. Trong bối cảnh hiện nay, độ rủi ro sẽ cao hơn”.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)