Grab mở trận cho vay tiêu dùng

Năm 2019 sẽ là năm các ứng dụng fintech (các công ty công nghệ trong lĩnh vực tài chính) tham gia thị trường cho vay tiêu dùng và dẫn đầu xu hướng này không ai khác hơn là Grab. Thông qua các siêu ứng dụng, nơi khách hàng có thể đặt xe, thanh toán và mua sắm trực tuyến, các công ty như Grab có thể tính toán được thu nhập bình quân hằng tháng của người sử dụng và đưa ra gói vay với mức lãi suất hấp dẫn hơn nhóm các công ty tiêu dùng hiện nay.

Mặt trận lớn của Grab

Tháng 12.2018, anh Quốc Hùng (quận 1, TP.HCM) nhận được tin nhắn về gói vay 28 triệu đồng cho 12 tháng từ Grab với mức lãi suất khá hấp dẫn là 2,92%/tháng. Như vậy, nếu chấp nhận, anh sẽ trả lãi suất khoảng 36%/năm cho gói vay mà Grab đề xuất. Con số này cao hơn các ngân hàng thương mại, vốn có mức lãi suất trung bình từ 10-25%/năm nhưng thấp hơn rất nhiều với mức 55% đến 84%/năm của các công ty tài chính ở Việt Nam.

Cũng phải lưu ý rằng không dễ gì vay được của các ngân hàng thương mại, chính vì thế nếu để lên bàn cân lựa chọn thì gói vay của Grab rõ ràng có lợi thế hơn. Mức lãi suất thấp có được nhờ vào sự phổ biến của siêu ứng dụng Grab.

Thông qua đó, Công ty có thể chấm mức tín dụng dựa trên lịch sử giao dịch của hàng chục triệu người sử dụng bằng công nghệ. Quy mô tiếp cận lớn hơn, chi phí thấp hơn và rủi ro cũng thấp hơn là lợi thế của các công ty fintech như Grab so với các công ty cho vay tiêu dùng ở Việt Nam, vốn vẫn dựa vào sức người cho việc thẩm định.

Cách làm này không mới, như Ant Financial, công ty sở hữu ứng dụng thanh toán Alipay của Alibaba chẳng hạn. Năm 2015, đơn vị này đưa ra hệ thống chấm điểm tín dụng dựa trên lịch sử giao dịch 450 triệu người sử dụng Alipay với các website thương mại điện tử của Alibaba Group.

Sau khi có trong tay điểm tín dụng của khách hàng, Ant Financial sẽ cung cấp các khoản vay mua nhà, ô tô với mức lãi suất tỉ lệ nghịch với điểm tín dụng họ có, điểm càng cao lãi suất càng thấp và ngược lại. Báo cáo gần đây nhất của Bloomberg cho biết dư nợ cho vay tiêu dùng của đơn vị này đã đạt 95 tỉ USD sau hơn 1 năm thành lập, được định giá khoảng 150 tỉ USD.

Đại diện Grab từ chối bình luận về chương trình. Theo nguồn tin của NCĐT, đây là chương trình đang thử nghiệm với quy mô nhỏ với các tài xế của Grab. Có thể khẳng định rằng cho thanh toán trực tuyến và vay tiêu dùng ở Đông Nam Á mới là thị trường mà Grab nhắm đến ngay từ những ngày đầu thành lập. Vận chuyển chỉ là hình thức đơn vị này gần với các hoạt động tiêu dùng của người sử dụng trên nền tảng internet mà thôi.

|

Thống kê của Grab, quy mô thị trường thanh toán trực tuyến ở Đông Nam Á lên đến 500 tỉ USD. Còn về khoản cho vay theo thống kê của World Bank, có khoảng 2 tỉ người, chủ yếu tập trung ở khu vực châu Á - Thái Bình Dương mà hệ thống ngân hàng không thể tiếp cận được. Còn ở Việt Nam, theo báo cáo của LPB Research, con số này là 65 triệu người (độ tuổi từ 15-65).

|

Đặc biệt, vay tiêu dùng ở Việt Nam được cho là sẽ bùng nổ trong thời gian tới. Với dân số trẻ và nền kinh tế đang phát triển nhanh chóng, Việt Nam đã gia nhập nhóm có thu nhập trung bình trong năm 2014-2016 với khoảng hơn 900.000 người chuyển từ nông thôn đến thành thị mỗi năm. Điều này dẫn đến tiêu dùng cá nhân của Việt Nam (một thành phần của GDP) cao thứ 2 trong khu vực Đông Nam Á với nhiều khoản chi tiêu cho mua ô tô, thiết bị gia đình, điện thoại thông minh, các hoạt động giải trí như du lịch.

|

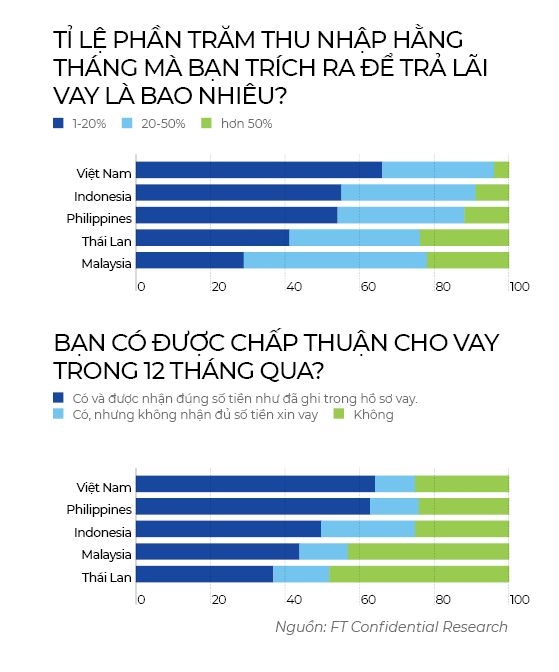

Theo số liệu từ Financial Times Confidential Research (FTCR), các khoản vay tiêu dùng của Việt Nam, không bao gồm vay thế chấp, chỉ đạt 23 tỉ USD trong năm 2017, tương đương gần 10% GDP cả nước. Con số này khá thấp so với các nước trong khu vực Đông Nam Á, điển hình như Thái Lan, nợ hộ gia đình của quốc gia này bao gồm cả vay thế chấp, tương đương gần 80% GDP.

Trước tiềm năng lớn này, hàng loạt các công ty tài chính tên tuổi lớn của nước ngoài đã tham gia thị trường này như Tập đoàn Lotte (Hàn Quốc) mua lại TechcomFinance; Shinhan Card mua lại Công ty Tài chính Prudential Việt Nam (PVFC). Hay như 49% vốn HD Saison của HDBank thuộc về Tập đoàn Credit Saison (Nhật); Tập đoàn Shinsei (Nhật) giữ 49% cổ phần Mcredit (MB)...

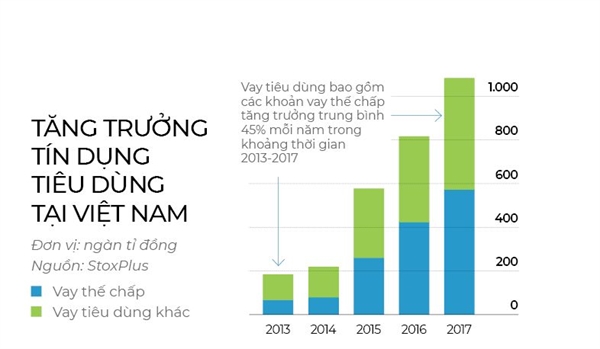

FTCR đánh giá người Việt Nam là những người đi vay đáng tin cậy. Trong số những quốc gia ASEAN có thể tiếp cận nguồn tín dụng chính thống, người Việt Nam có tỉ lệ được chấp thuận cho vay cao nhất. Năm 2017, 65% dân số Việt Nam cho biết đơn xin vay vốn của họ đều được chấp nhận, mức cao nhất trong khối ASEAN 5. Theo số liệu của StoxPlus, đối tác liên kết của Nikkei (công ty mẹ của Financial Times), nợ tiêu dùng của Việt Nam, không bao gồm vay thế chấp, tăng trưởng trung bình 45%/năm trong giai đoạn 2013-2017. Giai đoạn này được ghi dấu bởi sự tăng trưởng kinh tế mạnh mẽ và đề án chiến lược của ngành ngân hàng nhằm dịch chuyển từ phân khúc tổ chức sang bán lẻ.

Đổ xô cho vay tiêu dùng

Theo số liệu từ Trung tâm Thông tin Tín dụng Quốc gia Việt Nam (CIC), các công ty tài chính mới chỉ khai thác được 18 triệu trong số 38 triệu hồ sơ cá nhân. Vì vậy, các công ty fintech và cả những công ty như Grab muốn lấp đầy khoảng trống này bằng tiềm lực về tài chính, công nghệ và dữ liệu. Nhưng cho vay và chuyển tiền là vấn đề nhạy cảm đối với nhiều quốc gia và được quản lý chặt chẽ bởi luật pháp. Đó là lý do Grab phải mua lại Moca để có giấy phép là đơn vị thanh toán trung gian. Tuy nhiên, để cho vay, Grab buộc phải liên kết với một ngân hàng trong hoặc ngoài nước.

|

Khá trùng hợp khi mới đây, CIMB Việt Nam, ngân hàng có tổng tài sản lớn thứ hai của Malaysia, công bố chiến lược đẩy mạnh mảng khách hàng cá nhân. Ông Thomson Fam Siew Kat, Tổng Giám đốc Điều hành CIMB Việt Nam, cho biết Ngân hàng đang bắt tay với các fintech để cải thiện thời gian duyệt hồ sơ cho vay và cấp thẻ tín dụng. “Chúng tôi đang hợp tác với hai công ty fintech mạnh cho ứng dụng OCTO và dự kiến sẽ mở rộng hợp tác với các fintech khác để đem lại giá trị cho người dùng”, ông Thomson Fam Siew Kat nói.

Việt Nam không có hệ thống đáng giá điểm tín dụng như các nước phát triển nên việc xét duyệt cho vay rất khó và không vượt qua các quy định quản trị rủi ro của khối ngân hàng ngoại. Các công ty như fintech có thể xem là cứu cánh về việc cung cấp lịch sử tiêu dùng của người sử dụng và các ngân hàng chỉ cần thêm các tiêu chí về đánh giá rủi ro để tiến hành cho vay.

Dĩ nhiên quy trình này sẽ không dễ dàng nhưng ít nhất là đem lại nhiều cơ hội cho các ngân hàng hơn so với việc tiếp cận một khách hàng truyền thống, không có bất cứ dữ liệu giao dịch nào. Bên cạnh đó, dù có nhiều dữ liệu hơn nhưng các công ty fintech cũng phải “dựa dẫm” nhóm ngân hàng. Bởi nhóm này sở hữu các giấy phép mà các công ty fintech không thể có, như việc cho vay chẳng hạn. Cả Grab và CIMB Việt Nam từ chối công bố các đối tác của mình dù rằng ở Malaysia, cả hai đang là đối tác của nhau.

|

Không chỉ Grab nhận ra tiềm năng từ việc cho vay tiêu dùng ở Việt Nam. Be, ứng dụng gọi xe 2 bánh, 4 bánh của một doanh nghiệp trong nước, cũng cho thấy sẽ tấn công mảng này dù mới xuất hiện trên thị trường không lâu. Ngân hàng Việt Nam Thịnh Vượng (VPBank) là một trong những đối tác tài chiến lược của Be. Theo đó, VPBank hỗ trợ tài chính cho Be trong quá trình vận hành, hoạt động đồng thời cùng nghiên cứu, triển khai các gói tín dụng cá nhân để hỗ trợ tài xế.

Còn quá sớm để nhận xét về khả năng của Be, nhưng rõ ràng việc nhìn ra đích đến cuối cùng của trò chơi siêu ứng dụng sẽ có lợi cho Be hơn so với các ứng dụng gọi xe của doanh nghiệp Việt Nam khác đang vất vả với bài toán cạnh tranh về giá với Grab. Go-Viet, đằng sau lưng là Go-Jek, đối thủ trực tiếp của Grab ở Đông Nam Á, cho đến nay vẫn chưa cho thấy các động thái sẽ tham gia thị trường cho vay tiêu dùng ở Việt Nam.

|

Đầu năm 2019, SoftBank (Nhật) công bố sẽ đầu tư thêm 1,5 tỉ USD cho Grab. Sau 6 năm hoạt động, Grab đã huy động được 6,5 tỉ USD và được định giá hơn 11 tỉ USD.

Mục tiêu chính của Grab vẫn là giữ chặt người sử dụng với siêu ứng dụng của mình.

Sau vận tải, thanh toán tực tuyến và giao đồ ăn, không có gì lạ khi Grab tham gia vào lĩnh vực thương mại điện tử. Việc tham gia thương mại điện tử cũng giúp Grab có thêm nhiều dữ liệu cho việc chấm điểm tín dụng người sử dụng.

Sau khi ra mắt nền tảng Grab ở Đông Nam Á, Công ty đang mở Học viện Grab (GrabAcademy), chương trình đào tạo về tiếp thị số dành cho các đối tác tham gia nền tảng của Grab cho thị trường Việt Nam. Đây có thể xem là tin không vui đối với ngôi sao đang lên trong lĩnh vực thương mại điện tử là Shopee của Sea. Dù tự nhận mình là sàn thương mại điện tử có doanh thu lớn nhất Đông Nam Á, nhưng có một thực tế là định giá của Sea đang bị Grab bỏ xa. Và đây là điều không tốt trong các vòng gọi vốn tiếp theo của đơn vị này.

Trên thực tế, đích đến cuối cùng của các công ty thương mại điện tử vẫn là thanh toán trực tuyến và cho vay tiêu dùng. Tuy nhiên, sự thành công của mô hình thương mại điện tử kết hợp cho vay tiêu dùng như Alibaba và Ant chỉ phù hợp với Trung Quốc, nơi các công ty ngoại bị cấm cửa. Còn đối với các thị trường mở như Đông Nam Á, sự xuất hiện của các ứng dụng gọi xe như Grab đang kéo người sử dụng về phía họ nhiều hơn và là rào cản cho các công ty như Shopee đi đến đích cuối cùng là cho vay.

Thậm chí, giới đầu tư dự đoán rằng Sea sẽ sớm ra mắt ứng dụng gọi xe ở Đông Nam Á để cạnh tranh với Grab. Còn ở Việt Nam, Now, công ty con của Sea ở Việt Nam, phải tham gia vào thị trường gọi di chuyển để cạnh tranh thị phần với Grab. Now đang là cái tên dẫn đầu trong mảng gọi thức ăn, Shopee dẫn đầu về thương mại điện tử ở Việt Nam nhưng cả hai đang cảm thấy sức nóng của Grab từ phía sau.

Năm 2019, Sea sẽ lấn sân sang các mảng của Grab và ngược lại, Grab cũng bổ sung thêm đơn vị này vào danh sách đối thủ bên cạnh Go-Jek trong cuộc đua cho vay ở Đông Nam Á nói chung và Việt Nam nói riêng. Trong khi đó, nhóm các công ty cho vay tiêu dùng và ngân hàng sẽ tiếp tục phát triển thị phần mảng khách hàng cá nhân, vốn đang đem lại tăng trưởng rất tốt trong thời gian qua và việc hợp tác nhiều hơn với các công ty công nghệ trong việc chấm điểm tín dụng là xu hướng chung.

CreditScore, dịch vụ chấm điểm tín dụng dựa trên dữ liệu lớn được phát triển bởi Fibo (Việt Nam), hiện đã hợp tác với hai đối tác cho vay tiêu dùng lớn ở Việt Nam, dự kiến sẽ công bố trong quý I/2019. Ông Nguyễn Dương Huy Vũ, Giám đốc Điều hành Fibo, cho biết, theo chiến lược CreditScore sẽ tích hợp với khoảng 20.000 website thương mại điện tử ở trong nước để hỗ trợ các đối tác cho vay đơn giản thủ tục xét duyệt.

Công ty kỳ vọng sẽ hợp tác khoảng 10 ngân hàng và công ty tài chính trong năm nay.

Mới đây, MoMo, công ty fintech Việt Nam có lượng người sử dụng lớn nhất (10 triệu người), cũng phát đi thông báo huy động vòng gọi vốn vòng C từ quỹ Warbug Pincus. Tính đến thời điểm hiện tại, MoMo chỉ hợp tác với Shinhan Bank trong việc quảng cáo các khoản vay tiêu dùng của ngân hàng này với người sử dụng của MoMo. Tuy nhiên, với tiềm lực và quy mô của mình, khả năng tham gia sâu hơn trong sân chơi cho vay tiêu dùng của Momo chỉ là vấn đề thời gian.

Năm 2019 sẽ không dùng tiền mặt thanh toán tiền điện, học phí, viện phí ở đô thị. Đó là nội dung trong Nghị quyết 02/NQ-CP, trong đó yêu cầu thanh toán không dùng tiền mặt với các khoản chi phí sinh hoạt được Chính phủ yêu cầu thực hiện trước tháng 12.2019. Để thúc đẩy mục tiêu này, Thủ tướng Nguyễn Xuân Phúc đã đồng ý cho phép thí điểm sử dụng tài khoản viễn thông để thanh toán hàng hóa có giá trị nhỏ. Tại Hội nghị triển khai nhiệm vụ năm 2019 của Bộ Thông tin và Truyền thông, Thủ tướng cho biết sẽ có ít nhất một doanh nghiệp viễn thông thí điểm phương thức này.

Với độ phủ 100% dân số, các công ty viễn thông sẽ là đối thủ đáng gờm trong thị trường thanh toán trực tuyến và là đối tác không thể tốt hơn đối với các ngân hàng trong việc thẩm định cho vay tiêu dùng. Chính vì thế, 2019 được xem là năm chứng kiến các cuộc hợp tác giữa công ty tài chính, ngân hàng với nhóm fintech và nhiều khả năng đây sẽ là năm đầu tiên lãi suất cho vay tiêu dùng ở Việt Nam giảm dưới tỉ lệ 50%/năm.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)